特斯拉2025年第一季財報前瞻:希望與挑戰並存的關鍵時刻

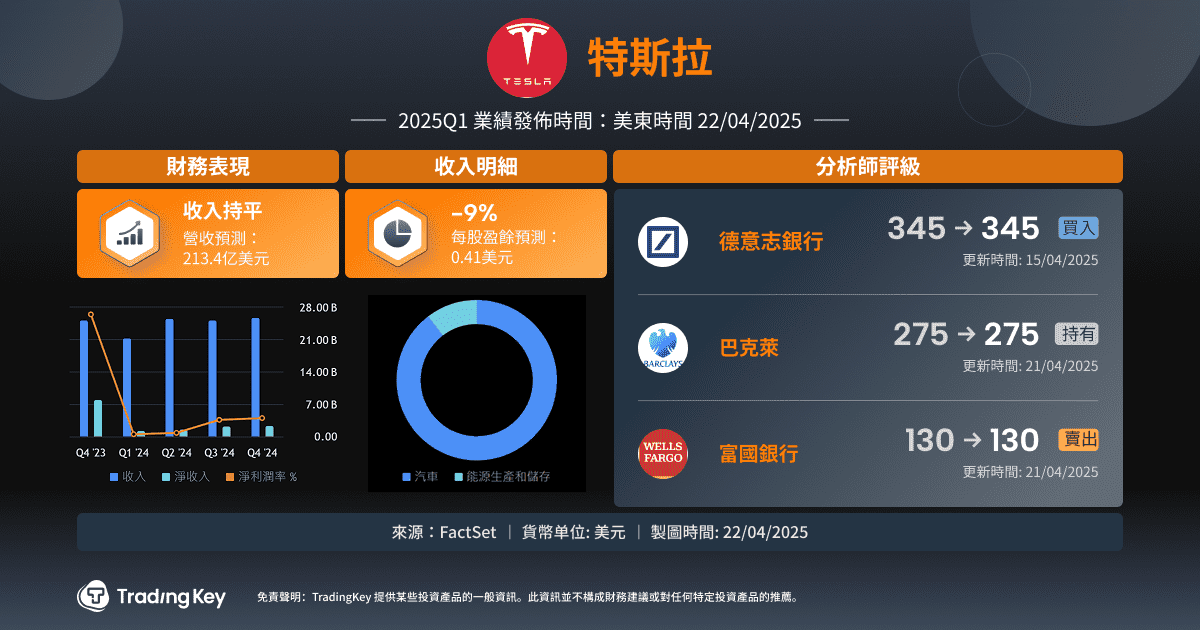

特斯拉2025年第一季財報即將在4月22日發布,作為全球電動車產業的領導企業,其表現備受市場矚目,投資人和分析師對其充滿期待,同時也伴隨著諸多疑慮。在經歷了多年高速成長後,特斯拉目前正面臨一系列挑戰,包括產能調整帶來的短期波動、全球市場競爭的日益加劇、成本上升對獲利能力的擠壓,以及宏觀經濟環境的不確定性。這些因素共同作用,使得特斯拉的Q1表現成為市場關注的焦點,也為公司未來的策略方向提供了重要觀察窗口。

交付與產量:跌破預期,三年來最差季度

2025年第一季度,特斯拉全球汽車交車量為336,681輛,遠低於分析師預期的377,000輛,較去年同期下降13%;汽車產量為362,615輛,較去年同期下降16%。這是特斯拉三年來最糟糕的季度表現。

來源:S&P Global

產量和交車的下滑主要源自於Model Y產線調整,作為特斯拉銷售主力車型,其生產線在德州、佛利蒙、上海和柏林超級工廠的轉換升級,導致了數週的產能損失。這種大規模產線調整雖然短期影響產量,但從長遠看是為了提升生產效率和降低成本,是戰略性的陣痛,特斯拉表示Model Y產線現已加速恢復。

其次,全球宏觀經濟環境趨緊,消費者購車意願下降,尤其是在美國市場,通膨壓力和利率上升抑制了大宗消費,電動車市場整體成長放緩。

此外,特斯拉的交付下滑也反映了產品生命週期的自然波動。 Model 3和Model Y自2017年以來多次更新,目前處於產品成熟期,缺乏全新車型的刺激,銷售量難以快速成長。

綜合來看,2025年Q1的交付與產量表現雖然不佳,但更多是結構性調整與外在環境影響的結果,而非需求崩盤的訊號。

競爭壓力:比亞迪快速崛起,海外市場承壓

中國電動車巨頭比亞迪正迅速蠶食特斯拉市場份額,2025年海外銷售目標為80萬輛,較2024年翻倍。2024年比亞迪全球銷量約176.5萬輛,幾乎追平特斯拉的178.9萬輛,且比亞迪的經營利潤率已接近特斯拉6.2%的水準。

來源:cnBeta

比亞迪的平均售價遠低於特斯拉,約1.5萬至2萬美元,滿足了更廣泛的消費族群需求。同時,比亞迪在混合動力和純電動車上均有佈局,產品線更豐富,適應不同市場細分,憑藉垂直整合的供應鏈優勢、低成本電池技術和多樣化車型,正在快速佔領海外市場,尤其是歐洲、東南亞和拉丁美洲。對特斯拉構成實質挑戰,海外市場競爭日益激烈特斯拉的成長空間被壓縮。

此外,特斯拉的供應鏈和生產成本仍較高,尤其是依賴進口電池和關鍵原料,成本結構相對脆弱。比亞迪則透過自產電池和材料,進一步降低成本。因此,特斯拉必須加快新車型推出和成本控制步伐,同時強化品牌和技術壁壘,才能在激烈的全球競爭中保持領先。

獲利能力:毛利率承壓,成本控製成關鍵

分析師普遍預期特斯拉2025年Q1汽車毛利率將從上一季的13.6%下降至12.8%左右,創多年新低。反映價格壓力和成本上升的雙重影響。

來源:Macrotrends

為了因應競爭,特斯拉不得不在部分市場調整價格,尤其是在中國和歐洲,價格戰對利潤空間造成擠壓。鋰、鎳、鈷等電池關鍵材料價格波動劇烈,直接推高生產成本。Model Y產線升級帶來的停產和效率降低,短期內增加了單位成本。市場預估Q1 EPS約下滑至0.42美元。

儘管特斯拉積極推行成本削減措施,如優化供應鏈、提升自動化等級和研發更有效率電池技術,但短期內難以完全抵銷上述壓力。

產品策略:Model Y精簡版延後,難以快速提振銷售

原計劃2025年上半年推出的更便宜、更小巧的Model Y「Juniper」版本,透過降低成本和售價,開啟更大市場空間。預計比現款車型成本降低約20%,目標年產25萬輛,但量產可能延至2026年初。此外,Model 3的簡化版和其他潛在新車型尚未明確推出時間表,產品線更新節奏放緩,可能導致消費者轉向競爭對手。這意味著特斯拉在2025年上半年缺乏強大的新車型支撐,銷售成長壓力依舊沉重。

品牌影響:馬斯克的角色引發爭議

特斯拉品牌近期因CEO伊隆馬斯克的政治活動和言論受到一定負面影響,業界預估可能有約5%的消費者需求永久流失。未來,馬斯克是否能調整策略,專注於公司營運並改善公共關係,將直接影響特斯拉的市場表現和投資者信心。

FSD與Dojo:AI驅動的未來自動駕駛藍圖

特斯拉持續增加對FSD系統的投入,Dojo超級電腦作為AI訓練核心,支援大規模神經網路模型訓練,提升自動駕駛演算法的效能與安全性。雖然FSD尚未實現完全無人駕駛,但Dojo的升級和AI模型的持續優化被視為未來自動駕駛商業化的關鍵支撐。

來源:Data Science Dojo

Dojo 2晶片預計將在2025年末進入大規模生產和應用,標誌著特斯拉AI訓練硬體的重大升級,這款第二代晶片及其係統預計在性能上將與英偉達即將推出的B200晶片競爭,這一進展將進一步推動特斯拉實現更高級別的自動駕駛能力,縮短從輔助駕駛到真正全自動駕駛的距離。

機器人業務:Optimus仍處於早期階段,短期難貢獻收入

特斯拉的人形機器人Optimus目前產量有限,2025年預計僅約5,000台,距離大規模商業化生產還有3-5年。考慮到工廠自動化已大量採用機械臂等高效設備,Optimus的市場定位和獲利模式仍需時間驗證,短期內難以對財報產生實質貢獻。

關稅影響:成本上升

美國對進口電動車徵收25%關稅,增加了生產成本。儘管馬斯克公開反對關稅政策,但川普政府態度強硬。關稅在短期內可能抑制特斯拉銷量,但也可能擠壓部分競爭對手,形成一定的市場障礙。

特斯拉2024年底的債務與股本比率約為0.19之間,普遍低於行業平均水準,顯示其財務杠杆較低,負債壓力較小,更重要的是,特斯拉的現金與債務比率高達2.68,表明公司擁有充足的流動性來應對短期債務和突發經濟風險,因此,在面對25%的汽車關稅新增成本和全球經濟不確定性時,特斯拉能够利用其穩健的財務結構作為緩衝,减少財務壓力,維持運營和戰畧調整的靈活性。

來源:Company Financials, TradingKey

儲能業務:新增長引擎潛力巨大

特斯拉能源業務目前約占公司總營收的10%,但預計2025年儲能裝機量將翻倍,營收佔比可提升至15%以上,利潤率預計將可成長至30%。儲能業務不僅支持電網穩定和再生能源發展,也為特斯拉的AI資料中心提供綠色電力,形成協同效應,隨著全球能源轉型加速,儲能市場空間巨大。

綜合展望:挑戰嚴峻,長期潛力猶存

特斯拉2025年Q1財報將反映出其正處於成長放緩和結構調整的關鍵期。汽車銷售和產量下滑,獲利能力承壓,產品更新延遲,品牌形象受損,競爭對手尤其是比亞迪的崛起帶來巨大壓力。

然而,特斯拉依然擁有領先的自動駕駛AI平台、強勁的儲能業務成長潛力,以及相對健康的財務結構。馬斯克能否有效整合汽車、自動駕駛、機器人、儲能等多元業務,講好成長故事,將決定投資人信心與公司未來走向。

目前市場對特斯拉的預期偏悲觀,股價已大幅調整,若財報出現任何正面訊號,如成本控制改善、新產品進展、儲能業務加速成長等,可能引發一定反彈。整體來看,特斯拉尚未陷入長期下滑的趨勢,但必須迎接並克服嚴峻挑戰,才能保持業界領先地位。