【深度分析】韓國:韓元是單向押注,只跌不漲!

摘要

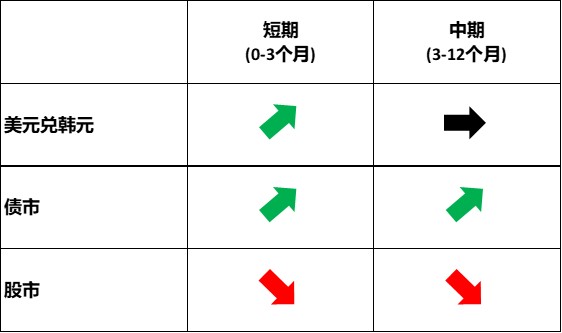

在韓國經濟疲軟、韓國央行(BoK)重啟降息週期以及川普高關稅政策的共同壓力下,韓元(KRW)預計將在短期內(0-3個月)走弱。中期(3-12個月)內,隨著美元指數見頂回落,加上國民年金服務(NPS)的外匯對沖計畫的穩定作用,韓元可能會進入區間波動。

*投資人可以透過被動基金(如ETF)、主動式基金、金融衍生性商品(如期貨、選擇權和掉期)、差價合約和點差交易直接或間接投資於外匯市場、債券市場和股票市場。

1.宏觀經濟

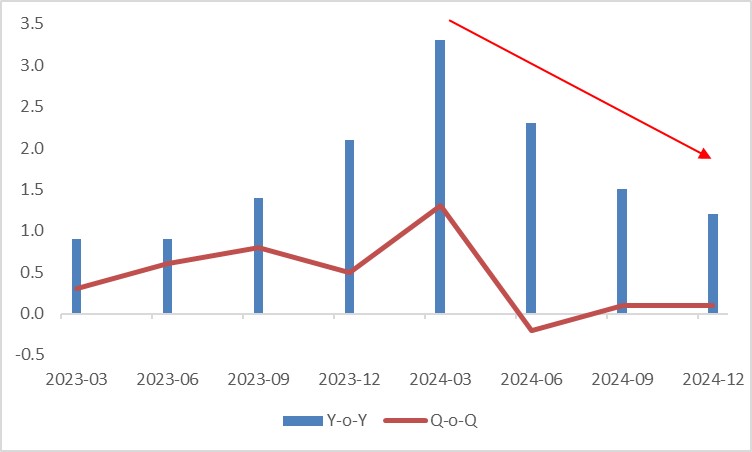

自2024年第二季以來,韓國的經濟成長明顯放緩。第四季實質GDP年增率放緩至1.2%,低於市場預期的1.4%,主要原因是內需疲軟(圖1.1)。具體來看,私人消費成長從第三季的季增0.5%放緩至第四季的0.2%。固定資本形成總額季減0.9%,主要受設備和建築投資下降的拖累。展望未來,內需幾乎沒有顯示出明顯復甦的跡象。消費者調查顯示,國內政治動盪持續影響消費者信心,為經濟前景蒙上陰影。此外,川普的高關稅政策削弱了出口預期,進一步抑制了製造商的設備投資計畫。

圖1.1:韓國實質GDP成長率(%)

資料來源:路孚特,Tradingkey.com

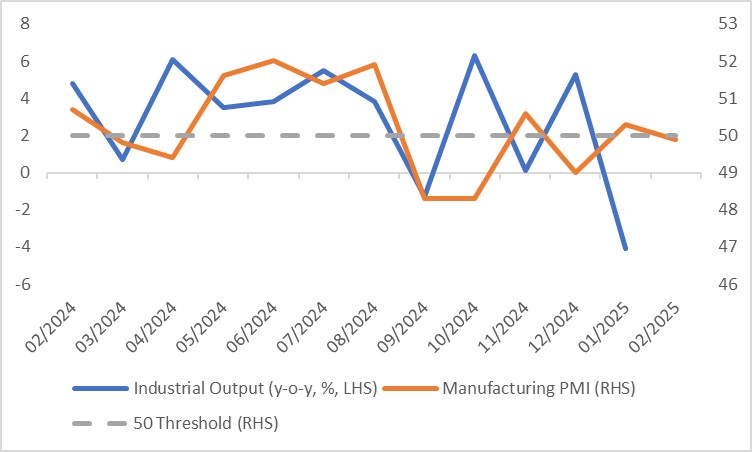

除了消費者信心外,工業生產(IP)和製造業採購經理人指數(PMI)等高頻指標也描繪了2025年初韓國經濟的嚴峻情況。1月工業生產年減4.1%,比市場預期的2%降幅更為嚴重,反映了高基數效應以及國內外政治和經濟風險的疊加。作為工業生產的關鍵組成部分,製造業也顯示出放緩的跡象。過去12個月,製造業PMI一直徘徊在50的枯榮線附近,2月降至49.9(圖1.2)。

圖1.2:韓國工業生產與製造業PMI

資料來源:路孚特,Tradingkey.com

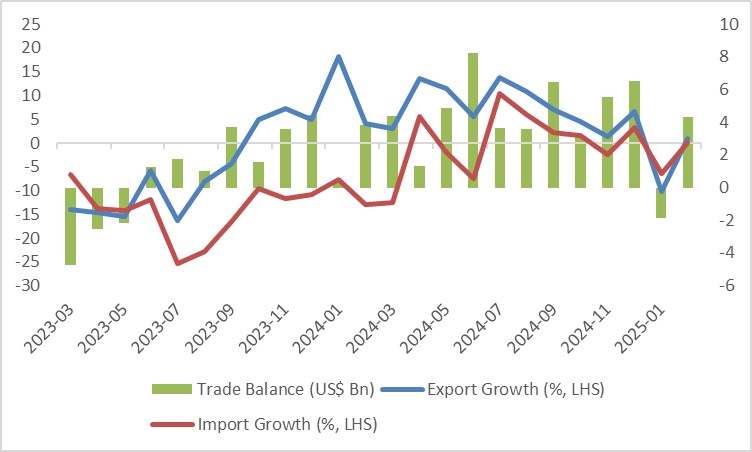

在出口方面,2月扭轉了自2024年初以來的疲軟趨勢,出口年增1%。由於進口僅成長0.2%,貿易順差達43億美元(圖1.3)。然而,向前看,這種出口改善能否推動經濟成長?遺憾的是,我們認為不能。美國的關稅政策在此起到了關鍵作用,透過直接和間接管道影響韓國。直接來看,韓國商品加徵的關稅可能會削弱其出口競爭力,尤其是在汽車、電子和半導體等關鍵領域。間接來看,高關稅引發的全球經濟放緩——類似於其對其他出口導向經濟體的影響——將減少韓國對非美國市場的出口。

圖1.3:韓國出口與進口

資料來源:路孚特,Tradingkey.com

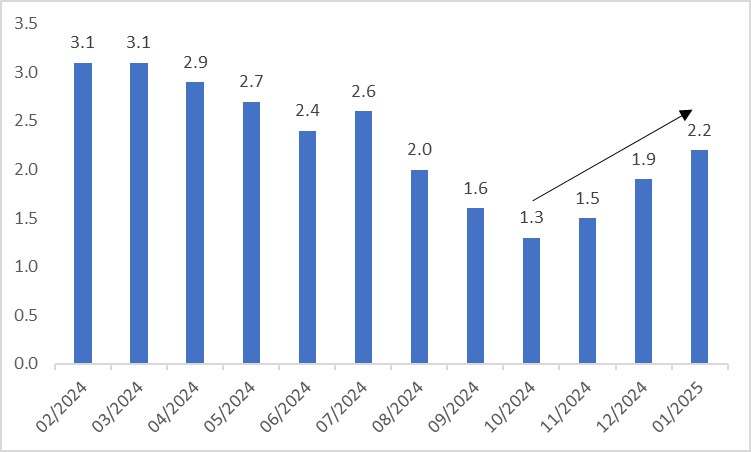

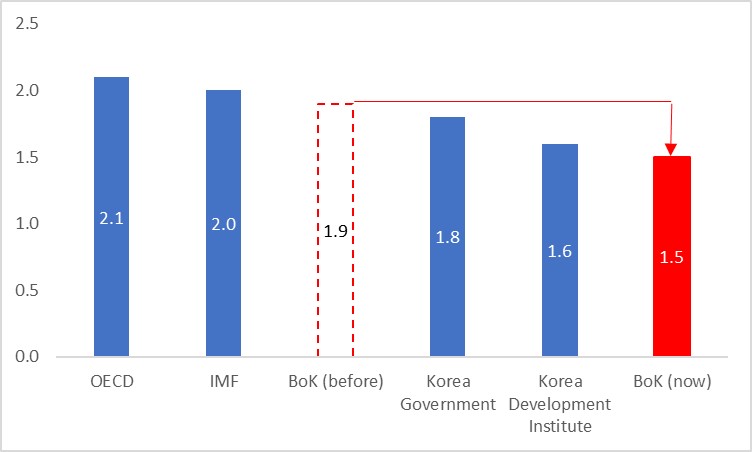

自2024年10月以來,韓國的通膨率開始回升,2025年1月達到2.2%(圖1.4)。這一上升促使韓國央行在1月暫停降息。然而,面對國內外的雙重壓力,央行下調了實際GDP成長預期(將2025年成長預期從1.9%下調至1.5%,低於其他機構的預測),並重啟了貨幣寬鬆週期(圖1.5)。展望未來,我們預期韓國央行將保持鴿派立場。

圖1.4:韓國CPI(%)

資料來源:路孚特,Tradingkey.com

圖1.5:韓國實質GDP成長預測(%)

資料來源:路孚特,Tradingkey.com

2.匯市(美元兌韓元)

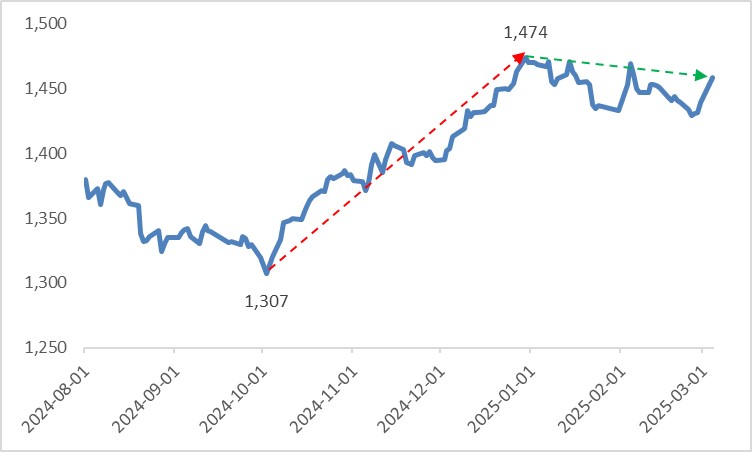

韓元從2024年9月的高點1307一路下跌至12月的低點1474,創下自2009年金融危機以來的最低水準。這一下跌受到內部因素(如總統尹錫悅宣布戒嚴)和外部因素(美元指數走強)的共同推動。自2025年初以來,隨著市場重新評估川普關稅政策的影響,美元指數有所回落,韓元得以小幅反彈(圖2)。

展望未來,韓元將在短中期內受到國內外和利好利空因素的共同影響。利空因素包括:由於經濟疲軟,韓國央行於2月25日重啟降息週期,這給韓元帶來了壓力。此外,資本外流(包括外國投資者撤資和國內投資者尋求海外機會)也加劇了韓元的貶值壓力。利好因素包括:NPS的外匯對沖計劃提供了穩定作用,減少了波動性並緩解了貶值壓力。韓國央行也指出,在2024年第四季韓元大幅貶值後,美元兌韓元匯率已超過其公允價值,顯示韓元被低估。如果這一判斷準確,韓元的低估加上NPS的外匯對沖計劃可能會限制其進一步大幅下跌。外部因素方面,美國關稅政策的不確定性對韓元構成負面影響。如前所述,關稅將打擊出口和貿易順差,加上劇本已脆弱的經濟,並對韓元構成壓力。

我們預計美元指數將在短期內(0-3個月)走強,隨後在中期內(3-12個月)回落;更多細節請參閱2025年3月3日發布的《[深度分析]美國:美元指數將不可逆地下跌?》。因此,我們預計韓元將在短期內對美元走弱,隨後隨著美元回落而進入區間波動。

圖2:美元兌韓元匯率

資料來源:路孚特,Tradingkey.com

3.債市

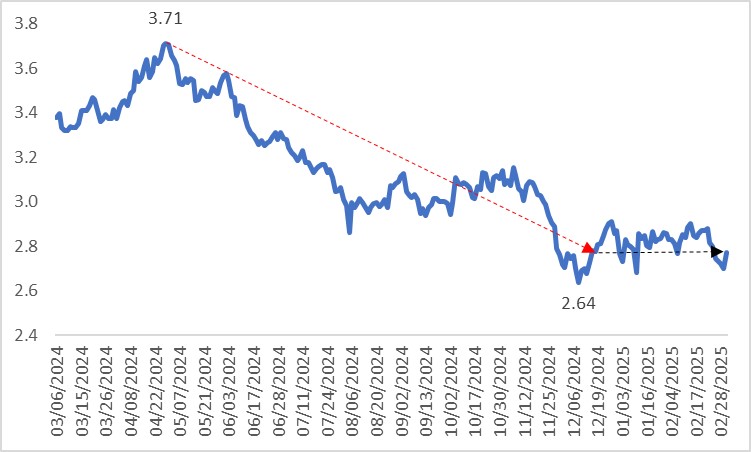

隨著韓國央行開始降息,韓國國債(KTB)殖利率自2024年5月以來一直呈下降趨勢。然而,通膨上升和1月暫停降息使得2025年初以來殖利率維持在區間內波動(圖3.1)。展望未來,KTB收益率將受到三個關鍵因素的驅動:

- 降息:貨幣寬鬆週期的重啟將透過標準傳導機制抑制KTB收益率-政策利率下降降低了銀行間隔夜利率,進而拖累債券殖利率。

- 納入WGBI:KTB將加入全球主要基準指數-世界政府公債指數(WGBI)。這將促使追蹤該指數的被動基金配置KTB,同時此舉將提升其國際信譽並吸引主動投資者。需求的激增將推高KTB價格並壓低收益率。

- 供應壓力:相反,政府可能透過額外發行債券來融資,補充預算可能將增加KTB供應,從而壓低價格並推高收益率。

圖3.1:KTB10年期報酬率(%)

資料來源:路孚特,Tradingkey.com

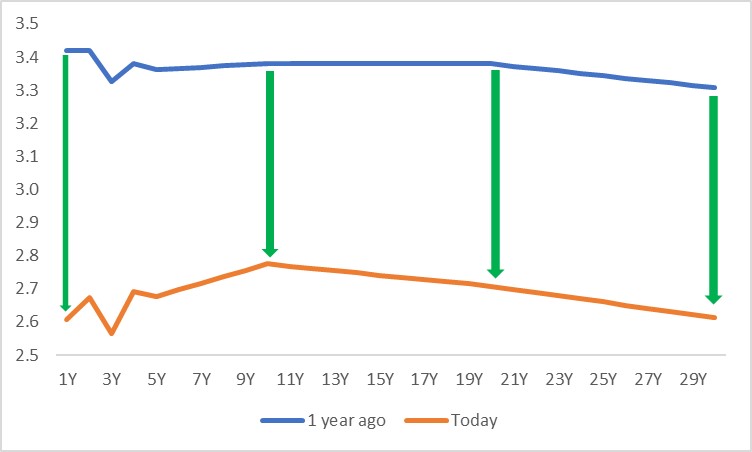

綜合這些因素,我們預計KTB收益率將小幅下降。鑒於其與韓元的正相關性,收益率下降將進一步對韓元構成下行壓力。在這些驅動因素中,政策利率下調可能會對KTB收益率產生最顯著的影響。由於短期收益率對政策利率變化更為敏感,我們預計KTB收益率曲線將變得更加陡峭,脫離過去一年的平移走勢(圖3.2)。

圖3.2:KTB殖利率曲線(%)

資料來源:路孚特,Tradingkey.com

4.股市

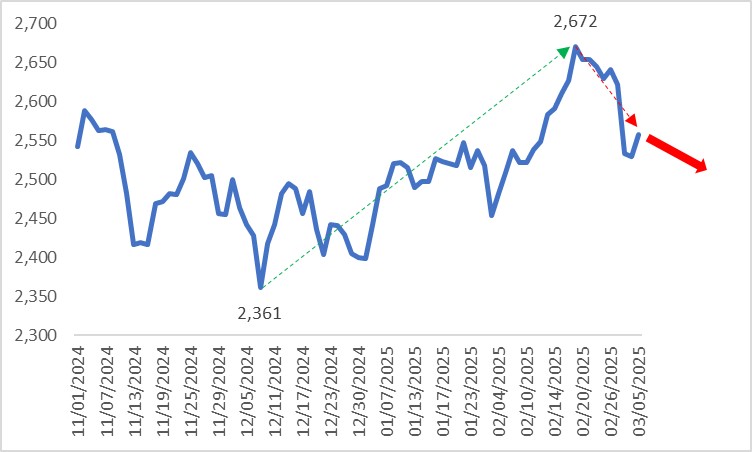

從2024年12月初到2025年2月中旬,韓國股市從低點反彈,受到全球經濟樂觀情緒、強勁的半導體需求以及1月份美國股市上漲的溢出效應的推動。然而,受到國內政治不穩定、經濟惡化和美股市場回檔的影響,2025年2月下旬起韓國股市受到拖累(圖4)。

展望未來,韓國股市將面臨兩股相反的力量。利空力量:正如宏觀經濟部分所述,韓國經濟的惡化將抑制企業收入和獲利。以美國為首的全球經濟放緩可能會進一步打擊半導體產業(如三星電子和SK海力士)。利好力量:韓國央行的降息將提供流動性,透過股票定價模型中的分母端效應來緩解估值壓力。然而,我們認為前者影響將大於後者,因此我們對韓國股市保持看跌觀點。

圖4:韓國綜合股價指數(KOSPI)

資料來源:路孚特,Tradingkey.com