聯準會是否會向市場注入流動性?

臨界邊緣上的市場:聯準會自2020年以來最嚴峻的流動性考驗

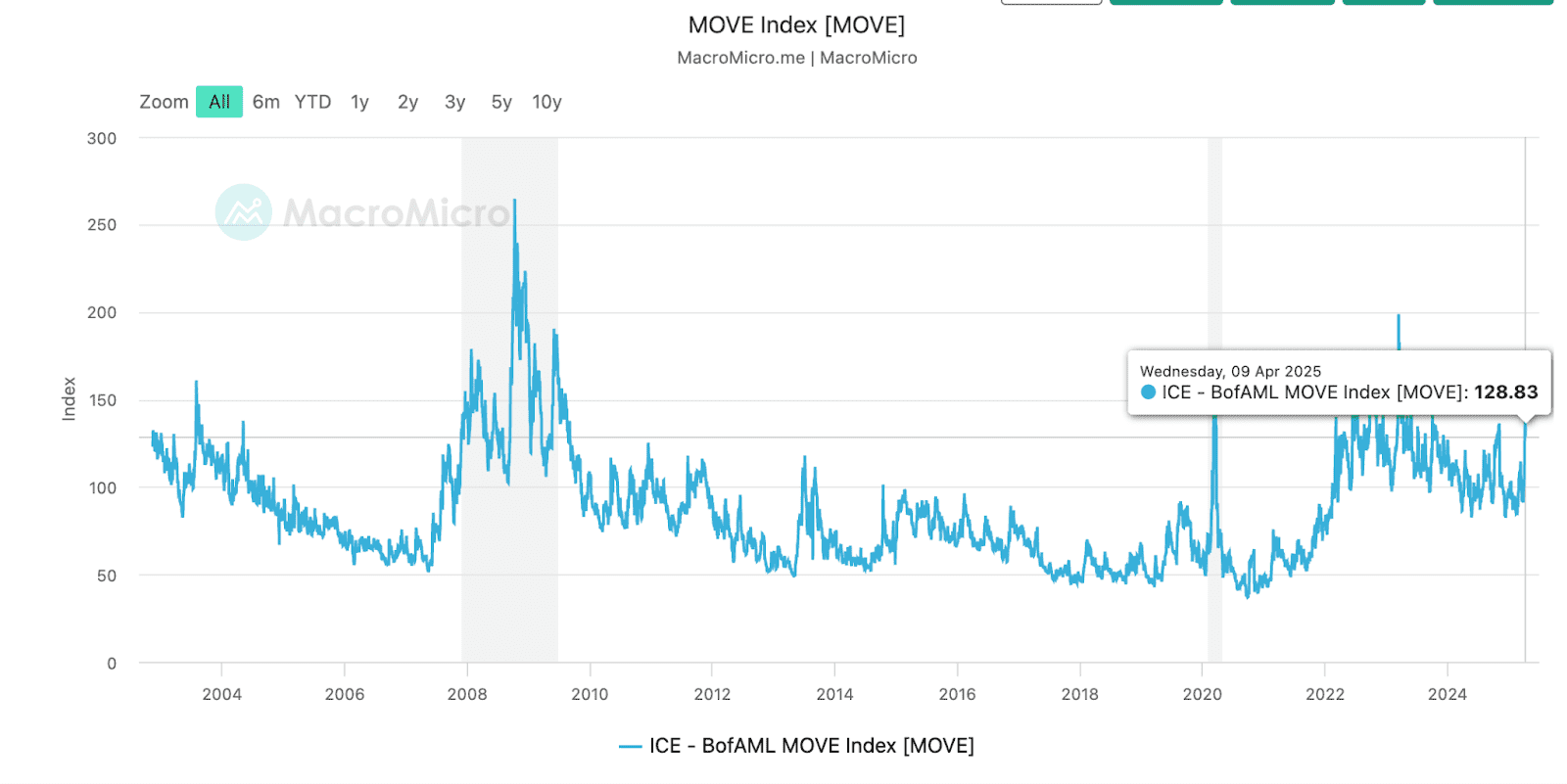

TradingKey — 美國金融體係正接近 COVID-19 危機以來最危險的時刻。近日,股市與美債的連續拋售釋放出一個明確無誤的訊號:投資人正在恐慌。標普500指數遭遇了自金融危機以來最糟糕的連續兩個交易日。華爾街衡量債市波動性的指標 —— MOVE 指數 —— 飆升至歷史高位,顯示系統性壓力日益加劇。交易員、基金經理人以及機構投資者開始迅速重新調整投資組合,預計貨幣政策即將發生根本性轉變。

在常態下,這種狀況足以促使聯準會開啟流動性「水龍頭」。但當前情況遠非尋常。長期美債殖利率(特別是10年期與30年期)的飆升,並非經濟強勁所致,而是源於政治風險、信用風險,以及在美國即將進行數萬億美元債務再融資的關鍵時刻,投資需求驟降所引發的緊張情緒。同時,頑固的通膨水準限制了聯準會的政策操作空間。此刻,鮑威爾的公信力正面臨「刀尖起舞」的挑戰:若行動太遲,可能引發市場崩盤;若動作過早,又可能重燃通膨螺旋。

資料來源:FRED

川普加徵關稅引發市場震盪

在這場不斷升級的危機中心,地緣政治火種愈加熾熱:唐納德·川普重啟了美中貿易戰。川普總統最初宣布對中國產品大規模加徵最高125%的關稅,引發北京方面迅速反擊。中方官員表示將“戰鬥到底”,並提高了部分美國產品的進口關稅。

然而,市場的反應不僅是針對關稅本身,更在於背後傳遞的深層意義。川普公開發表的演說進一步火上加油——他一面呼籲削減聯準會政策利率,一面淡化通膨風險。這組合拳似乎意在雙重目標:一是為大選前激勵國內成長,二是壓低長期債券殖利率,進而降低聯邦政府融資成本。但意想不到的副作用是:全球資本開始撤離美國國債和美元資產。

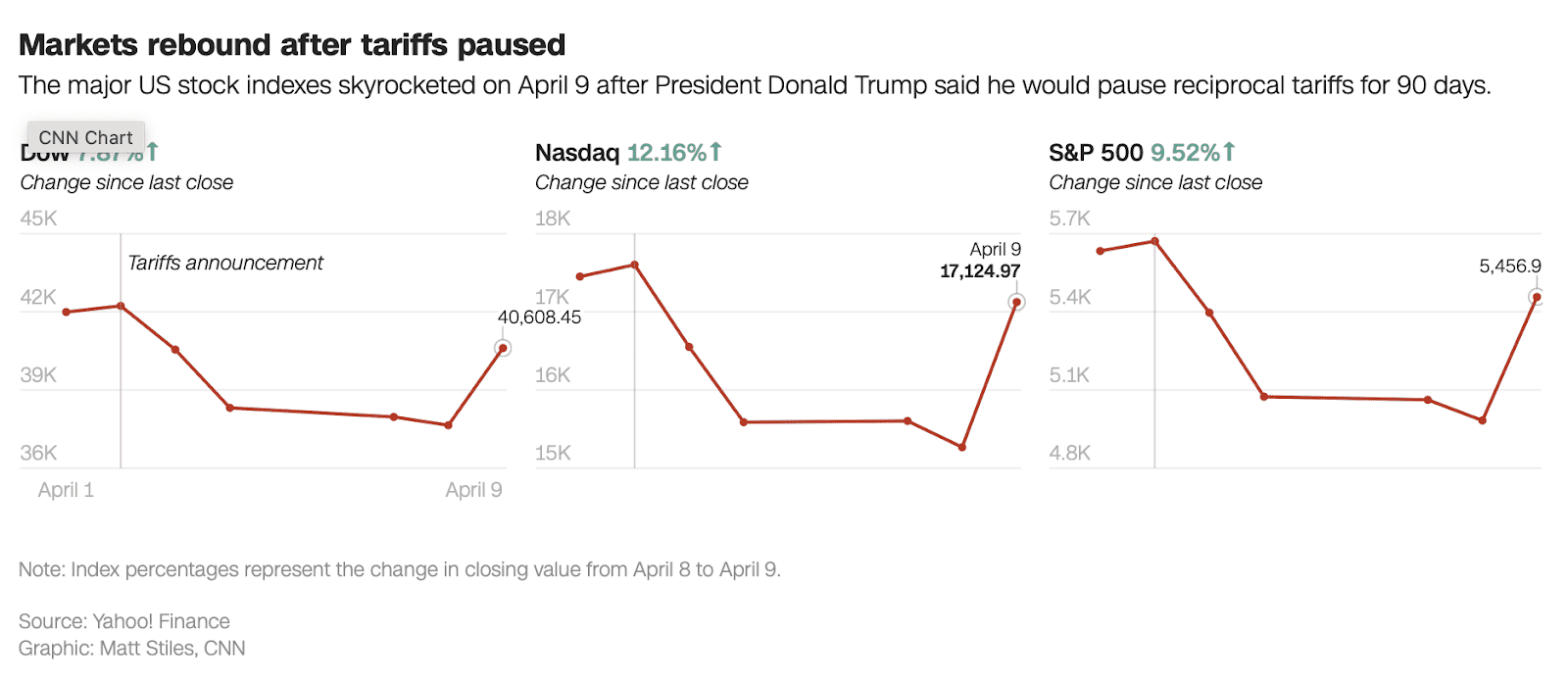

然而在某種程度上,川普上週出人意料地暫停了大部分新關稅,為期90天,僅保留10%的基礎稅率措施;不過,與此同時,中國進口產品的關稅卻被提升至125%,令貿易緊張進一步升級。這項意外之舉令市場迅速反彈,標普500和納斯達克指數強勁拉升。

這種「暫停」雖然在短期內有助於緩和通膨壓力和市場波動,對聯準會而言卻平添不確定性。中國方面關稅的調漲可能推高進口商品成本,使得通膨前景依舊不明。而「臨時性」調整意味著背後的政策方向仍未明朗,也促使聯邦儲備銀行保持更高的彈性與警覺性。

資料來源:CNN

流動性 vs. 公信力:聯準會的兩難抉擇

聯準會正被兩大現實逼入牆角:一方面維護貨幣政策的長期公信力,另一方面又肩負控制金融傳染風險的迫切責任。

一方面,儘管通膨有所緩解,但仍高於政策目標。 3月CPI年增2.4%,顯示物價尚未穩定,尤其是在供應鏈壓力因關稅再度加劇的背景下。從通膨角度來看,大幅降息或重啟量化寬鬆(QE)可能重新引發市場對物價水準失控的擔憂,抹去過去兩年艱難取得的通膨回落成果。

.png)

來源:CNBC

另一方面,美國國債市場若持續動盪,將產生更深層的系統性衝擊。若長期收益率維持高位甚至進一步沖高,抵押貸款利率將隨之攀升,消費者信貸受到擠壓,數萬億美元債務再融資的風險隨之浮出水面。以目前5%以上的利率水平,美國財政無法無限期地滾動債務。而銀行體系本身已因資產負債久期不匹配而承壓,若遭遇進一步估值打擊,將難以應付。

在高度不確定時期,聯準會歷史上傾向於果斷出手。 2008年雷曼倒閉後,聯儲毫不猶豫地釋放流動性;2020年,新冠疫情爆發時,聯邦儲備銀行完成了史上最快的貨幣政策緊急轉向。而今天,鮑威爾是否會提前註入流動性,還是等到某部分市場「斷裂」後再行動,仍存懸念。他最近關於「滯後與遲到的政策效應」的演講暗示了一種謹慎態度,但市場和白宮的施壓有可能促使他比外界預計更快採取行動。

越來越多的華爾街分析師認為,聯邦儲備銀行接下來的動作更可能是“溫和乾預”,而非大張旗鼓。這可能包括暫停縮表(QT)、強化未來降息的前瞻性指引,或悄悄擴大回購作業以維穩短期融資與抵押品市場。

而事實上,已有跡象顯示聯準會正悄悄釋放流動性。透過調降逆回購利率(RRP)和縮減短端債券發行規模,資金正在緩步回流系統。債券市場的走勢幾乎在「逼迫」聯邦儲備銀行採取行動。除非殖利率盡快趨穩,且 MOVE 指數回落至100以下,否則介入壓力將持續加大。

資料來源:Macromicro

即便鮑威爾在4月公開會議中維持“不動”,一旦出現信用衝擊或股市再度劇烈調整,均可能成為啟動流動性注入的大觸發點。這種風險資產行情可以說是「二元化」的結局:要麼流動性大舉注入,市場全面反彈;要麼聯邦儲備猶豫不決,市場失控崩潰。用更直白的話來說,我們已經進入了「官方乾預窗口期」。

需要指出的是,聯準會要注入流動性並不一定必須正式宣布QE,它可以透過政策微調、話語引導或市場操作實現目標。而市場的反應也不會等聯儲發出正式聲明。目前走勢已經顯示資金正在改變。關鍵問題是:聯準會會主動引導,還是被動挨打?

對於機構投資者而言,現在正是決定下一季勝負的關鍵策略拐點 —— 是該預期極端行情(無論正面還是負面),並提前佈局。

核心結論

聯準會夾在兩難之間:一方面市場正在裂縫中掙扎,另一方面通膨依舊頑固,且大量債務亟需再融資。儘管鮑威爾尚未正式宣布行動,但「安靜的干預」跡像已初現端倪。川普的關稅「停戰」僅提供短暫緩釋,注入流動性的呼聲也越來越高。投資者不應指望政策聲明作為啟動信號 —— 美聯儲的下一步或許是“悄無聲息”,但市場的反應卻可能“轟轟烈烈”。