【深度分析】加拿大:為何做空加元看似穩賺不賠?

摘要

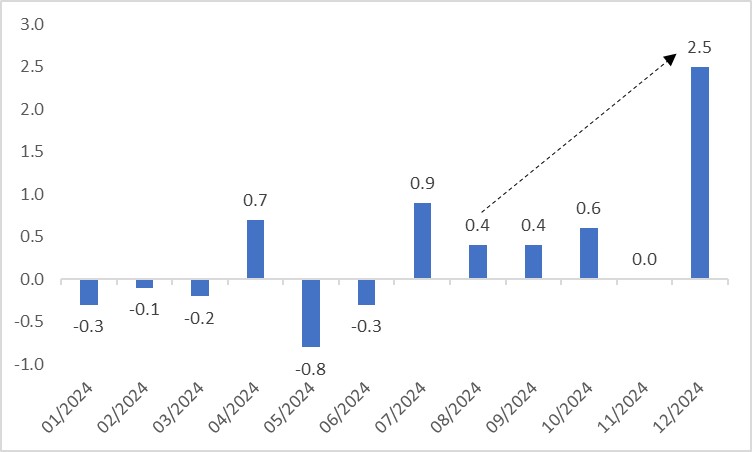

本文分析了兩種情境下的加幣(CAD)匯率走勢:1)關稅得以避免或延後;2)全面關稅實施。在情境一中,由於加拿大經濟前景黯淡、通膨下降、加拿大銀行(BoC)相比聯準會(Fed)更為鴿派以及美元指數「先升後降」的軌跡,我們預計加元將在短期內(0-3個月)小幅走弱,隨後在中期內(3-12個月)趨於穩定。在情境二中,全面關稅將對加拿大經濟及政策產生重大影響,導致加幣大幅貶值。

*投資人可以透過被動基金(如ETF)、主動式基金、金融衍生性商品(如期貨、選擇權和掉期)、差價合約和點差交易直接或間接投資於外匯市場、債券市場和股票市場。

註:

1.宏觀經濟

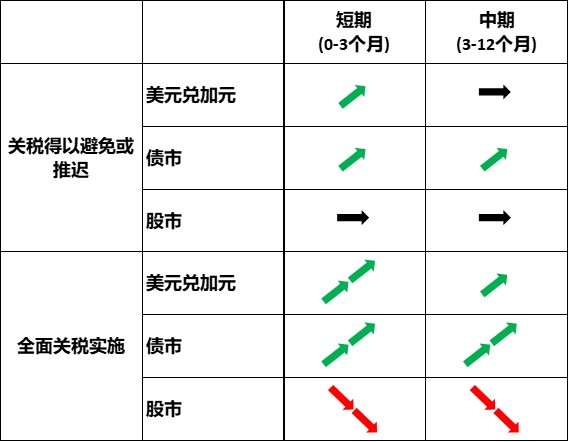

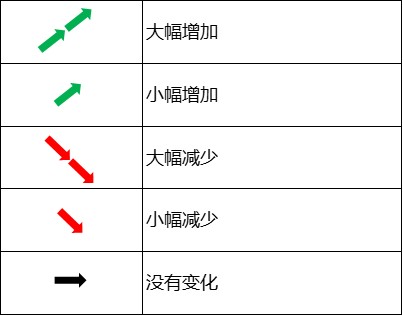

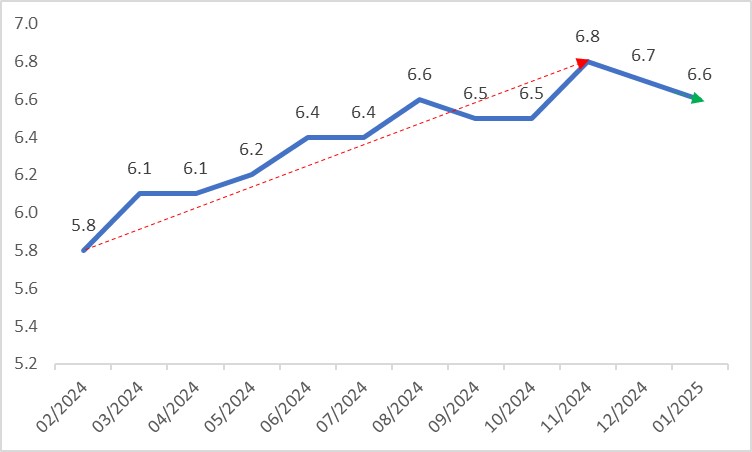

在經歷了2023年的低迷和2024年的溫和復甦後,加拿大經濟在2024年底出現反彈。假期期間強勁的家庭支出推動12月零售銷售較上季成長2.5%(圖1A),使2024年第四季年化實質GDP成長率達到2.6%,為2023年第二季以來的最高水準(圖1B)。這一成長也提振了勞動市場,失業率連續兩個月下降,至2025年1月降至6.6%(圖1C)。

展望未來,加拿大的經濟走勢在很大程度上取決於美國的關稅政策。2025年3月4日,美國以加拿大未能遏制非法移民和芬太尼流入為由,對加拿大進口商品加徵25%的關稅。然而,3月5日,美國推遲了對加拿大和墨西哥汽車加徵新關稅的計劃,為期一個月。鑑於川普時代政策的不確定性,我們評估了兩種情境:1)關稅得以避免或延遲;2)全面關稅實施。

圖1A:加拿大零售銷售(季比,%)

資料來源:路孚特,Tradingkey.com

圖1B:加拿大實質GDP成長率(年化,%)

資料來源:路孚特,Tradingkey.com

圖1C:加拿大失業率(%)

資料來源:路孚特,Tradingkey.com

1.1宏觀經濟(關稅得以避免或延遲)

即使川普政府避免或延後高關稅,加拿大仍面臨兩大挑戰:

- 移民政策收緊:人口成長放緩繼續抑制總需求。

- 美國經濟放緩:作為加拿大最大的出口市場,美國經濟走弱(例如,亞特蘭大聯邦儲備銀行預測2025年第一季GDP成長為-2.8%)將抑制對加拿大商品的需求,並損害其出口。

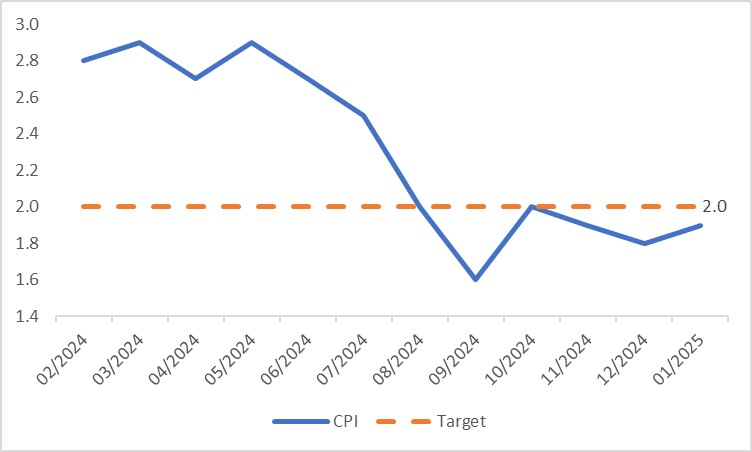

在通膨方面,自2024年9月以來,加拿大的CPI已跌入加拿大銀行2%的目標(圖1.1)。在經濟逆風和低通膨的背景下,預計加拿大銀行將繼續降息,進一步拉大與聯準會的政策利差。

圖1.1:加拿大CPI(%)

資料來源:路孚特,Tradingkey.com

1.2宏觀經濟(全面關稅)

如果美國實施全面關稅,加拿大經濟將主要透過貿易管道受到影響:

- 石油業:加拿大是全球第四大石油生產國,80%的產量用於出口,美國是其最大買家。石油進口加徵關稅將大幅削減加拿大能源出口,拖累GDP成長。

- 其他商品:對非能源商品出口加徵25%的關稅將減少美國需求,但加拿大可透過第三國再出口部分緩解影響,進而減輕對出口市場的衝擊。

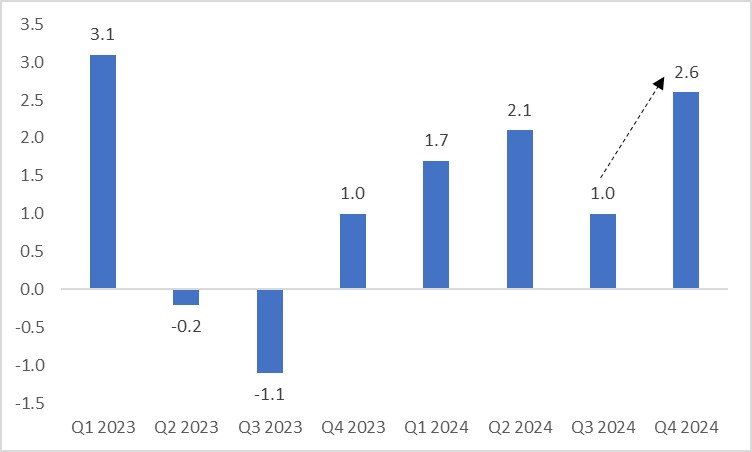

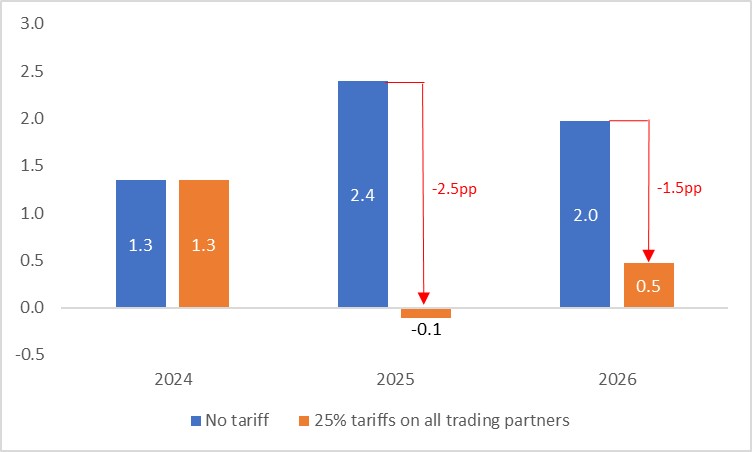

根據加拿大銀行的估算,如果美國對所有貿易夥伴統一加徵25%的關稅,2025年加拿大GDP將下降2.5個百分點,2026年下降1.5個百分點(圖1.2)。經濟停滯甚至衰退將迫使加拿大銀行大幅降息。

圖1.2:如果美國對所有貿易夥伴加徵25%關稅,加拿大GDP下降幅度(%)

資料來源:路孚特,Tradingkey.com

2.匯市(美元兌加幣)

2.1美元兌加幣(關稅得以避免或延遲)

即使沒有高關稅,加幣仍面臨短期(0-3個月)下行壓力,原因有三:

- 經濟前景黯淡:儘管2024年末GDP有所回升,但2023-2024年人均GDP已降至2016年水平,顯示出結構性疲軟。

- 高企的私部門債務:槓桿率上升導致企業破產率達到多年高位,拖累經濟成長。

- 加拿大銀行比聯準會更鴿派:加拿大經濟疲軟和低通膨將使加拿大銀行比聯準會更為鴿派,擴大政策利差。

我們預期美元指數將先升後降(參見2025年3月3日發表的《[深度分析]美國:美元指數將不可逆地下跌?》)。在中期內(3-12個月),美元兌加幣將趨於穩定。

值得注意的是,作為主要的資源出口國,加拿大經濟和貨幣與大宗商品價格,尤其是石油價格密切相關。油價上漲會改善加拿大的貿易條件,新增出口收入,並傾向於推昇加元;反之亦然。因此,若未來油價顯著波動,可能會影響我們對美元兌加元匯率的基準預測。

2.2美元兌加幣(全面關稅)

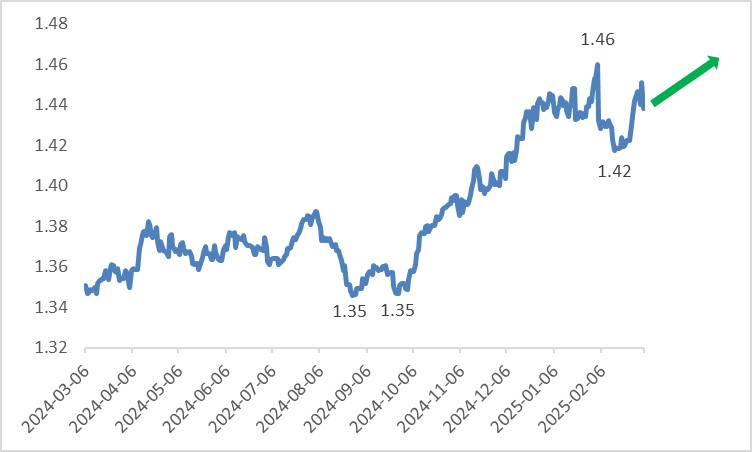

全面關稅將重創加拿大出口,嚴重削弱經濟並引發加幣大幅貶值。為避免危機,加拿大銀行可能會加速降息,進一步拉大與聯準會的政策利差,並對加幣施加更大壓力。此外,美國提高關稅可能抑制進口,縮小美國貿易逆差並提振美元。因此,在全面關稅情境下,加幣將大幅走弱。即使美元指數中期走軟,美元兌加幣仍將攀升(圖2)。

圖2:美元/加幣

資料來源:路孚特,Tradingkey.com

3.債市

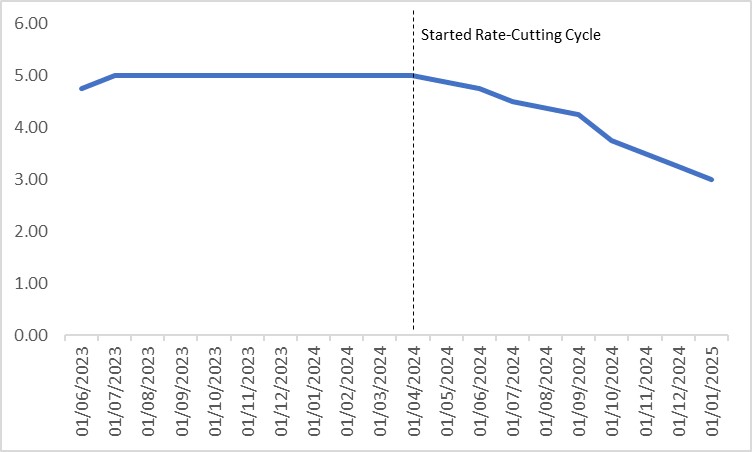

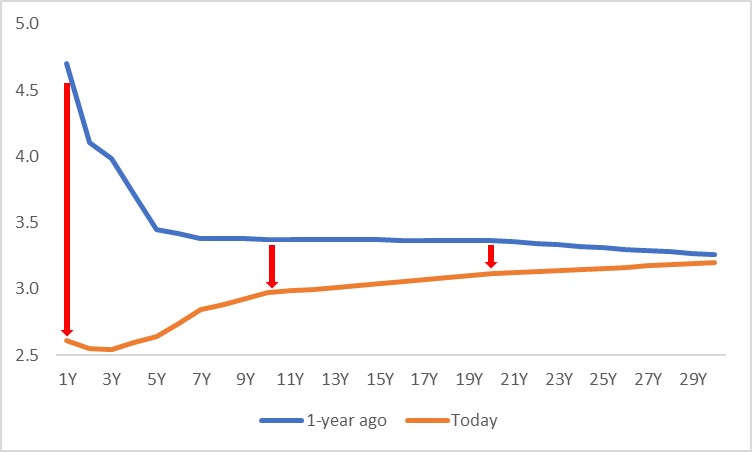

自2024年6月以來,加拿大銀行已將其政策利率下修200個基點至3.25%(圖3.1)。如果關稅被推遲,進一步的降息將是溫和的。然而,在全面關稅情境下,加拿大銀行將大幅降息。無論哪種情況,加拿大殖利率曲線都將下移,短期殖利率下降幅度預計將大於長期殖利率(圖3.2)。在全面高關稅的情況下,所有期限的殖利率曲線都將大幅下降。

圖3.1:加拿大銀行政策利率(%)

資料來源:路孚特,Tradingkey.com

圖3.2:加拿大公債殖利率曲線(%)

資料來源:路孚特,Tradingkey.com

4.股市

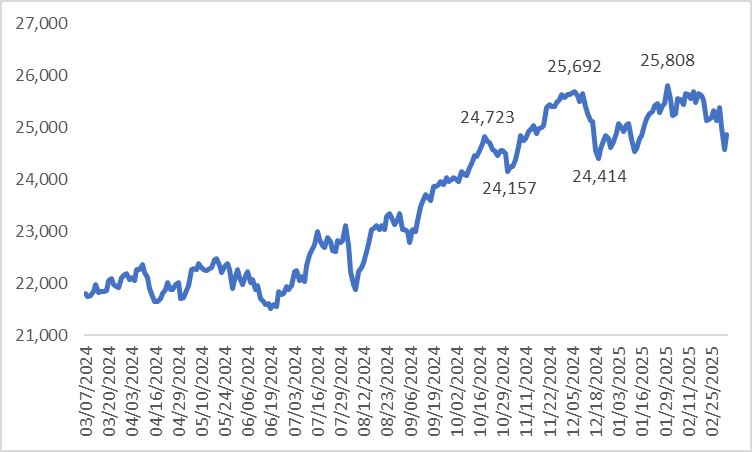

股票估值取決於企業獲利(分子)和市場利率(分母)。

- 關稅得以避免或推遲:經濟疲軟(獲利拖累)抵銷了加拿大銀行降息(估值提升),可能導致加拿大股市在波動區間內震盪(圖4.1)。

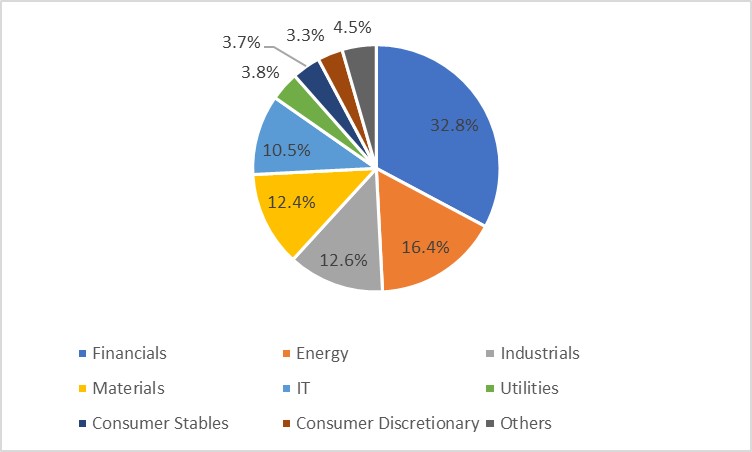

- 全面關稅:股市可能會下跌。從產業細分來看(圖4.2),能源公司在美國市場失去競爭力,損害營收和股價。北美一體化汽車產業將面臨更高的成本,對加拿大汽車製造商的股票構成壓力。

圖4.1:S&P/TSX綜合指數

資料來源:路孚特,Tradingkey.com

圖4.2:S&P/TSX綜合指數細分(截至2025年2月28日)

資料來源:路孚特,Tradingkey.com