川普2.0時代美債殖利率飆升,買美債時機到?

TradingKey - 川普新政府將引發潛在通膨的消息鋪天蓋地,在市場質疑股市增長動力的同時,華爾街也提出了購買美國國債的資產配置建議。

早在2023年底,對於後疫情時代的美國貨幣政策,整個市場的共識高度相似,即聯準會穩步降息,並推動股牛、債牛、商品牛市等。

實際上,美股黃金等資產確實表現亮眼,但這卻發生在降息難行、美債殖利率仍處高位的大環境。

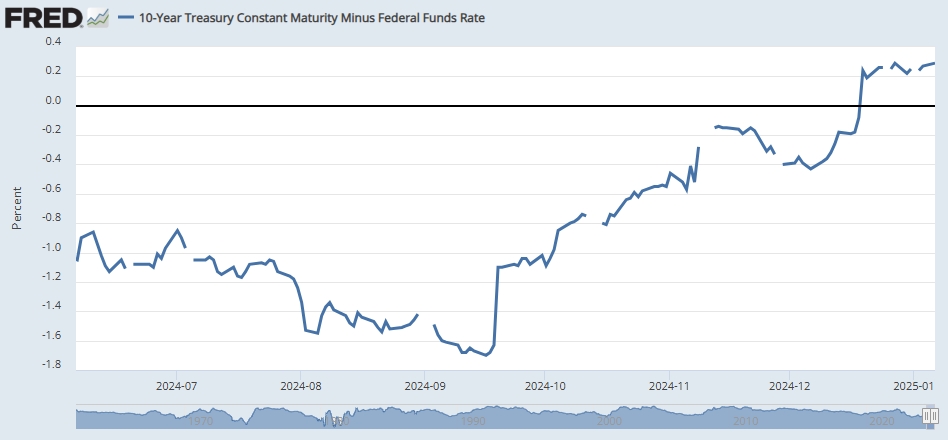

聯準會在2024年9月以50個基點「激進降息」,開啟了新一輪寬鬆周期。經過三次降息,聯邦基金利率區間現已下降75個基點至4.50%至4.75%。

而在此期間,10年期美國公債殖利率反彈91個基點,現報4.703%。這也使得市場利率與聯邦基金利率的差距持續拉大。

【10年期美債殖利率與聯邦基金利率差值,來源:聖路易斯聯準銀行】

美國當選總統川普的關稅、限製移民、減稅等新政府政策無疑是美債殖利率飆升的關鍵推手,因為這些政策將增加美國通膨捲土重來的風險。這便導致債券市場參與者要求更高的報酬率或期限溢價,也提升聯準會進一步降息的門檻。

隨著美債拋售加劇,越來越多華爾街機構預計今年10年期美債殖利率將突破5%,甚至最高看向6%。

花旗財富首席經濟學家Steven Wieting表示,10年期美債殖利率今年「肯定有可能達到接近5%的水平」,而殖利率5%的美債將具有真正吸引力。

貝萊德也認同,美國債券殖利率上升使得配置美債具有吸引力。貝萊德認為,殖利率回升固然有點痛苦,但在某些方面也可以被視為一份「禮物」,大量閒置資金可以投入美債。

借鑒CoStar對2025年加拿大公債展望的觀點,在目前基準利率高企的情況下,投資人進行購買股票或公司債券等承擔風險的配置所獲得的額外回報相對較小。投資人不應指望最近的降息來幫助提高回報率,而是只能維持回報。

當公債殖利率足夠高,配置債券就足以在經濟衰退或股市熊市期間提供緩衝。