全球發達國家大類資產展望:看多日本股票

摘要

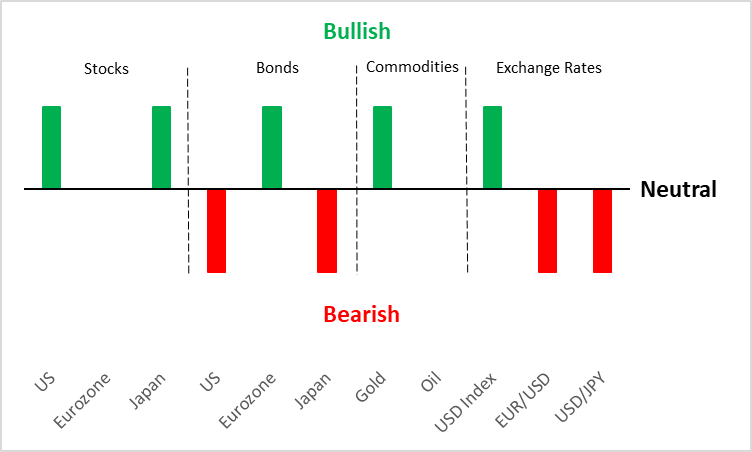

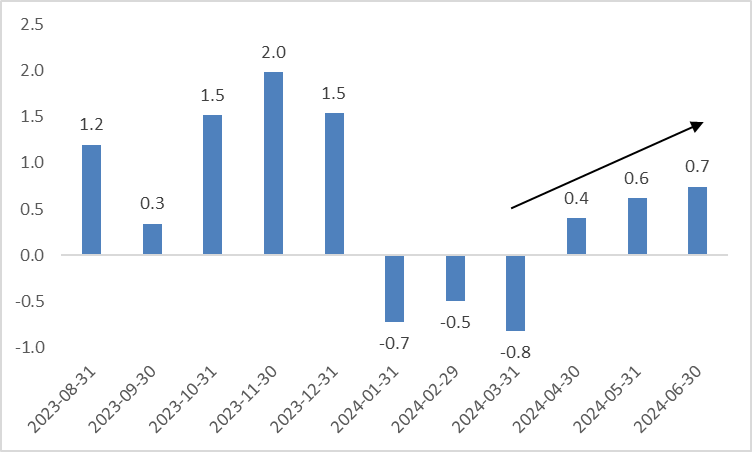

短期(0-3個月)觀點

資料來源:Tradingkey.com

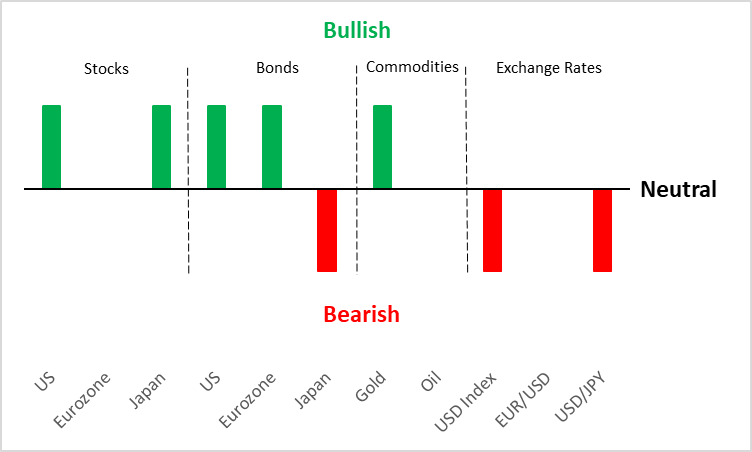

中期(3-12個月)觀點

資料來源:Tradingkey.com

1.宏觀經濟

1.1美國

12月18日,聯準會降息25個基點,將政策利率降至4.25%-4.5%。降息符合預期,但聯準會主席鮑威爾在記者會上發表了鷹派言論。此外,聯準會上調GDP和通膨預測,下調失業率預測,顯示2025年降息步伐可能比先前預期的要慢。

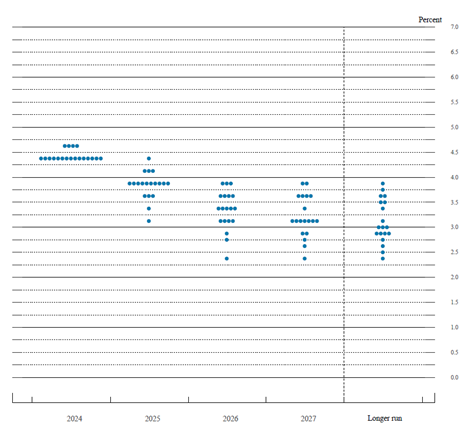

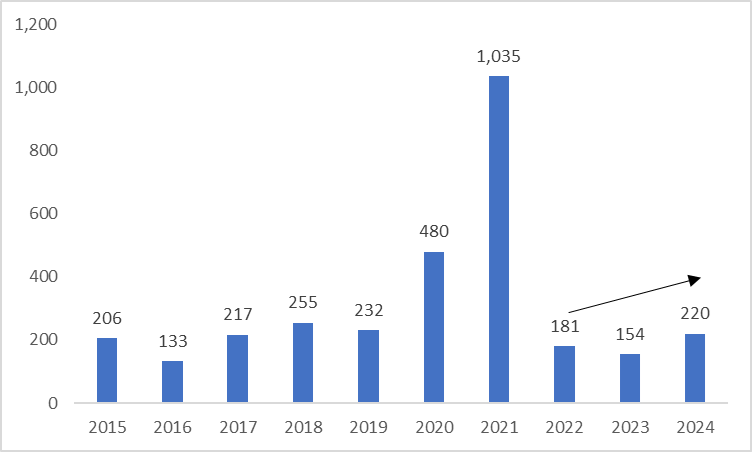

根據聯準會點陣圖,9月預測明年降息四次,但12月更新後的圖表指出降息次數將降至兩次(圖1.1.1)。除了GDP成長和PMI數據顯示出持續的韌性跡像外,2024年IPO數量已達到220家,超過2022年和2023年(圖1.1.2)。展望未來,美國經濟短期內預計將持續呈現強勁趨勢,主要受惠於川普減稅等相關政策。但考慮到聯準會的強硬貨幣立場,我們維持中期美國經濟放緩的觀點不變。我們預計2025年美國GDP成長率將放緩至2.2%,略高於聯準會的預測。

圖1.1.1:FOMC聯邦基金利率目標區間中點(2024年12月)

資料來源:美聯儲,Tradingkey.com

圖1.1.2:美國IPO數量

資料來源:路孚特,Tradingkey.com

1.2歐元區

今年以來,歐元區經濟溫和復甦。儘管2024年前三個季度的GDP成長超過了2023年下半年,但仍遠低於2021年和2022年的水準。展望未來,疲軟的國內需求、法國和義大利的財政整頓以及歐盟的財政赤字控制可能會在2025年給歐元區經濟帶來壓力。此外,川普政府實施的關稅措施可能會進一步加劇歐元區經濟前景的不確定性。

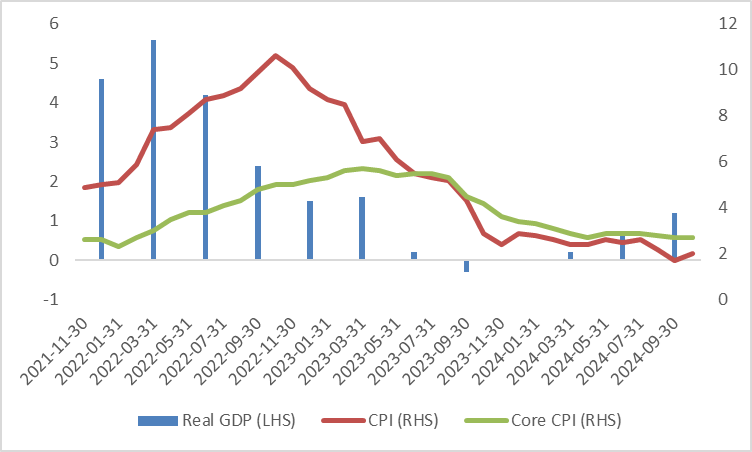

在通膨方面,CPI和核心CPI均從2022-2023年的高峰大幅下降。預計核心CPI將進一步下降,到明年年底將接近2%。由於復甦緩慢和通膨下降(圖1.2),歐洲央行(ECB)於12月12日將利率下調25個基點。我們預計,2025年此央行也將實施4-6次降息(每次25個基點),以支持經濟穩定。

圖1.2:歐元區實質GDP與CPI(%)

資料來源:路孚特,Tradingkey.com

1.3日本

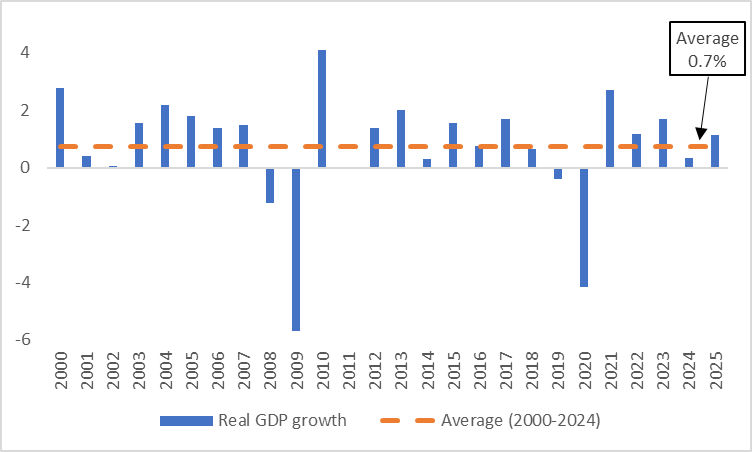

今年以來,受消費疲軟、外需不足和地緣政治風險的影響,日本經濟持續走弱。不過,預計2025年經濟將出現復甦。根據國際貨幣基金組織的預測,日本明年實際GDP成長率預計將達到1.1%,遠高於今年的0.3%和2000年以來0.7%的平均值(圖1.3)。復甦的關鍵因素有二:

- 薪資上漲與消費改善:今年日本名目平均薪資成長5.6%,主要受2024年春鬥薪資談判的推動。在首相石破茂的大力支持下,預計2025年春鬥薪資成長將再次超過5%。假設通膨率維持在2%左右,實質薪資成長可能超過3%,進而可能刺激消費。事實上,自2024年第二季以來,家庭消費已經顯示出改善的跡象,我們預計這一趨勢將得以延續。

- 經濟刺激措施:11月,日本政府宣布了一項21.9兆日圓的經濟刺激計劃,其中包括為低收入家庭提供補貼、提高免稅工資門檻,以及支持人工智慧和半導體等高科技產業。這些支持性財政政策可能會進一步促進經濟成長。

在通膨方面,日本11月份的整體CPI和核心CPI(扣除新鮮食品)分別從10月份的2.3%上升至2.9%和2.7%。疊加名目薪資的強勁成長,預計未來這都將對消費者物價造成上行壓力。儘管日本央行(BoJ)對貨幣政策正常化採取了謹慎的態度,在12月維持政策利率不變,但我們預計,在經濟前景良好和通膨水平上升的背景下,日本央行將在未來幾個季度內加息。

圖1.3:IMF對日本實質GDP成長率的預測(%)

資料來源:路孚特,Tradingkey.com

2.股市

2.1美國

我們在10月29日發表的《美國大選對大類資產的影響》報告中首次建議做多美國股票。在隨後的11月26日發表的《已開發國家大類資產:繼續看好美國股票》報告中,我們重申了我們的看漲立場。自我們首次建議以來,截至12月6日,標普500指數上漲4.4%至6090點。然而,由於鮑威爾的鷹派講話和聯準會放緩降息節奏,該股指已跌至現在的5974點。在本報告中,我們將近期的大幅下跌視為暫時的市場調整,並維持對美國股票的樂觀看法,原因如下:

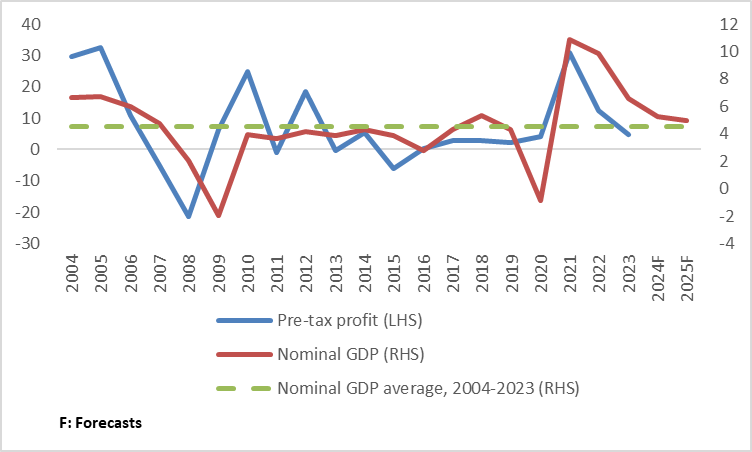

- 獲利成長與名目GDP掛鉤:美國企業稅前獲利與名目GDP成長呈正相關性。雖然我們預計2025年美國名目GDP成長率將放緩至5%,但這一數字仍高於20年歷史平均(圖2.1.1)。此外,剔除通膨因素,標普500成分股公司每股實際收益(EPS)環比成長率自4月轉為正值以來一直在加速(圖2.1.2)。我們預期EPS將持續成長,疊加強勁的股本回報率(ROE),這顯示美國股市還有進一步上漲的潛力。

- 支持性貨幣政策:從中期來看,即使川普貿易的影響力減弱,預計持續的降息週期將支持美國股市的投資回報。

另一方面,美國股市同時也面臨挑戰,尤其是高估值。目前,標普500指數的本益比(P/E)處於其歷史區間的第90個百分位數以上。投資人應對高估值保持警惕。

圖2.1.1:美國企業獲利與名目GDP成長率(%)

資料來源:路孚特,Tradingkey.com

圖2.1.2:標普500實際每股盈餘成長(%)

資料來源:路孚特,Tradingkey.com

2.2歐元區

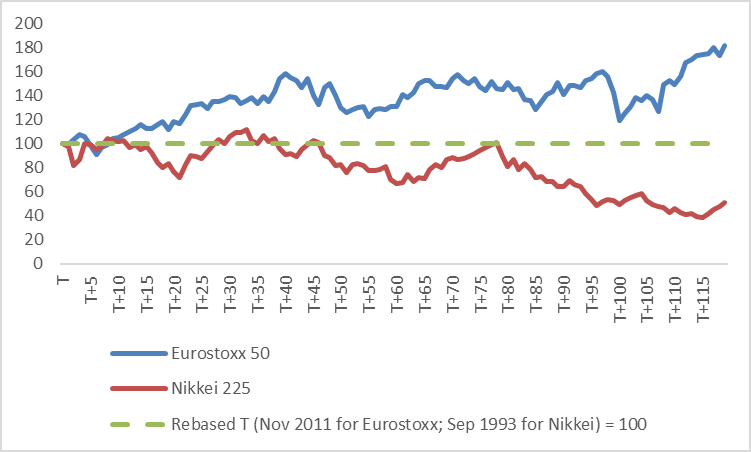

預計歐元區明年將進入低利率時期。這會導致歐元區股市繁榮嗎?為了探討這個問題,我們需比較歐元區和日本股市在它們低利率時期的表現。

從歷史上看,歐洲債務危機爆發一年後,歐元區在2011年11月進入了低利率時代。在其資產泡沫破裂三年後,日本在1993年9月開始了低利率時代。在接下來的十年裡,歐元區股市表現良好,而日本股市則經歷了長期熊市(圖2.2)。這兩個市場的相似之處在於,在低利率時期二個市場皆吸引了外資流入。然而,二者的不同之處在於:

- 私人部門行為:歐元區私人部門增加了股票投資,而日本私人部門則減少了股票投資。

- 政府乾預:歐元區政府沒有直接幹預救市,日本政府積極參與救市工作。

從歷史趨勢和資本流動來看,在已開發市場中,私人部門投資在推動股市走強方面發揮關鍵作用。因此,穩定內部風險偏好對於持續的股市良好表現至關重要。

展望未來,歐元區股市在本輪低利率時期的表現是否會重現它自己在2010年代的繁榮還是走上日本1990年代的長熊,在很大程度上取決於歐元區財政和貨幣政策的有效性。如果這些政策成功地為私部門投資創造了一個支持性的環境,歐元區股市可能會蓬勃發展。然而,如果政策未能刺激經濟成長,其股市可能會表現不佳。鑑於前景的不確定性,我們把歐元區股票的評等定位為中性,並對下行風險提出警示。

圖2.2:低利率時期歐元區與日本股市表現(月數據)

資料來源:路孚特,Tradingkey.com

2.3日本

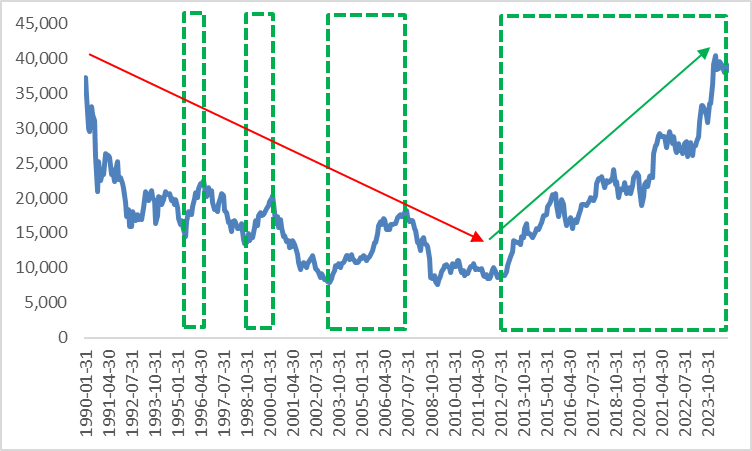

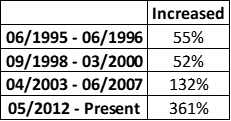

自1990年日本經濟泡沫破滅以來,股市經歷了“失去的二十年”(1990-2010年)。在這20年中,日本股市經歷了總體下跌趨勢,但期間出現了三次短暫的牛市。自2012年5月以來,日本股市進入了持續而顯著的牛市(圖2.3.1和2.3.2)。雖然這四次牛市背後的驅動因素各有不同,但它們有著共同點:1)國內政策轉變;2)國內經濟改善;3)海外政策轉變;4)海外經濟改善。

讓我們以史為鑑,來檢視一下日本股市的現況。

- 國內因素:儘管擴張性財政政策和緊縮性貨幣政策的影響可能相互抵消,但日本2025年的經濟成長預計將大幅超過2024年。

- 海外因素:從全球來看,主要經濟體央行已進入降息週期,將逐步改善全球金融環境。美國經濟保持韌性,而中國經濟正在一系列穩定政策的影響下復甦。

鑑於這些因素,日本股市很可能在短中期內維持目前的上漲趨勢。

圖2.3.1:日經225指數

資料來源:路孚特,Tradingkey.com

圖2.3.2:多頭期間日經225指數的表現

資料來源:路孚特,Tradingkey.com

3.債市

3.1美國

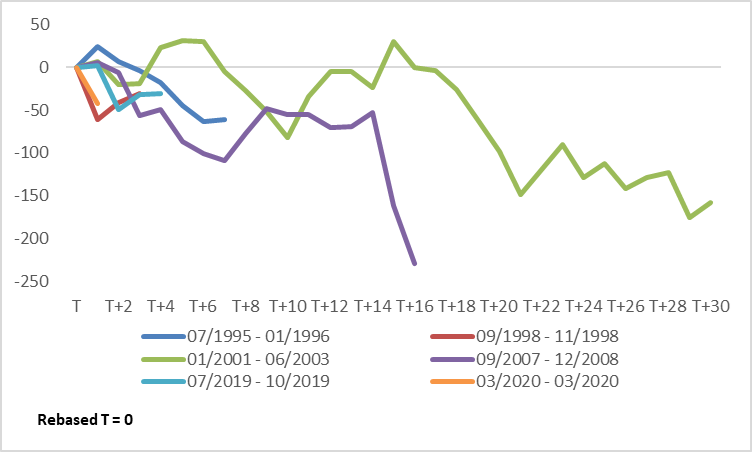

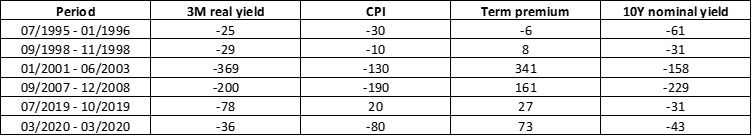

10年期美國公債殖利率可拆分為3個月實際收益率、CPI和期限溢價三個部分進行分析。短期實質收益率主要受聯準會貨幣政策影響,CPI則受貨幣供應量、薪資成長、經濟狀況和外部衝擊等因素影響,期限溢價反映長期美國國債的供需關係,主要受經濟成長影響。自1995年以來,美國共經歷了6次降息週期(不包括本輪):

- 1995年7月至1996年1月和1998年9月至11月:美國經濟受到的內外衝擊較小,實現了軟著陸。

- 2001年1月至2003年6月及2007年9月至2008年12月:2001年網路泡沫破裂及2007-2008年全球金融危機導致市場恐慌與經濟衰退。

- 2019年7月至2019年10月:持續的通貨緊縮引發對經濟前景的擔憂。

- 2020年3月:疫情爆發嚴重擾亂全球經濟,加劇了供應限制。

從歷史上看,在這六個週期中,有五個週期期限溢價會因為經濟困難而上升(1995年除外)。然而,短期實際收益率的下降(無論是單獨下降還是與CPI下降相結合)都超過了期限溢價的上升,導致10年期美國國債收益率在所有六個週期中均下降(圖3.1.1和3.1.2)。

對於本輪降息週期,短期來看,受「川普交易」、再通膨、美元走強等因素影響,10年期美債殖利率或將上升。但中期來看,本輪降息週期或將延續過去六輪降息週期走勢,導致短期實際殖利率下降。通膨預計將維持下行趨勢,且美國經濟可望實現軟著陸,使得期限溢價上升空間有限。因此,10年期美債殖利率短期可能上升,但我們預期中期將出現下降。

圖3.1.1:降息週期中10年期美國公債殖利率(基點,月數據)

資料來源:路孚特,Tradingkey.com

圖3.1.2:降息週期中10年期美國公債殖利率拆分(變化,基點)

資料來源:路孚特,Tradingkey.com

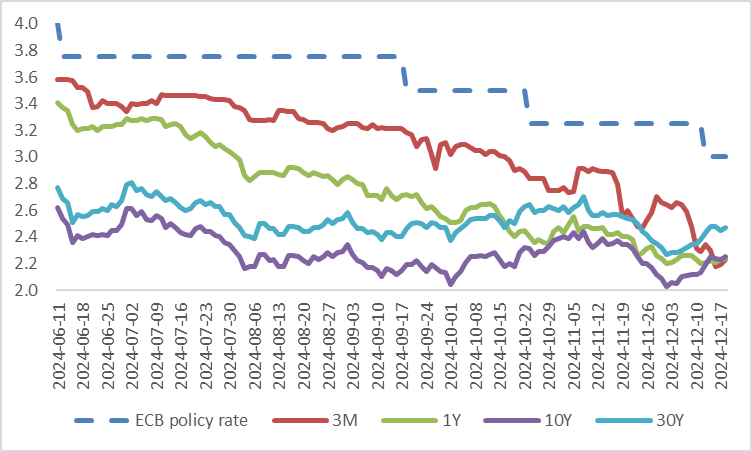

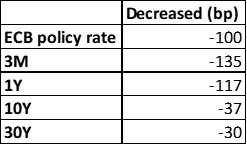

3.2歐元區

自6月12日以來,歐洲央行進入降息週期,迄今已累計降息100個基點。這導致所有期限的德國政府債券殖利率下降。值得注意的是,短期(前端)收益率的下降幅度大於長期(後端)收益率的下降幅度(圖3.2.1和3.2.2)。出現這種差異是因為前端收益率主要受政策利率變化的影響,而長期收益率反映了更廣泛的經濟基本面,而這些基本面往往對政策利率的反應更為緩慢。

展望未來,歐洲央行預計將繼續大幅降息,這可能會導致整條德國殖利率曲線下移。預計前端收益率的下降幅度將大於長期收益率,從而導致殖利率曲線趨於陡峭化。法國和西班牙政府公債的殖利率也可能隨著德債殖利率而下降。不過,由於法國政治不確定性加劇,法德債券利差可能會擴大。

圖3.2.1:歐洲央行政策利率與德國公債殖利率(%)

資料來源:路孚特,Tradingkey.com

圖3.2.2:2024年6月11日以來歐洲央行政策利率與德國政府公債殖利率(下降,基點)

資料來源:路孚特,Tradingkey.com

3.3日本

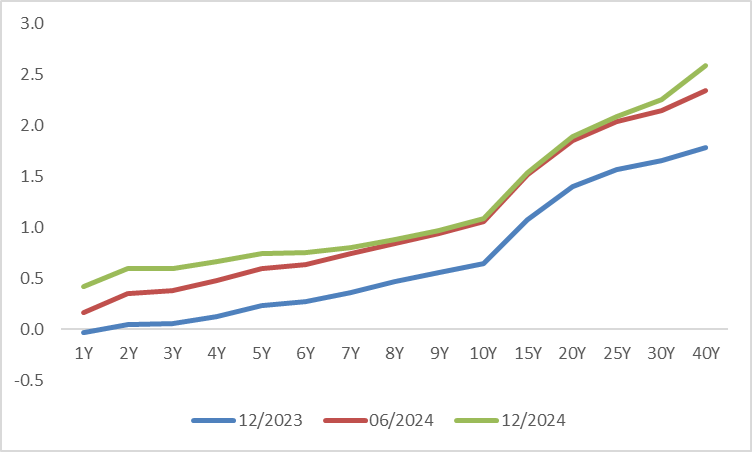

在日本經濟復甦、通膨率維持在2%以上以及日本央行貨幣政策正常化的背景下,我們預期日本政府公債(JGB)殖利率將在2025年持續上升,與今年的趨勢一致(圖3.3)。前端殖利率而言,它們更直接受到政策利率變化的影響,可能會經歷更多的上漲,但長期利率的漲幅預計將有限。在2024年下半年,許多保險公司表示它們計劃增加對國內債券的投資,尤其是20至30年日本公債。強勁的需求預計將對長期收益率施加下行壓力。因此,我們預期日本公債殖利率曲線在未來幾季可能會趨於平緩。

圖3.3:日本公債殖利率曲線(%)

資料來源:路孚特,Tradingkey.com

4.大宗商品

我們繼續看好黃金,對原油保持中性立場。四個因素或將持續支撐金價:1)聯準會的降息週期;2)美國政府債務水準高企;3)資金持續流入黃金ETF;4)中國人民銀行(PBOC)於11月恢復黃金購買。這些動態共同為黃金投資創造了有利的環境。

預計2025年美國原油產量將較2024年略有下降。疊加OPEC決定延後原油增產、美國經濟的韌性以及中國經濟的復甦,這些都使得油價大幅下跌的可能性不大。有關更詳細的分析,請參閱我們於12月16日發布的報告《黃金與比特幣:2025年誰是最佳投資?》和11月12日發布的《大宗商品展望:宏觀經濟政策將改善大宗商品需求》。

5.匯率

就時間跨度而言,我們短期看好美元指數,中期看跌。就具體貨幣對而言,我們看跌歐元兌美元和美元兌日圓。因此,我們建議做空歐元兌日圓。有關更多詳細信息,請參閱我們於12月16日發表的報告《匯率展望:做空歐元兌日圓正當時》。