Netflix Q1財報前瞻:謹慎樂觀情緒下的持續成長與結構優化

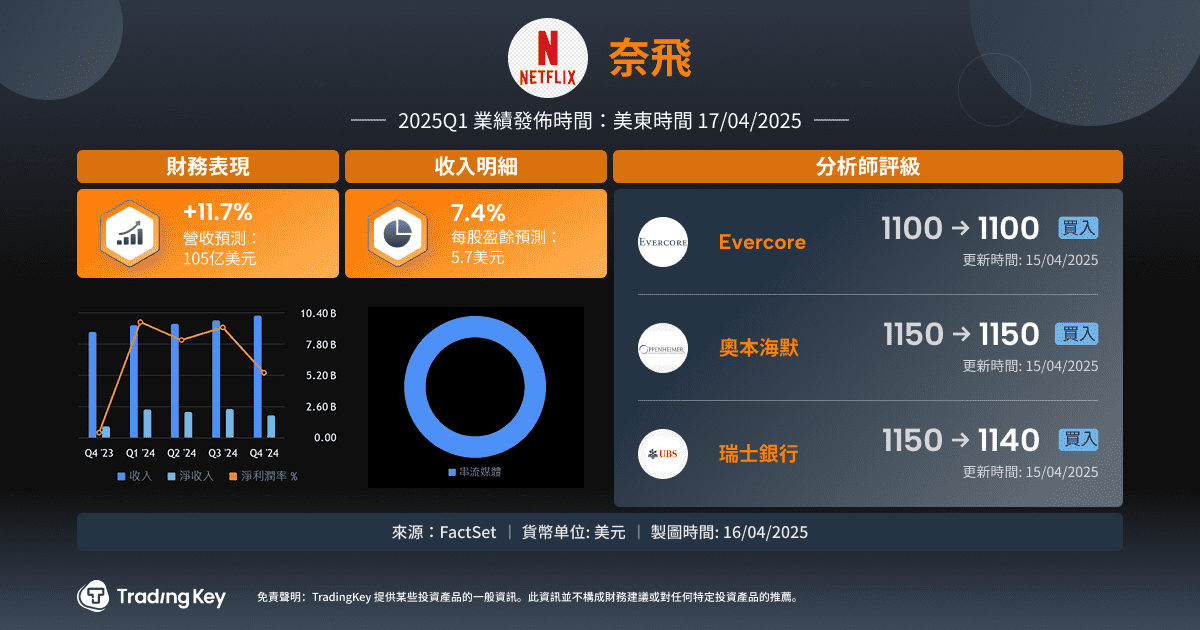

TradingKey - 在市場保持謹慎樂觀態度的背景下,Netflix即將公佈其2025財年第一季財報。分析師預估公司將年成長,市場共識為:營收將達到105億美元,年增11.7%;每股盈餘(EPS)為5.67美元,較去年同期成長7.4%。

廣告訂閱層:成長的煩惱,還是變現引擎?

本季財報中,廣告支援層(Ad-Supported Tier)的進展將成為討論焦點之一。該公司管理層先前透露,該低價廣告訂閱層的全球月活躍用戶已突破4000萬。然而,其單一用戶變現水準仍落後於傳統的純廣告驅動平台(AVOD),例如YouTube和Hulu。

本季投資人應關注Netflix在每位用戶平均收入(ARPU)的具體數據,尤其是在廣告主基礎最為集中的北美市場。同時,公司如何透過轉變內容開發策略來反哺廣告層業務、並以低成本劇集以及國際熱門內容維持廣告商興趣,也將成為分析師關注重點。此外,管理階層對程序化廣告投放(programmatic ad selling)及第三方效果衡量機制的探索也值得關注,二者可望在未來提振廣告主信心,並推動廣告收入成長。

成本控制、利潤率與自由現金流

由於營收成長與規模經濟的持續顯現,Netflix預計將在本季實現約24.3%的營運利潤率,高於去年同期的21%。不過,任何偏離該良性趨勢的跡象,勢必會受到市場的高度關注。公司先前給予的2025全年自由現金流(FCF)指引超過60億美元,本季將成為檢驗目標能否實現的初期試金石。

值得警惕的是,若管理階層透露內容攤提進度加快或製作延誤導致成本上升,短期利潤率或將承壓。儘管如此,市場情緒仍保持積極,主要原因在於公司在包括美國與加拿大在內的核心市場中具備持續的漲價能力。預計淨利潤將達到約20億美元,進一步釋放後續資本回饋空間,包括可能的新一輪股票回購計畫。

投資人關注點:指引、使用者結構與區域成長

Netflix股價的表現,將主要取決於上述幾個核心以外的因素:未來展望、訂閱用戶組成及不同市場的成長率。就前瞻指引而言,投資人將聚焦於管理階層對第二季內容上線節奏的預期,以及對全年財務指引的修訂情況。另外,該公司在遊戲業務方面的拓展也不容忽視,目前已透過beta測試和併購措施穩步推進。

儘管遊戲尚未在收入端形成顯著貢獻,但這條業務線代表了公司在「護城河」建設方面的中長期邏輯中的重要一環。至於競爭格局,雖然目前處於低熱度階段,但Disney+、Max與Amazon Prime仍在高投入打造頭部內容。相較之下,Netflix憑藉著規模優勢、數據驅動的內容製作體系及全球化分送能力持續拉開差距。現今的競爭格局,已不再是「誰能跟上」;Netflix的策略重點在於,如何進一步加快領先步伐。