富國銀行(WFC):監管放鬆能否其突破新高?

.jpg)

來源:TradingView

摘要

富國銀行(WFC)在過去一年實現了令人矚目的回升,股價飆升了62%,遠遠超越了標普500指數20.51%的漲幅。進入2025年,金融板塊(XLF+6.53%)成為表現最搶眼的板塊之一,而富國銀行繼續保持強勁動力(年初至今+12.91%),這背後是投資者對其盈利韌性和潛在監管放鬆紅利的信心。

身為美國第四大銀行,富國銀行不僅在努力恢復過去因醜聞受損的聲譽,也積極掌握政策轉變帶來的機會。川普政府可能的監管放鬆,將為貸款和資本市場業務帶來更多彈性,進而推動其獲利成長。

儘管如此,短期內仍面臨一些挑戰。由於利差收窄,淨利息收入(NII)年減了7%,不過2025年預期的降息可能會刺激貸款需求,從而部分緩解NII壓力。同時,非利息收入年增了11%,主要受投資銀行、財富管理和信用卡費用等業務的強勁推動,降低了對淨利息收入的依賴。

未來12個月,富國銀行的目標股價預計為103美元,意味著約30%的上漲空間。目前,富國銀行的遠期本益比為13.59倍,且擁有11.1%的核心一級資本充足率(CET1)和10.84%的股東權益回報率(ROE)。雖然經濟放緩、監管放鬆政策延遲和市場波動等風險依然存在,但富國銀行憑藉其效率提升、逐步恢復的聲譽,以及有利的宏觀經濟趨勢,成為一個具有吸引力的長期投資機會。

公司概況

作為美國第四大銀行,富國銀行成立於1852年,總部位於加州舊金山。經過超過170年的發展,富國銀行逐漸發展成為一家多元化的金融機構,提供包括零售銀行、企業與投資銀行、財富管理和商業銀行在內的廣泛服務。憑藉持續的併購、龐大的客戶群、多元化的收入模式和強大的品牌認知度,富國銀行已成長為全球最大的銀行之一。

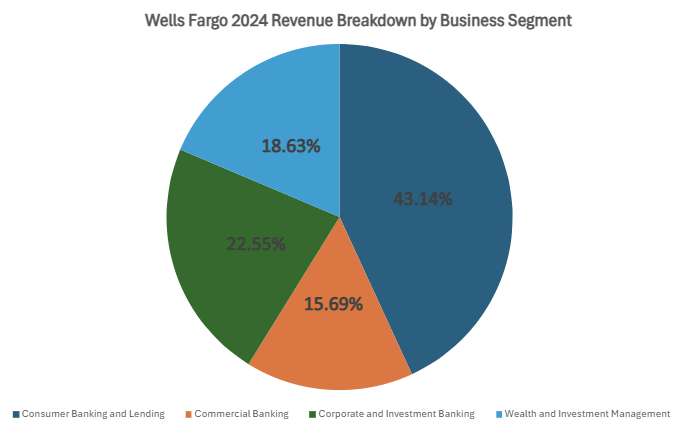

富國銀行的業務分為四個主要板塊,每個板塊都對公司整體財務表現產生了重要貢獻。截至2024年底,主要板塊及其貢獻如下:

- 消費者銀行與貸款:作為公司最大的收入來源,這一板塊在2024年貢獻了總收入的43.14%,達到了362億美元。該板塊為個人和小型企業提供金融產品和服務,包括存款帳戶、信用卡和金融卡,以及多種貸款解決方案,如房屋貸款、汽車貸款、個人貸款和小型企業貸款。

- 企業與投資銀行:該板塊在2024年佔據了總收入的22.55%,即193.4億美元,服務對象包括全球的企業、政府機構和機構客戶。富國銀行提供投資銀行、企業銀行、財資管理、商業房地產融資、股票和固定收益解決方案,以及銷售、交易和研究等服務。

- 財富與投資管理:該板塊在2024年為富國銀行貢獻了收入的18.63%,約154.4億美元。該部門提供個人化的財富管理、投資和退休解決方案。透過富國銀行的顧問服務和私人銀行等美國本土業務,服務廣泛的客戶群,提供財務規劃和資產管理服務。

- 商業銀行:該板塊主要為私人、家族企業和上市公司提供金融服務,涵蓋傳統商業貸款和信用額度、資產擔保貸款、租賃融資,並管理富國銀行的外匯貸款組合。 2024年,該板塊的收入約為127.8億美元。

來源:富國銀行,TradingKey

產業定位

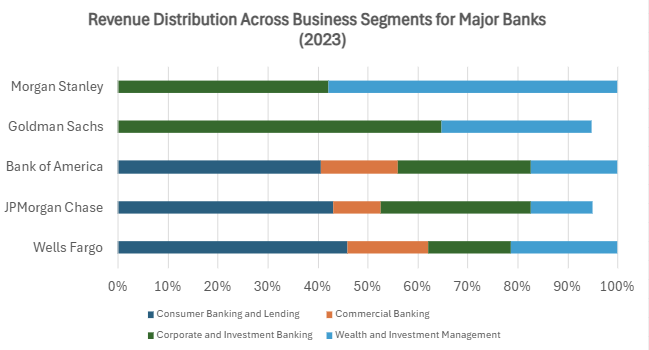

根據2023年收入數據,富國銀行與其他主要銀行相比,其在零售銀行和消費者貸款領域的重度佈局使其脫穎而出,這兩個領域佔據了其收入的較大份額。儘管像摩根大通和美國銀行等銀行也有強大的零售銀行部門,但它們在此基礎上也依賴投資銀行和財富管理的更大貢獻。此外,高盛和摩根士丹利較集中在企業銀行和投資銀行及財富管理領域,對傳統銀行服務的依賴較少。

富國銀行專注於傳統銀行服務,使其在市場中成為一個穩定、低風險的參與者,這種穩健的商業模式使其相對於更容易受到資本市場波動影響的競爭對手,能夠更好地抵禦市場波動。因此,富國銀行更有可能作為一個持續的、對利率敏感的機構在市場中佔據有利位置。

來源:Refinitiv,TradingKey

商業模式與市場優勢

- 多元化商業模式:富國銀行擁有一個多元化的商業模式,涵蓋多個金融服務領域,使其能夠從多個來源產生收入,並減輕市場波動帶來的風險。

- 廣泛的零售銀行網路:富國銀行在美國擁有超過4100家分行,尤其在房屋貸款和信用卡服務領域佔據主導地位。這個廣泛的網絡幫助其在美國捕捉了大量客戶群,使其成為美國第四大銀行(資產達1.69兆美元)。

- 強大的存款基礎與多元化的貸款組合:富國銀行在存款服務方面表現優異,2024年的平均存款達到了1.4兆美元。同時,富國銀行維持平衡的貸款組合,包括抵押貸款、信用卡貸款和商業貸款。與摩根大通和美國銀行等擁有較大資本市場業務佔比的銀行不同,富國銀行更依賴傳統銀行業務。

- 強大的品牌與客戶基礎:富國銀行的品牌是其最寶貴的資產之一。憑藉超過7000萬的全球客戶群,富國銀行受益於強大的客戶忠誠度。

財務表現——快速了解銀行表現的關鍵

1.收入與利潤分析

- 淨利息收入(NII)

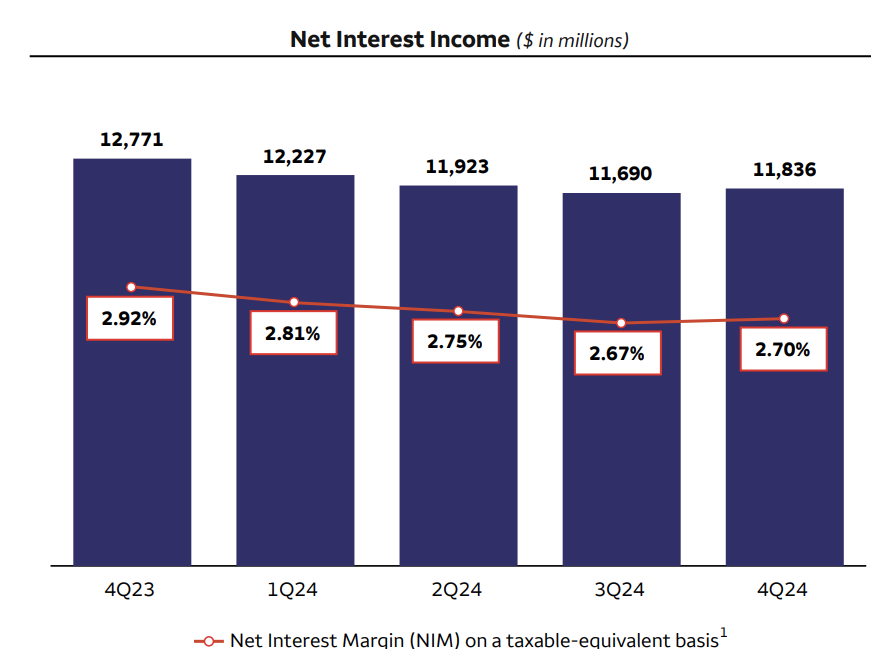

富國銀行的淨利息收入(NII)在2024年第四季年減了7%,降至118億美元,主要由於存款利差的收窄和貸款成長疲軟。淨利息收益率(NIM)為2.70%,反映了低利率和存款結構變化帶來的挑戰。

展望2025年,富國銀行預期淨利息收入將比2024年成長1%至3%。這一成長預計來自貸款業務的適度擴張,尤其是企業銀行和信用卡領域,以及對高收益資產的再投資。富國銀行專注於高息資產和多元化收入來源,顯示其策略上正逐步減少對傳統貸款的依賴。

然而,考慮到美國聯邦儲備銀行將繼續在2025年降息,短期內富國銀行可能面臨負面影響,因為貸款收益下降的速度可能超過存款成本,從而導致淨利息收益率(NIM)收窄,淨利息收入(NII)下降。中長期來看,如果降息刺激貸款需求,富國銀行可能透過擴大貸款組合和增加借貸活動來部分抵消淨利息收入的損失,從而推動收入成長。

來源:富國銀行

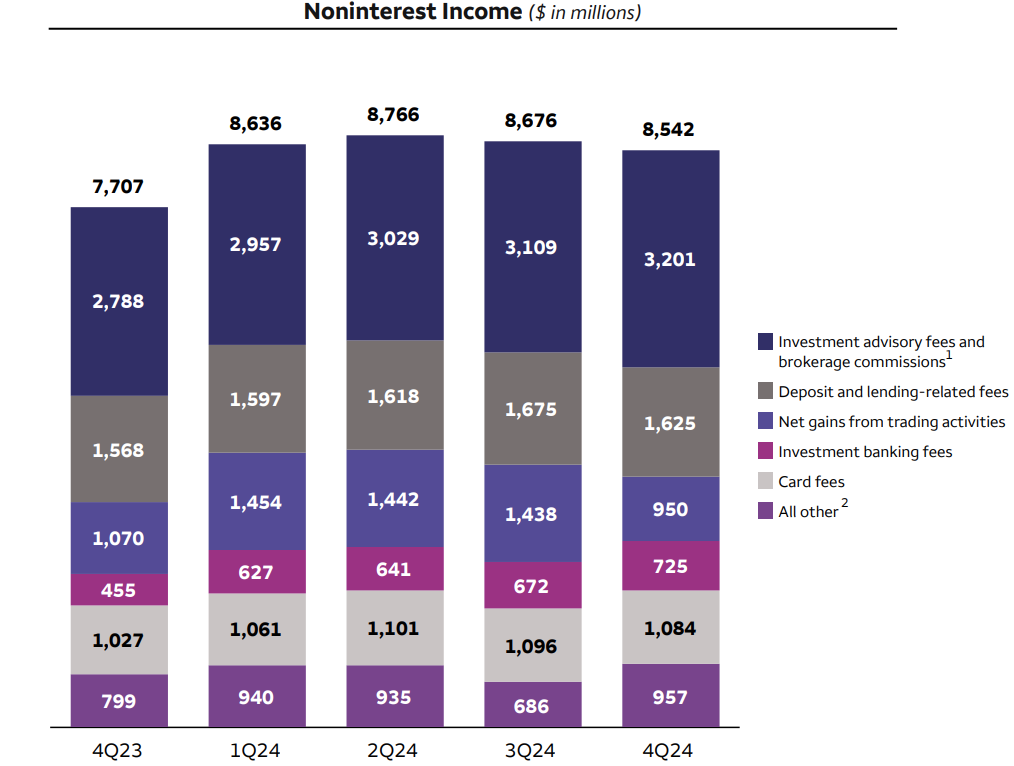

- 非利息收入

富國銀行的非利息收入在2024年第四季同比增長了11%,達到了85億美元,主要受投資顧問費用、投資銀行收入和信用卡費用的強勁增長推動。

富國銀行對2025年保持強勁的非利息收入成長持樂觀態度,預計這一增長將來自對諮詢服務、投資銀行的高需求,使其對利率波動的依賴性較低。最重要的是,川普的去監管政策可能減輕金融業,尤其是投資銀行和資本市場活動的監管負擔,富國銀行預計將獲得更多彈性,用來創新和擴展業務。此外,2025年繼續降息的預期可能促進市場活躍度,從而有利於財富管理和投資銀行業務。所有這些因素有助於非利息收入的成長,尤其是與交易和投資相關的費用。

來源:富國銀行

- 淨利潤

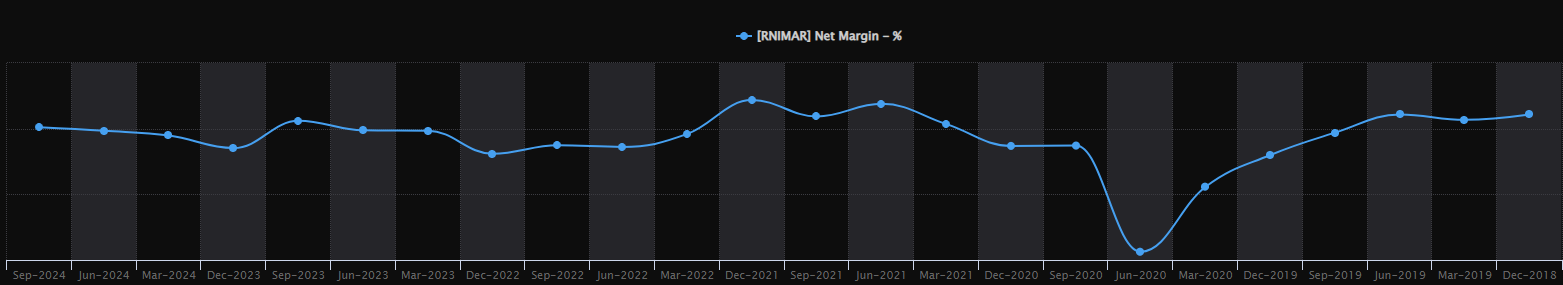

富國銀行第四季的淨利為51億美元,稀釋後的每股盈餘為1.43美元,較去年同期成長49%。這一成長主要由非利息費用減少(年減12%)、投資銀行和諮詢服務的強勁表現以及有效的成本管理所驅動。

近年來的淨利潤趨勢表明,富國銀行的淨利潤持續保持穩定,並呈現改善的跡象,這主要得益於富國銀行對成本效率的控制和基於費用的收入擴展。預計富國銀行在2025年將保持穩定的獲利成長,這得益於持續的成本管控、收入來源的多樣化以及淨利息收入的適度回升。

來源:Refinitiv

2.信用質量

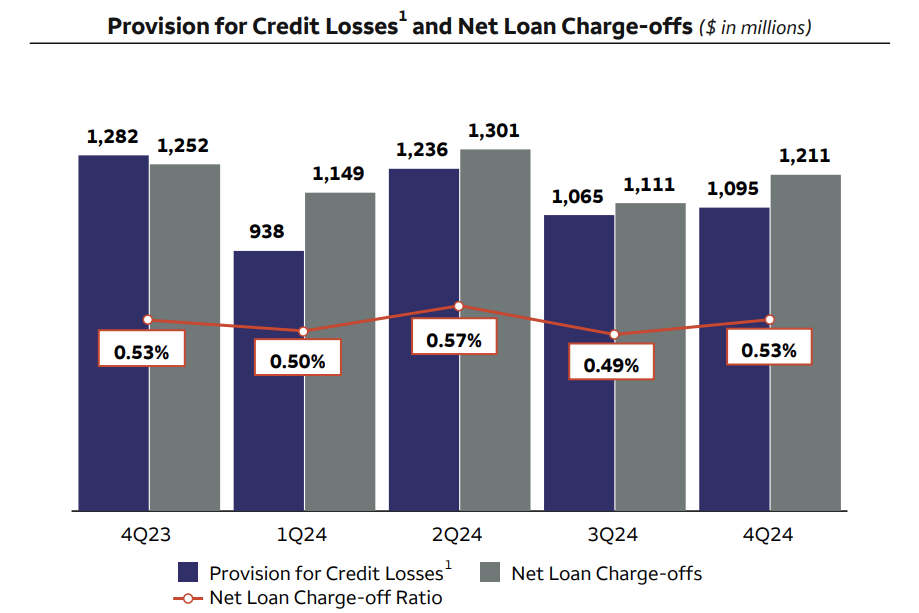

- 淨貸款損失

富國銀行在2024年第四季報告的淨貸款損失為12億美元,年減了4,100萬美元,損失率為0.53%。這一下降主要是由於某些貸款類別的改善。管理層預計,在未來幾個季度,貸款損失將保持穩定,這對未來的利潤是一個積極的信號,表明銀行在經濟壓力下仍能保持不良貸款的控制。

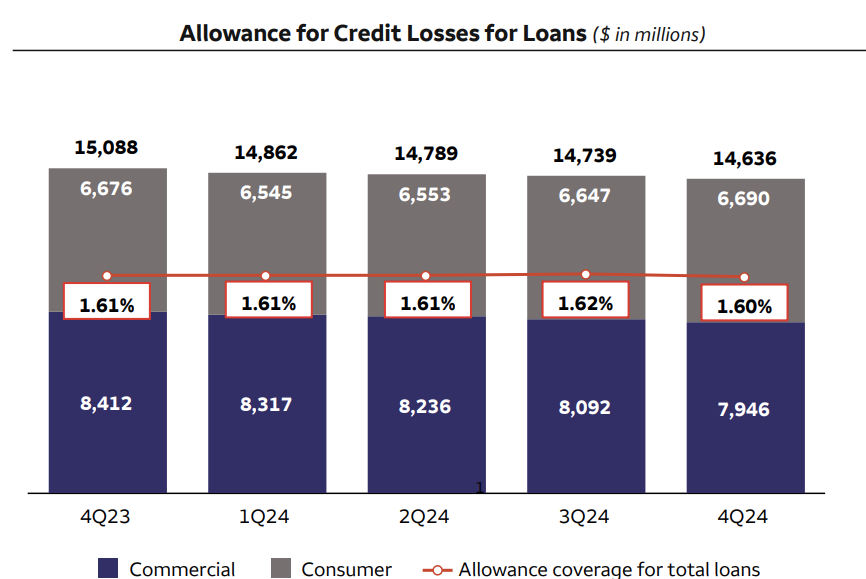

- 信用損失準備金

富國銀行在2024年第四季的信用損失準備金年減了15%,降至11億美元,而信用損失準備金餘額(ACL)較去年同期減少了3%,降至146億美元。根據預期,ACL和準備金將在未來幾季保持穩定,這表明信用環境健康,貸款組合相對穩定。

來源:富國銀行

來源:富國銀行

- 商業房地產(CRE)品質

在2024年第四季度,商業房地產(CRE)淨提列壞帳上升至2.61億美元,主要是因為辦公大樓貸款的影響。不良商業房地產資產有所改善,但辦公大樓貸款仍面臨挑戰。如果市場恢復穩定,銀行預計在整體商業房地產投資組合上會有適度的改善,但辦公大樓領域仍將面臨壓力。

目前市場預期聯準會將在2025年降息兩次。如果聯準會降息,富國銀行的商業房地產風險敞口可能會有所緩解,特別是在融資成本降低和估值回升方面。然而,辦公大樓領域仍面臨結構性挑戰(如遠距辦公趨勢),這意味著單純的降息無法完全消除風險。

3.資本與流動狀況

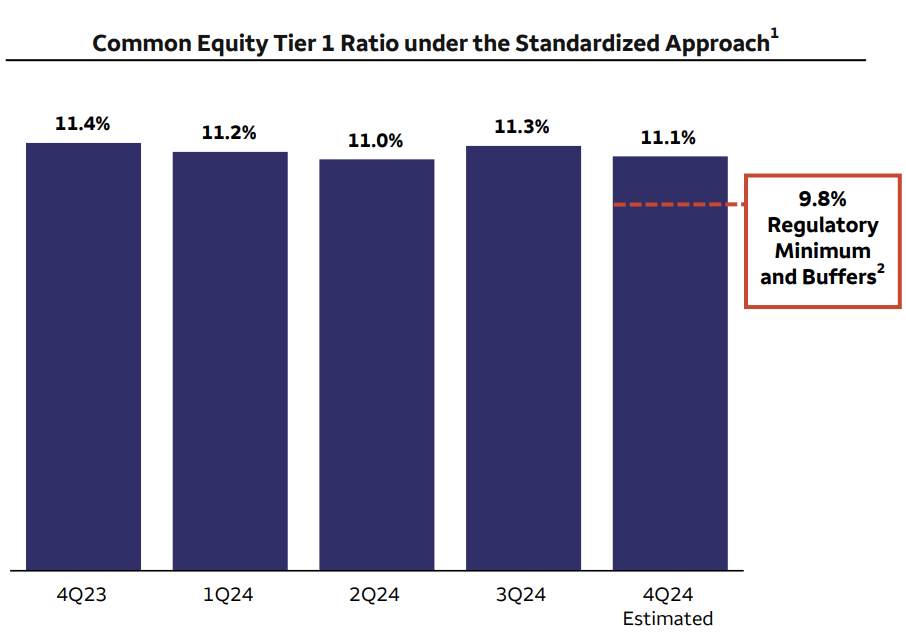

富國銀行維持這優異的資本狀況,確保符合監理要求和財務穩定性。截至2024年第四季(預估),富國銀行的普通股一級資本充足率(CET1)為11.1%,遠高於9.8%的監理最低要求(包括資本緩衝)。

資本適足率趨勢:

- 普通股一級資本充足率從2023年第四季的11.4%略降至2024年第四季的11.1%,反映了資本的有效部署和風險加權資產(RWA)的調整。

- 儘管比例有所下降,但資本緩衝仍然充足,為市場不確定性提供了韌性。普通股一級資本充足率仍然高於監管要求,財務靈活性確保了未來成長和風險管理的有效。

流動性狀況:

富國銀行的流動性覆蓋率(LCR)維持在125%,高於監理要求的100%的門檻,確保充足的流動性以滿足短期負債。

展望未來,富國銀行將注重平衡資本效率和監管合規性,在確保穩健資本回報的同時,維持強大的流動性緩衝。

來源:富國銀行

估價

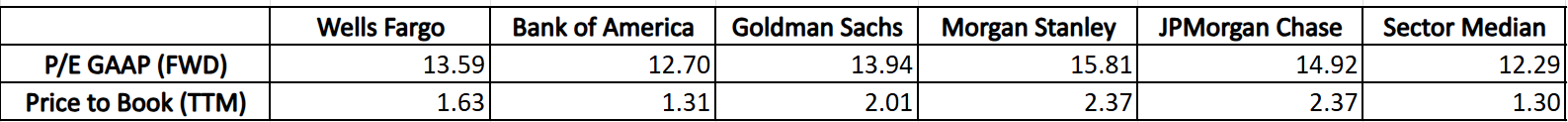

- 本益比(P/E)與本益比(P/B)

富國銀行的遠期本益比(P/E)為13.59,超過產業中位數(12.29),但低於摩根士丹利和摩根大通,反映出市場對其穩定獲利能力的預期。其市淨率(P/B)為1.63,高於產業中位數(1.30),顯示富國銀行資產回報較強,但相較於高盛和摩根士丹利的估值相對適中。整體來看,富國銀行的估值較為合理,適合尋求穩定回報的長期投資者。如果利率環境改善或成本效率得以實現,可能會推動估值進一步擴張。

來源:Refinitiv,TradingKey

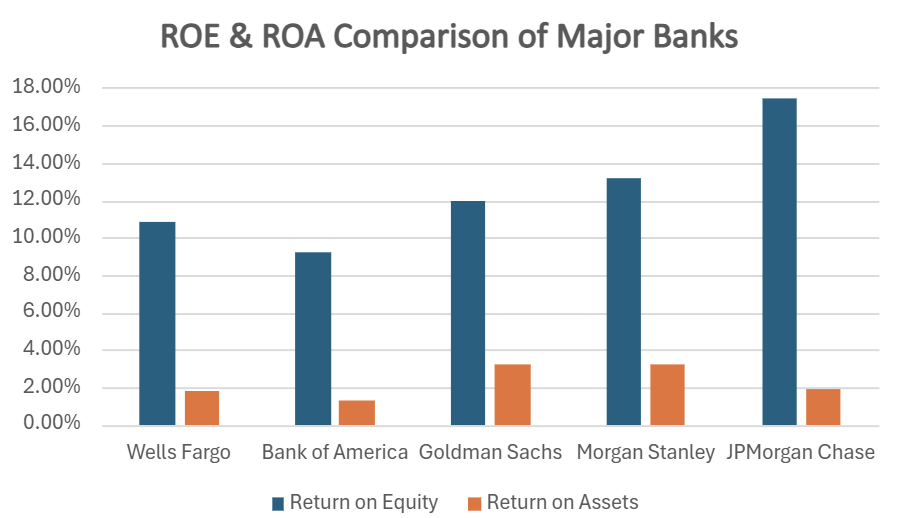

- 股東權益回報率(ROE)與資產回報率(ROA)

富國銀行的ROE為10.84%,在五大銀行中排名第四,但仍維持兩位數的回報,展現穩固的獲利能力。其ROA為1.75%,高於該行業的平均水平,其ROA優於美國銀行,顯示了有效的資產利用率。雖然略低於專注於投資銀行的高盛和摩根士丹利,但仍在零售和商業銀行驅動的商業模式中具有競爭力。

來源:Refinitiv,TradingKey

投資建議

整體而言,富國銀行目前的估值較為合理,這得益於其強大的零售銀行基礎、持續的數位轉型以及逐步改善的合規性。此外,川普政府潛在的去監管政策可能成為助力因素,提升其獲利前景。考慮到該銀行穩健的財務表現、強勁的股東權益回報率和成長潛力,15-20倍市盈率的估值區間是合理的。根據Refinitiv對未來三年每股獲利(EPS)6.88美元的平均預期,這意味著未來12個月的目標股價為103美元,較目前水準有約30%的上漲空間。

然而,主要風險包括宏觀經濟放緩,這可能導致信貸需求下降以及不良貸款的增加,影響獲利能力。放鬆監管政策的延遲推出可能限制業務擴展和獲利復甦,拖累估值。此外,金融市場波動可能對信貸品質和資本市場收入施加壓力,導致獲利的不確定性。

儘管富國銀行呈現出有吸引力的投資機會,但投資者應仔細權衡這些風險,因為經濟衰退、監管倒退或市場擾動可能會限制上漲潛力,並導致估值的再定價。