TradingKey - 上世紀末,日本市場一片火熱,大家普遍認為房價只會漲、不會跌。投資人被這種樂觀情緒裹挾著往前走,看到別人賺錢,自己也忍不住衝進去。於是資金像潮水一樣湧入房地產市場和相關股票,價格一路狂飆。

銀行也沒閒著,紛紛加大放款力度,好像整個市場永遠不會出問題。可結果呢?

當泡沫最終破裂時,整個經濟體系瞬間崩塌。日本迎來了長達二十年的低迷期,被稱為「失去的二十年」。這不僅是經濟危機,更是一堂關於人性與心理的深刻課程。

你會發現,很多看似「理性」的投資行為,其實都受到了從眾心理、過度自信、錨定效應等心理偏差的影響。

而這正是行為金融學想要告訴我們的:你的大腦,才是影響你投資成敗的關鍵因素。

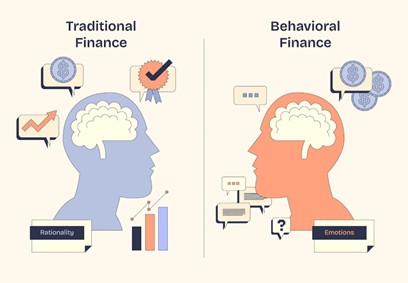

什麼是行為金融學(Behavioral Finance)?

現實中的金融市場,總是冒出一些用傳統金融理論解釋不了的奇怪現象。例如股價突然劇烈波動,或是投資人做出明顯非理性的決策……這些「看不懂」的情況越來越多,也讓大家開始重新思考:也許我們一直假設的「理性投資人」這個前提,本身就不太對。

於是,行為金融學就出現了。

這門學科把心理學,尤其是行為科學的理論,跟金融結合在了一起。

它不再假設你是個完全理性的“機器投資人”,而是從你實際的心理活動、情緒反應和行為模式出發,去解釋、研究甚至預測金融市場的走勢。

換句話說,行為金融學關心的是:你在面對風險和不確定性時,到底是怎麼想的?你是怎麼做投資決定的?而這些決定背後,又受到哪些認知偏誤、情緒波動或社會影響的驅動?

說穿了,它不是教你“市場應該怎樣”,而是告訴你“人通常會怎麼反應”、“市場往往會怎麼走”。

(來源:Shutterstock)

行為金融學偏見有哪幾種呢?

1. 過度自信

說實話,在投資市場裡,誰還沒點「我行我懂」的感覺?但你要小心,過度自信這玩意兒,就像一把雙刃劍——它能讓你信心滿滿地衝進市場,也能在你不經意間把你割得遍體鱗傷。

很多投資人都會高估自己的判斷力,覺得自己比別人更懂行情、更能抓住買賣時機。他們常常認為自己能夠精準預測股價漲跌,於是頻繁交易,甚至開始挑戰那些自己並不熟悉的高風險領域。

例如,有些人連續幾次賺了錢之後,就開始飄了,覺得“我已經掌握了投資密碼”,然後一下子加大倉位、提高操作頻率,結果呢?市場一變臉,就可能被打得措手不及。

2. 損失厭惡

明明一檔股票已經虧了不少,但你就是捨不得賣,總覺得「再等等就會漲回來」。

這就是典型的損失厭惡心理作祟。

人天生就更容易被損失刺痛,而不是為同等金額的盈利感到開心。

於是你在虧損時死扛,希望回本,而在獲利時又早早落袋為安,生怕利潤被吐回去。

3. 羊群效應

當身邊人都在談論某隻熱門股或某個熱門板塊時,你自己是不是也會忍不住想跟風買入?

就算你根本沒怎麼研究這家公司,也不太清楚它到底值不值得投。

這就是從眾心理的力量。人們總是傾向於相信「這麼多人一起做的決定應該沒錯」。

但現實往往是,等你反應過來的時候,市場可能已經改變。

(來源:Shutterstock)

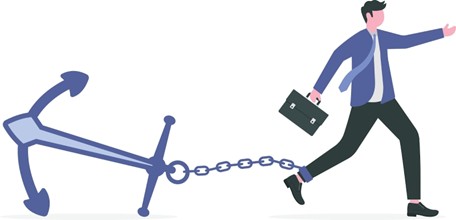

4. 錨定效應

某天,你看到一隻前幾天關注的股票跌了,你激動的說:“這隻股票以前可是100塊,現在才50塊,肯定便宜了,趕緊抄底!”

如果是,那你很可能已經被「錨定效應」影響了。

錨定效應指的是你會過度依賴最初獲得的訊息,把它當作判斷的標準。

例如你記得某檔股票曾經漲到100元,現在跌到50元,你就覺得它「低估」了。

但你有沒有想過,為什麼股價會下跌,是因為產業狀況,還是公司經營惡化。

如果基本面已經不同,那麼50元也可能還是貴的。

(來源:Shutterstock)

5. 確認偏誤

我們每個人都容易陷入確認偏誤的陷阱——你只會注意那些支持你已有觀點的訊息,而自動忽略掉那些與你看法不同的聲音。

例如你看好一家公司的股票,覺得它未來會大漲。

這時候你會特別留意它的利多消息,例如季度財報超預期、管理層發話要拓展新業務。

而對於負面新聞,例如產品出問題、市佔率下降,你可能會選擇性忽略,或是找各種理由解釋過去。

相反,如果你一開始就看空某家公司,那再好的消息你也可能視而不見。

這種心理會讓你越來越固執於自己的判斷,即使市場已經在悄悄改變。

久而久之,你對市場的認知就變得片面,投資決策也就很難保持理性了。

心理因素如何悄悄改變市場版圖?

有時候股價波動得特別劇烈,但你根本找不到什麼實質的利多或利空消息?

其實這背後,可能有很多是你我這樣的投資人心理在作祟。

例如,過度自信讓你覺得自己總是能抓住買賣時機,於是頻繁交易。這種行為不僅增加了市場的整體活躍度,也讓股價漲跌都來得又快又猛。

再比如損失厭惡。當股價下跌時,你不願意割肉離場,總覺得「再等等就能回本」。

但一旦賺了點錢,你又急著落袋為安。這種一邊死扛虧損、一邊快速止盈的操作,打破了市場的供需節奏,也讓價格變得更加不穩定。

說穿了,市場的波動很多時候不是因為基本面變了,而是因為大家的心態變了。

泡沫是怎麼吹大的? 崩盤又是怎麼發生的?

還記得那些突然暴漲又突然暴跌的行情嗎?是不是當時身邊很多人都在買,你也忍不住跟風了?

這就是典型的從眾心理,也叫「羊群效應」。當大家都朝著一個方向行動時,你很難獨善其身。

你可能沒有意識到,正是你自己的一次次買入和賣出,推動了這場狂歡,也親手製造了後來的踩踏。

如何克服心理偏差,優化投資決策?

保持學習與冷靜

很多投資錯誤,其實都源自於「不知道」。

你以為自己已經很了解市場了,但可能只是看到了冰山一角。

所以,想要減少那些因為「我覺得我做得到」而產生的過度自信,最根本的方法就是不斷學習。

了解金融市場的運作機制、掌握一些基本的投資策略和風控方法,不僅能讓你更有底氣,也能幫你辨識出那些潛藏在腦海裡的非理性衝動。

知識也是你對抗偏見的第一道防線。

嚴格製定投資計劃

投資計畫應明確投資目標、風險承受能力、資產配置比例、買賣時機等。

需嚴格依照計畫執行,避免受情緒和市場短期波動影響。

別讓情緒替你做決策。當你有了明確的規則,面對市場的風吹草動時,你就能少一點猶豫,多一點冷靜。

獨立思考,避免跟風

培養獨立思考能力,不盲目追隨市場熱點和他人投資建議。

你要記住,別人賺錢不代表你也會賺錢,尤其當你是在高位入場的時候。

與其盲目跟風,不如花點時間去了解你真正要買的公司。它的業務怎麼樣?財務是否健康?產業前景好不好?這些問題的答案,遠比「大家都買了」重要。

透過獨立思考,投資人能更客觀評估投資價值,避免羊群效應和錨定效應的影響,做出符合自身利益的決策。