看懂AI產業週期由硬轉軟,這些AI軟體股值得關註!

TradingKey - 人工智慧技術(AI)發展迅猛,短短兩三年間明星產品焦點從閉源的ChatGPT轉移到開源的DeepSeek,資本市場也正在交易新AI週期:AI硬體時代轉向AI軟體時代。

無論是高盛的AI交易四階段理論、美國銀行的AI軟體五大趨勢、還是摩根士丹利的AI擴散率與Alpha機遇前景,展望未來,華爾街普遍認可AI依然是科技行業的主旋律,但軟體應用層接替硬體技術設施層的內部機會轉移趨勢漸成共識。

高盛在2025年初指出,全球資金配置正在逐步從硬科技向軟科技轉移,且這種趨勢在中國大模型DeepSeek推出後尤為突出。

AI產業鏈一覽

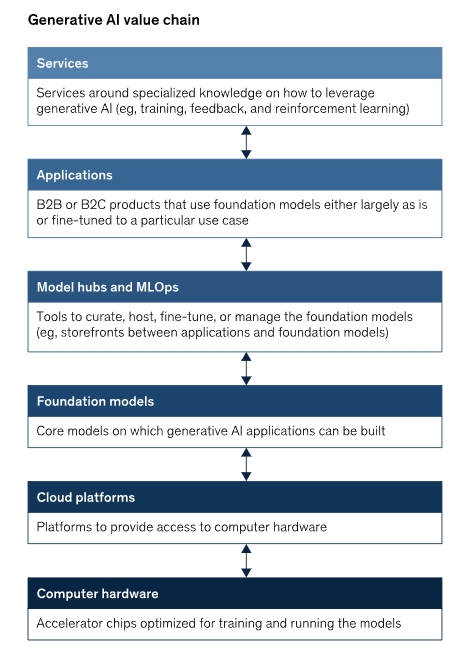

據麥肯錫報告,生成式AI價值鏈包括六個環節:電腦硬體、雲端平台、基礎模型、模型中心和機器學習、應用程式和服務。其中,基礎模型環節是較傳統AI價值鏈新增的。

【生成式AI價值鏈,來源:麥肯錫】

麥肯錫認為,在未來三到五年,上述環節的市場機遇將是逐級增加的。該機構預計AI應用市場是擴張最快的領域,能夠為現有科技公司和新市場進入者提供重要的價值創造機會。

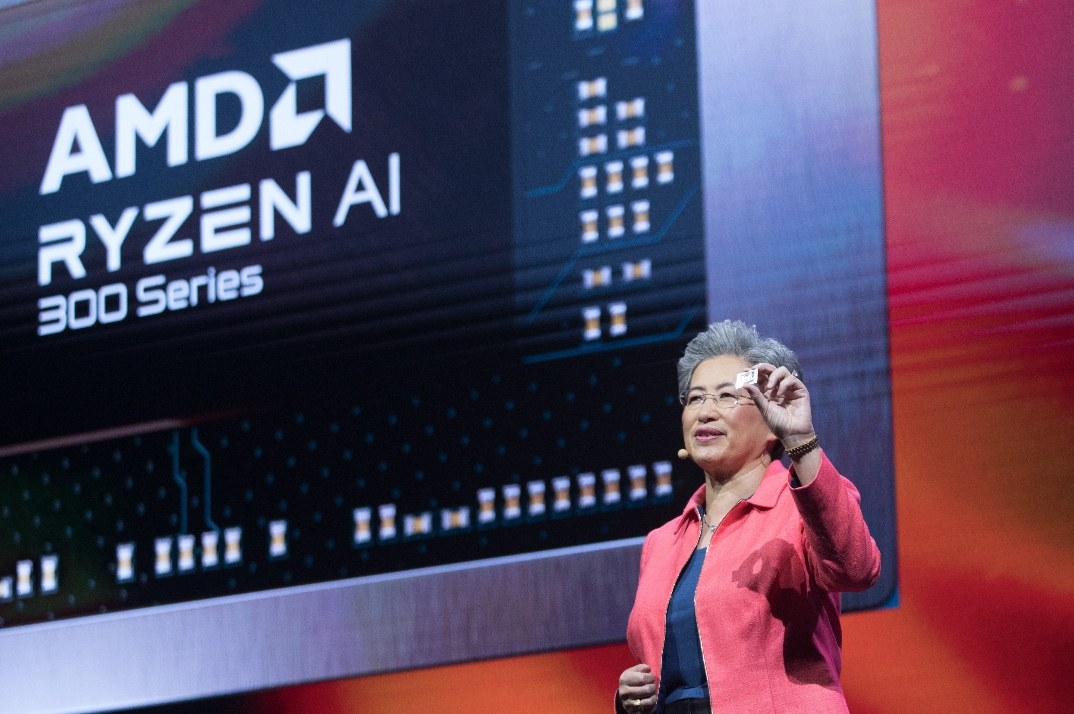

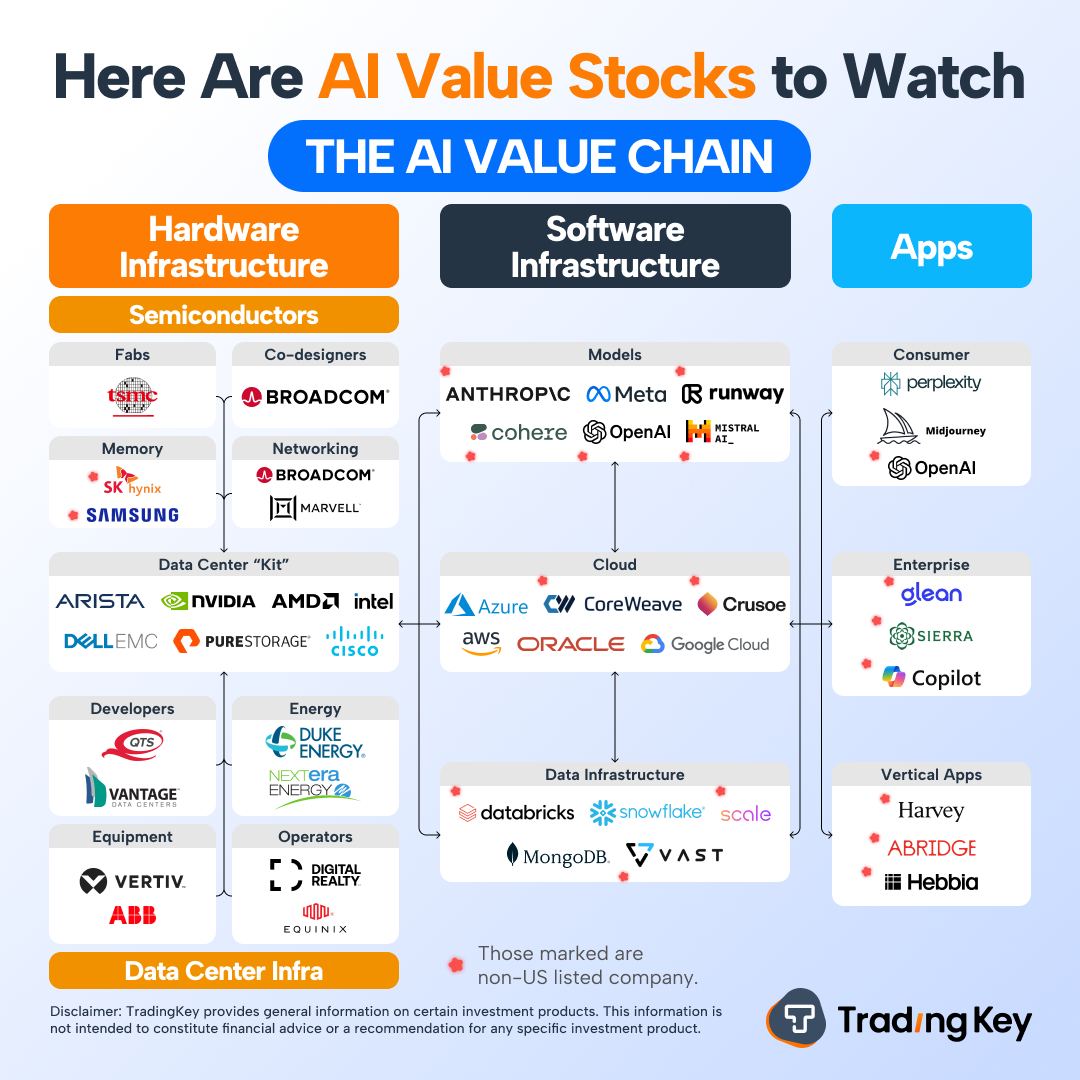

更簡單來看,AI產業鏈分為硬體基礎設施(代表公司包括輝達、博通、台積電)、軟體基礎設施(代表公司有微軟、谷歌、亞馬遜和Meta)和應用程式服務(比如OpenAI等)。

【AI價值鏈,來源:TradingKey】

AI硬體股的挑戰

按照Y Combinator中國前身、現奇績創壇的創始人陸奇的說法,OpenAI開發的ChatGPT模型的誕生標志著產業發展的信息感知系統(從環境中獲取信息)向模型知識系統(用模型表達信息)的「新範式轉變」。

ChatGPT推動了AI大模型競賽,輝達因提供AI模型訓練過程中必不可少的晶片而成為最大贏家,市值一度攀升至美股第一,迄今仍穩坐TOP 3。

德勤報告稱,2024年半導體產業發展強勁,銷售額實現超預期兩位數增長(約19%)至6270億美元。德勤預計2025年將繼續升至6970億美元的曆史新高,2030年和2040年是目標分別是1兆和2兆美元。

但從產業週期、需求前景等角度看,輝達一類的AI硬體股未來將面臨挑戰。

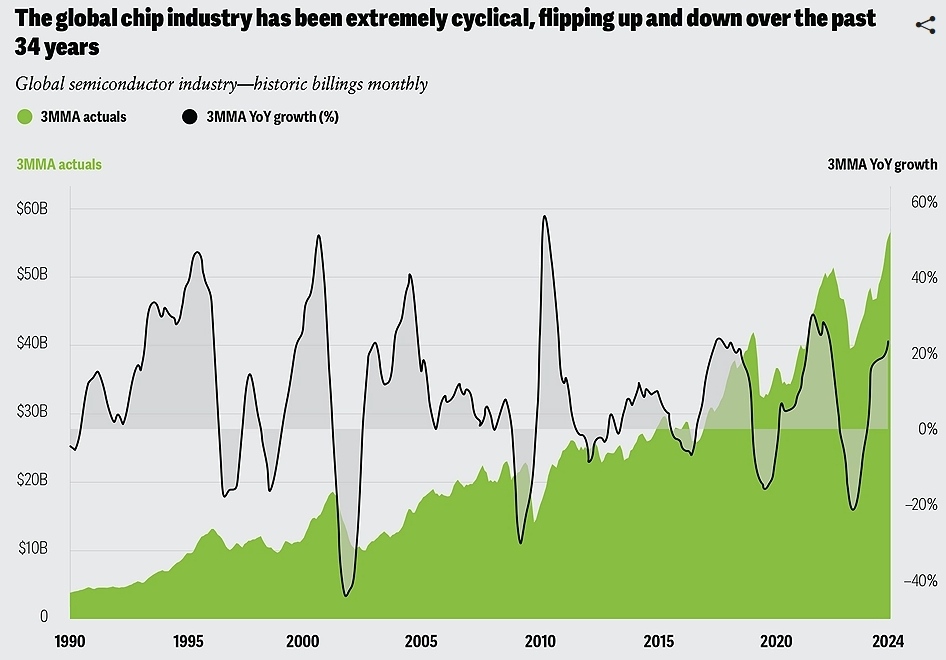

1、週期性波動

在AI硬體領域中,受到產業供需關係影響,晶片行業和存儲行業呈現出明顯的週期性。半導體週期通常為4年,上行週期持續2至3年,下行週期為1至1.5年。

研究指出,上行周期主要驅動因素是終端銷量爆發、新技術投入、晶圓廠合併/減產/產能不足等;下行週期主要受到產能過剩、需求下降和國際經濟形勢等因素影響。

德勤指出,在過去三十多年中,晶片產業經歷了9次從增長轉為萎縮的週期。德勤看好2025晶片需求前景,但難以預測2026年的情景。

【半導體晶片週期,來源:德勤】

2、輝達業務增速放緩

佔據著90%AI晶片市場的輝達業績被視為該行業的風向標。在經歷了2024財年後三個季度的營收三位數高增長後,2025財年連續四個季度增速放緩,分別為262%、262%、122%、94%、78%。

輝達銷售額難以維持三位數高增長成為事實。摩根士丹利指出,半導體行業的增長往往若不是高增速、就是負增速,很少有適度增速。

3、DeepSeek衝擊

業內認為,中國大模型DeepSeek正在打破硬體和軟體的「護城河」,因其以免費、開源、低算力成本、低硬體要求、高性能等特征打擊了輝達等訓練晶片的需求預期。

摩根士丹利分析師表示,「我們不需要更多地輝達晶片,我們需要應用程式」。

不過,業內和輝達也指出,人工智慧發展從「訓練階段」向「推理階段」的週期轉變中,推理晶片仍有廣闊的空間。

4、關稅政策、出口限製

拜登政府對美國先進晶片向中國、俄國、以色列等國出口限製,川普2.0政府也計劃進行更嚴格的出口管製,甚至施壓日本、荷蘭等盟國升級對中國晶片產業的限制。

瑞穗證券預計,美國商務部可能會全面對中國出口所有AI晶片、並有針對性暫停出口許可證,這將打擊海外營收佔5成、中國營收佔近2成的輝達、以及博通等公司業績。

AI軟體股的機遇

經歷了輝達的硬體股的繁榮,進入2025年,華爾街紛紛看好軟體股。Wedbush直言,AI的軟體時代已經到來。

美國銀行認為,自主式AI的興起將推動軟體公司下一階段的增長。未來美國軟體五大趨勢:企業AI試點轉向常規生產力、軟體公司提升AI采用率和變現能力、AI軟體支出擠佔低優先順序IT項目、自主式AI和小型語言模型發展勢頭強勁、低或無代碼應用普及等。

高盛提出了AI交易四階段理論,依次是以輝達為首的AI晶片股、AI基礎設施股、應用AI技術創收的公司和AI驅動的生產力提升的企業。

2025年初,高盛認為,第一階段AI股因算力成本的革命性下降而承壓,第二階段AI股的市場倉位過重,第三階段AI股將因AI技術推廣和創收將迎來機遇,第四階段AI股的業績仍需時間考驗。

在高盛推薦的40只第三階段AI股中,有24只為軟體公司,其中Palantir、Cloudfare等公司未來銷售增長加速。

1、雙週期重合

摩根士丹利報告稱,接下來將出現軟體支出週期和圍繞生成式AI的長期創新周期的重疊。軟體公司已經歷三年的優化和消化期,正為進一步增長奠定基礎;在創新週期中,軟體擁有實現更廣闊商業和消費者工作流程自動化的能力。

2、AI應用是目的

分析師認為,資金從硬體公司向軟體公司的轉移是一種自然發展,因為AI技術的用例主要在軟體領域。

摩根士丹利稱,創新周期的第二階段時人們開始使用產品,這也是軟體公司獲得報酬的時候。

3、DeepSeek機遇

以往軟體公司需要付費部署AI模型和獲得運算能力,而免費開源的DeepSeek模型能夠使得「AI平民化」,極大降低企業採用AI技術的門檻。

高盛指出,降低運算成本的DeepSeek模型將使得應用層和平台層受惠,這將促進AI工作負載的更廣泛使用,鼓勵企業和消費者採用。

摩根士丹利表示,更具成本效益的模型正在降低更廣泛軟體生態系統的GenAI投入成本,微軟、Salesforce、Adobe等公司將受益。

4、AI Agent

AI Agent,或AI智能體將解鎖AI更廣的應用場景。美國銀行稱,AI Agent不是普通的聊天機器人,而是能夠操作具有增強推理和決策能力的自主數位代理的強大模型。

美銀稱,未來十年,AI Agent最終將改變嚴重依賴人力資本的垂直行業,引發改變全球經濟的企業效率革命。AI Agent可能會在2025年下半年開始取代呼叫中心、軟體工程等人員,隨後拓展至生物製藥、護理、教育、網路安全、製造業和法律等行業。

Gartner預計,到2028年,全球33%的企業軟體將融合AI Agent,15%的工作決策將由AI自主決策做出。

美國AI軟體股推薦

1、雲端服務

● 微軟(MSFT.US):節省的大量資本開支可用於擴大軟體產品的支持;大摩認為,Azure是APP開發人員存儲和建立基礎AI模型的最佳位置。

● 亞馬遜(AMZN.US):強大的雲端運算基礎AWS;全面的AI技術堆棧;擁有電商、物流、家具等多個應用場景。

● 谷歌(GOOG.US):雲端服務Google Cloud。

● Salesforce(CRM.US):CRM龍頭;美銀2025十大軟體推薦股。

2、資料公司

● Palantir(PLTR.US):AI+軍工概念;業務從政府依賴型轉向商業多元化;AIP平台擴大AI商務業務。

● Snowflake(SNOW.US):輕量化服務;業績增速穩健,高層對長期機會態度樂觀。

3、AI應用公司

摩根士丹利指出,具有高定價權的公司往往能在生成式AI採用過程中受益最大。該公司推薦Home Depot(HD.US)、Spotify(SPOT.US)等公司。

4、金融公司

高盛和摩根士丹利特別提到金融股,尤其支付類公司在AI應用中的潛力。分析師指出,越來越多金融公司正在加速採用AI技術,在運營效率、風險管理、客戶服務等方面展現出巨大潛力。

Evercore(EVR.US)、MSCI(MSCI.US)、Fiserv(FI.US)和Toast(TOST.US)等公司值得關註。