【深度分析】Snowflake:引领云数据平台创新的先锋

核心要点

- 云数据领域的领导者:Snowflake 通过其高扩展性的跨云架构和高效的存储-计算分离技术,远超竞争对手,成为行业新标杆。

- AI 潜力领跑者:借助 Cortex AI 和 Snowpark 工具,Snowflake 将留存率NRR稳定在 126%,在 AI 和机器学习领域处于领先地位。

- 投资前景:Snowflake 的目标股价在 162 至 182 美元之间。如果其 AI 和运营目标得以实现,这有望为投资者带来更大的回报。

TradingKey - 想象一个数据在云端之间无缝流动、随需求轻松扩展、并以极低成本驱动AI洞察的世界。这正是Snowflake Inc.(SNOW)所承诺实现的未来。作为云数据平台领域的先驱,Snowflake自2012年成立以来,在2020年成功上市,彻底颠覆了企业管理和挖掘数据价值的方式。其核心产品是一款完全托管的云数据仓库,通过将存储与计算分离,实现了弹性扩展、跨云兼容,以及为分析、数据共享和AI打造的强大生态系统。

Snowflake 的核心功能是什么?

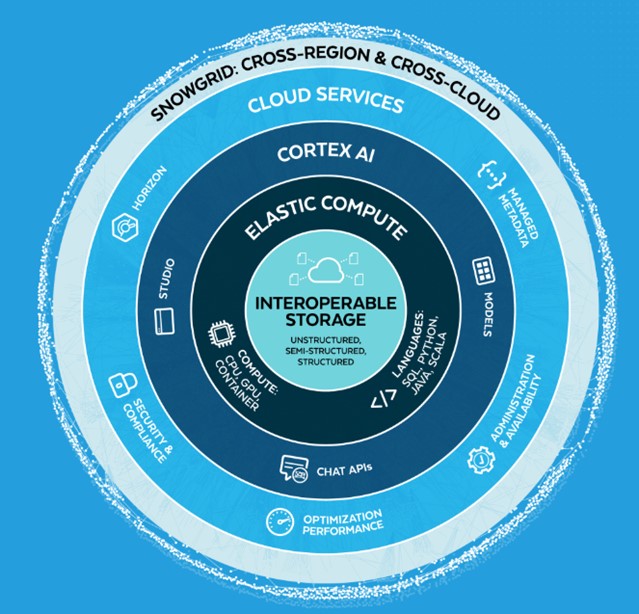

来源:Snowflake

Snowflake 是一家云原生的 SaaS 领导者,致力于帮助组织存储、处理和分析海量的结构化、半结构化和非结构化数据,从而免去传统数据管理的复杂性。其核心产品是运行于 AWS、Azure 和 Google Cloud 上的云数据仓库,提供以下功能:

- 优化存储:Snowflake 提供几乎无限的存储扩展能力,无论是结构化、半结构化还是非结构化数据,都可以通过其成本高效的云对象存储轻松管理。自动化的数据压缩和安全管理消除了数据孤岛,使企业能够在一个平台上无缝访问所有数据。

- 弹性计算:Snowflake 的单一灵活计算引擎支持多种工作负载,包括分析、流处理、AI 和应用程序。它还提供 GPU 选项以满足高性能任务需求,在高并发情况下依然能够保证快速、可靠的性能,无需手动调优或处理资源争夺问题。

- 数据共享:Snowflake 的数据市场(Data Marketplace)支持企业之间安全、实时的数据协作。无需复杂的 ETL 流程,企业即可在全球范围内即时共享和访问数据,实现跨云和跨区域的数据无缝交换。

- AI 创新(Cortex):Snowflake 的 Cortex AI 提供无服务器的大型语言模型(LLMs),如 Anthropic Claude 和 Llama 3,用于自然语言处理、数据摘要和预测分析。它还提供对话式界面,让业务用户更便捷地获取洞察。Cortex AI 因其易用性和在提升业务流程效率方面的表现获得了积极评价,但也有用户指出其在定制化和技术支持方面的局限性,这可能影响高级用户的使用效果。目前约有 750 家客户(公司总共11000+客户)正在使用 Cortex AI,因此其影响仍较有限。

- 开发者友好工具:Snowpark 支持 SQL、Python 和 Java 等主流编程语言,允许开发者轻松构建数据工程和机器学习工作流。它与原生工具或第三方工具无缝集成,帮助开发者在不移动数据的情况下实现高效开发。

竞争格局

Snowflake 在竞争激烈的市场中表现出色,但也并非毫无缺陷。它凭借出色的可扩展性、易用性以及跨云中立性,打造了一个极具粘性的产品平台。此外,Snowflake 在吸引大型企业高管方面表现突出,通过精准的成本节约方案及数据驱动的推介,成功赢得了客户的青睐。其数据市场进一步增强了这一优势,将数据转化为一种协作资产。

然而,Snowflake 也面临着关键挑战,包括对云巨头的依赖以及成本管理问题。以下是它与主要竞争对手——Databricks(以机器学习驱动的湖仓架构)和 AWS(云巨头)的对比:

来源: Tradingkey.com

战略深度分析

与云服务提供商竞争

Snowflake 在基础设施方面依赖于 AWS、Azure 和 Google Cloud,这带来了一个独特的挑战。这些超大规模云服务商拥有充足的资本和资源,可以积极推广他们自己的解决方案,例如 AWS Redshift 和 Google BigQuery,并将其作为更具性价比的替代选择。然而,Snowflake 的核心优势在于其跨云中立性,这一特性使其能够在三大主要云服务商的环境中无缝运行。跨云中立性很好地解决了企业对于“供应商锁定”问题的担忧,而这是这些超大规模云服务商无法复制的价值所在。

最新的数据显示,Snowflake 与这些云服务商的合作关系正在产生积极的效果。这种合作不仅带来了额外的销售增长,还避免了直接的竞争关系。不过,Snowflake 不断上涨的计算成本仍然是一个挑战,这对其利润率造成了一定压力。为了保持市场地位,Snowflake 必须持续创新,并充分利用其存储与计算分离的架构,以维持成本优势。

加强 AI/ML 客户关系

AI 和机器学习(AI/ML)工作负载的快速增长为 Snowflake 带来了重要机遇。Snowflake 的弹性计算引擎 Cortex AI 和托管服务模式非常适合满足这一需求。其按需付费的定价模式降低了中小企业的采用门槛,而企业级功能(例如无服务器大语言模型(LLMs)和 Snowpark 的 Python/Java 集成)则吸引了大型组织,用以构建复杂的 AI 流水线。

值得注意的是,Cortex AI 和 Snowpark 工作负载的增长,帮助 Snowflake 将其留存率NRR稳定,结束了连续十个季度的下滑。Snowflake 的直观平台和面向企业的销售策略,也使其相较于 Databricks 更具优势,后者通常被认为更复杂、更偏向开发者。

扩展数据市场的角色

Snowflake 的数据市场(Data Marketplace)是一个开创性的安全、合规的实时数据共享平台。像 Snowgrid(用于跨云协作)和 Horizon Catalog(用于数据治理)这样的工具,使企业能够轻松实现跨业务、跨云的数据共享。然而,目前的数据市场主要专注于分析用例,例如共享数据集以获得洞察或生成报告。它尚不能支持操作型工作流,也就是说,它无法在实时业务决策中发挥作用——这是 Palantir 等竞争对手的强项。

为了成为领先的实时数据生态系统,Snowflake 必须将数据市场的功能从分析扩展到实时决策型工作流,让共享数据能够直接推动业务流程(例如供应链优化或欺诈检测)。尽管 AWS 和 Google Cloud 等超大规模云服务商可能尝试复制这一功能,Snowflake 的先发优势和庞大的客户基础为其保持领先地位提供了坚实的基础。

财务状况:从上市后的动荡到稳定

上市后困境

Snowflake 在上市后经历了股价暴跌,这一过程主要受市场变化和内部挑战的双重影响。但这些因素已基本缓解,运营改进推动了公司逐步实现可持续复苏。

来源:Tradingview

Snowflake 的股价在 2020 年 12 月达到 429 美元(相较于 120 美元的 IPO 价格),但到 2022 年底暴跌 75%,降至 110 美元。这一跌幅的原因主要有两个:宏观环境导致的 SaaS 抛售和公司自身的问题。随着利率上升,高估值的增长型股票承压,Snowflake 高达 60 倍的未来销售估值变得难以维系。同时,公司业绩也出现了问题:收入增长从 2021 财年的 174% 放缓至 2023 财年的 69%;净收入留存率从 168% 下降到 151%;负利润率引发投资者对盈利能力的担忧。此外客户支出优化也进一步打击了市场信心。截至 2025 财年第四季度,以下是 Snowflake 的改善情况:

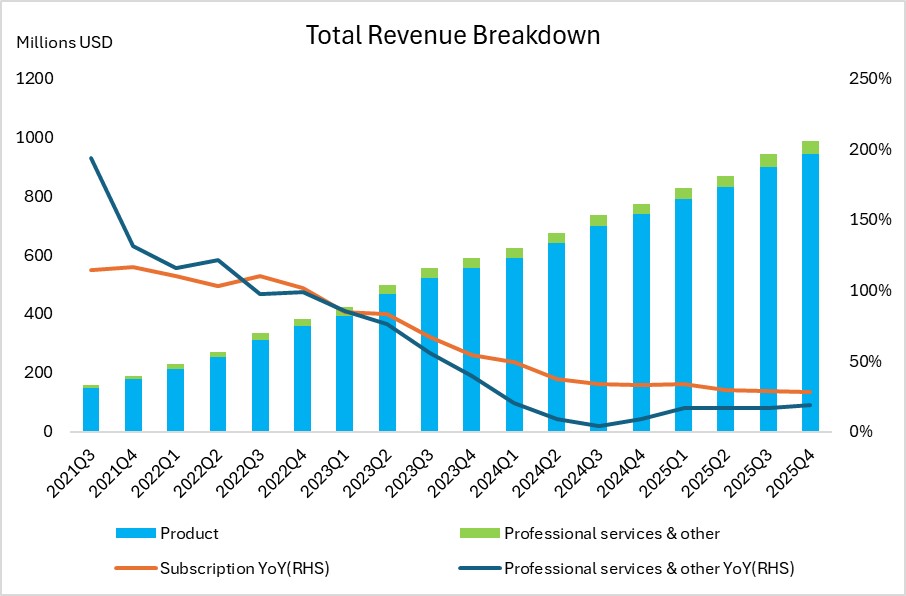

- 收入:公司收入的 96% 来自云数据平台,只有 4% 来自专业服务(如培训和支持)。尽管产品收入的同比增长在过去四年中持续放缓,引发了市场对潜在市场饱和或基数效应的担忧,但管理层提出,数据市场(Data Marketplace)已成为一个关键的增长引擎。随着客户越来越多地依赖共享数据集来支持分析工作负载,数据市场正在推动更高的消费需求。

来源:Company Financials, Tradingkey.com

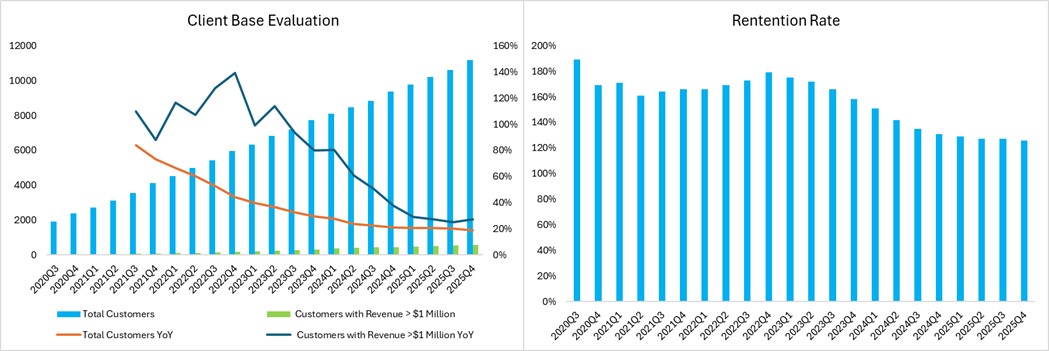

- 客户采纳:金融、医疗和零售等领域的 11,000 多名客户,证明其具有广泛的吸引力。每年消费超过 100 万美元的客户数量出现反弹。然而,净收入留存率(NRR)从 2023 财年的 170% 下滑至 2025 财年的 126%,这可能是由于客户更加注重成本优化以及来自 Databricks 和超大规模云服务商的竞争压力所致。尽管增长的客户数量在一定程度上缓解了这一下滑,但这一趋势仍然表明扩张速度放缓,对增长故事构成了小幅拖累。不过,客户对共享数据集的依赖性较高,这使得客户流失率保持在较低水平。

来源:Company Financials, Tradingkey.com

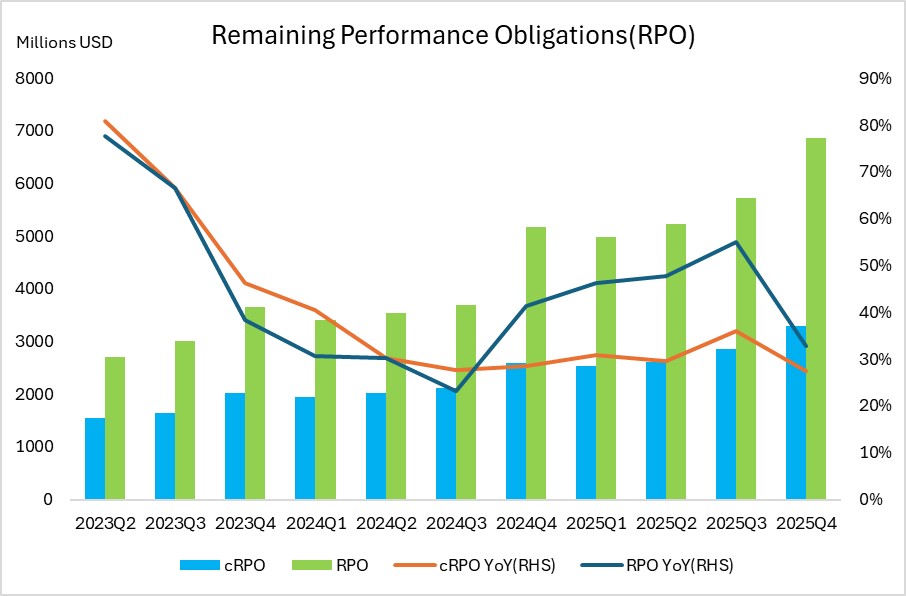

- cRPO: 2025 财年第 4 季度 cRPO 和 RPO 同比大幅下降,扭转了过去两年持续增长的趋势,这表明客户合同期限缩短或追加销售能力减弱,从而降低了 Snowflake 短期收入的可见性。这可能会影响其为 AI 项目提供资金的能力,因此未来几个季度的支出趋势需要被密切关注。

来源:Company Financials, Tradingkey.com

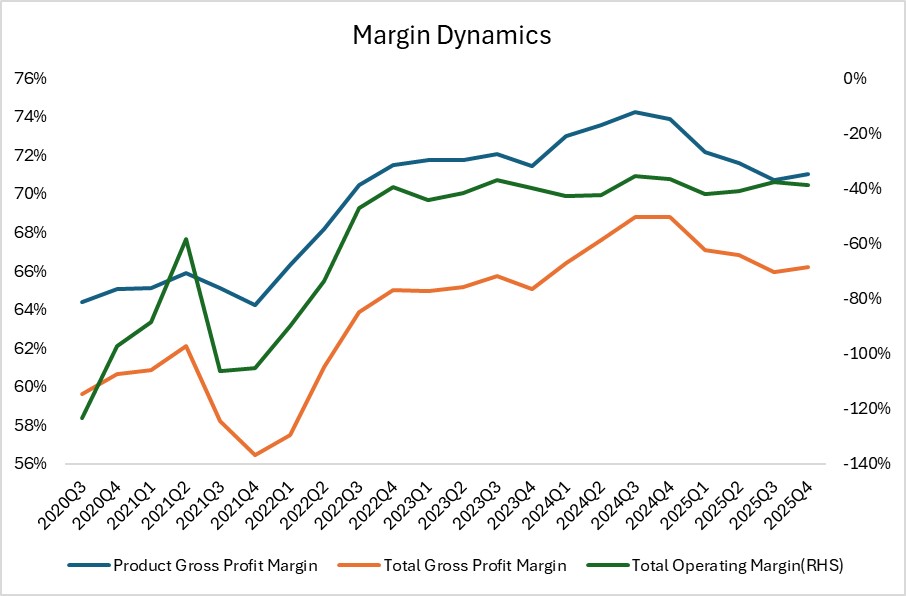

- 利润率变化:Snowflake 的盈利能力呈上升趋势,自 2022 财年以来,产品毛利率和整体毛利率持续增长,这归功于公司成功地削减了开支。然而,2025 财年略有下滑,主要原因是对 AI 和安全领域的投入加大。与此同时,运营利润率虽然仍为负值,但也呈现出类似的上升趋势。此外,削减低价值的无效项目和缩减股权激励规模进一步提升了利润率水平。

来源:Company Financials, Tradingkey.com

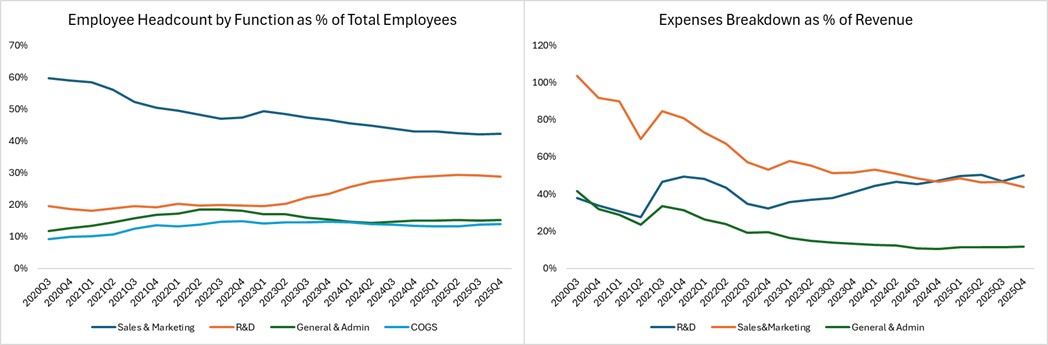

- 费用分布:自 2023 财年以来,Snowflake 的员工和费用分布趋势发生了明显变化:研发(R&D)相关人员和成本持续上升,而销售与市场以及一般行政管理费用则在下降。这种对研发的优先投入而非销售和管理开支的策略是一种积极信号,表明公司正在将资源集中于产品创新,从而增强竞争差异化和客户留存率。同时,效率的提升减少了对高成本销售策略的依赖,为未来的可持续增长奠定了基础。

来源:Company Financials, Tradingkey.com

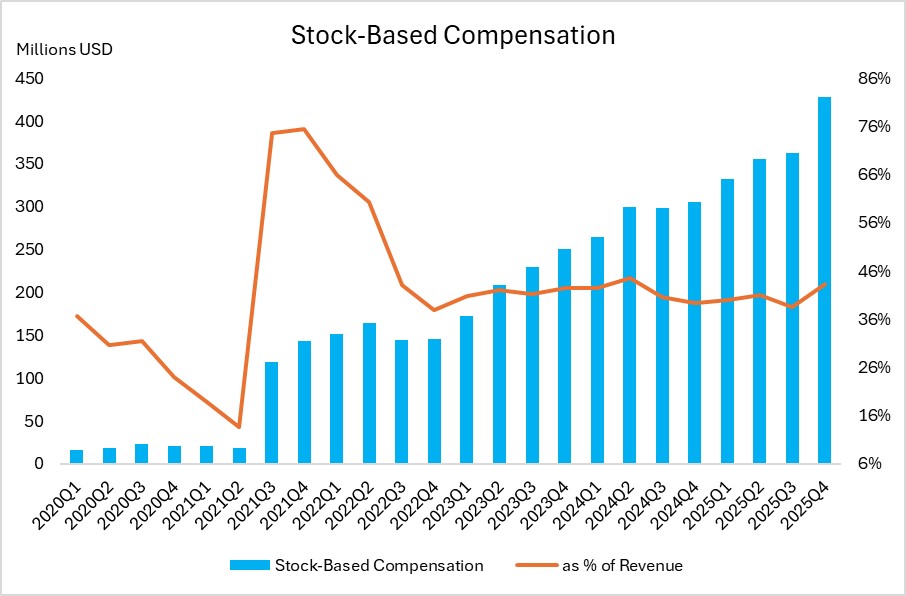

股权激励(SBC):对于像 Snowflake 这样的高科技公司来说,SBC 对于吸引顶尖人才并保留现金用于创新至关重要。SBC 相较于收入的比例从峰值的 75% 下降到约 40%,显示出IPO后更为审慎的股权分配策略,此后该比例保持稳定。然而,2025 财年第 4 季度出现了一次大幅上升。这一激增可能源于 AI 领域的重点招聘、在竞争压力下的员工留任措施以及随着股价反弹而增加的股权激励价值。

来源:Company Financials, Tradingkey.com

估值

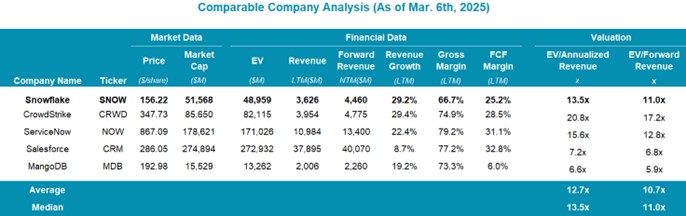

我们使用企业价值/预期收入倍数(EV/Forward Revenue multiple)来评估 Snowflake,这是一种适合高增长 SaaS 公司的前瞻性指标,因为它反映了市场对未来 12 个月收入的预期,捕捉了短期的增长潜力。

Snowflake 的预期收入为 44.6 亿美元,企业价值为 489.59 亿美元,其当前 EV/Forward Revenue 倍数为 11.0 倍。这一倍数与同行业中值(11.0 倍)一致。Snowflake 29.2% 的收入增长率显著高于同行,例如 Salesforce(8.7%)和 MongoDB(19.2%),这支撑了其享有更高估值倍数的合理性。我们将目标倍数设定为 11.5 倍至 13.0 倍,与 ServiceNow 的 12.8 倍接近,同时反映了 Snowflake 的增长领先地位。

基于 44.6 亿美元的预期收入,其目标企业价值范围为 512.9 亿美元(11.5 倍)至 579.8 亿美元(13.0 倍)。在预测净现金 25.08 亿美元的基础上,股权价值范围为 537.98 亿美元至 604.88 亿美元,对应的目标股价区间为每股 162-182 美元。

来源:Company Financials, Tradingkey.com

结论

Snowflake 依然是云数据平台领域的领导者,其数据市场(Data Marketplace)和跨云能力推动了 24%-30% 的年收入增长。尽管面临 Databricks、超大规模云服务商和 Palantir等竞争对手的挑战,Snowflake 专注于 AI 创新(如 Cortex 和 Snowpark)以及业务扩展,使其在长期成功中占据有利地位,但在保持竞争优势方面仍存在执行风险。对于对其 AI 和实时工作流进展充满信心的投资者来说,Snowflake 是具有吸引力的选择。