Netflix Q1财报前瞻:谨慎乐观情绪下的持续增长与结构优化

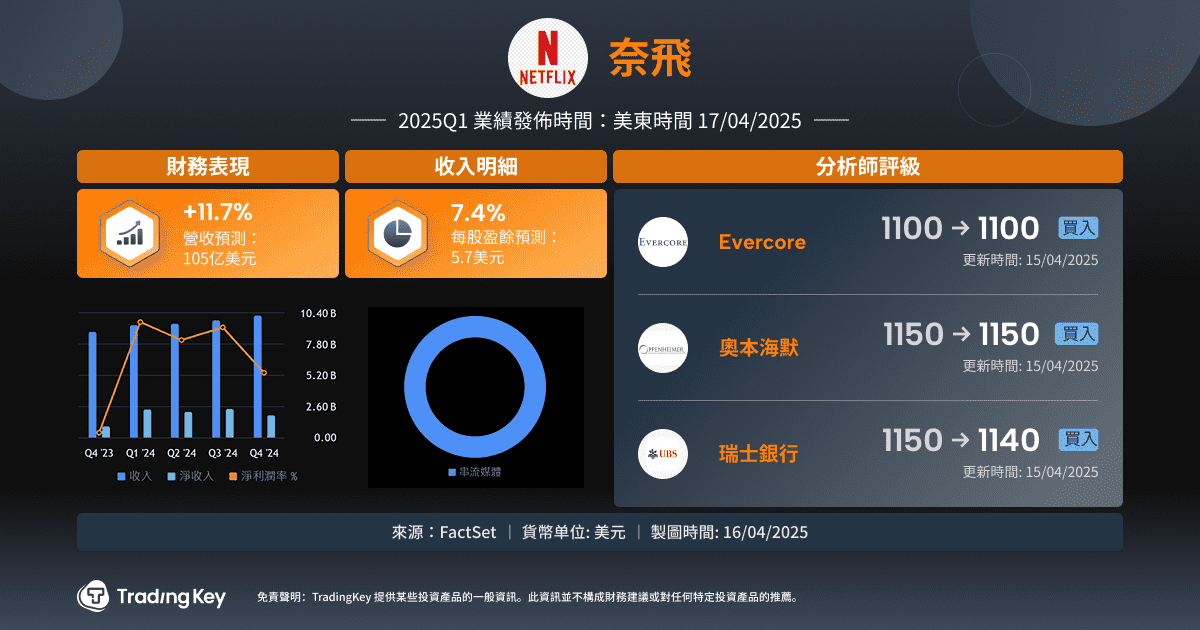

TradingKey - 在市场保持谨慎乐观态度的背景下,Netflix即将公布其2025财年第一季度财报。分析师预计公司将实现同比增长,市场共识为:营收将达到105亿美元,同比增长11.7%;每股收益(EPS)为5.67美元,同比增长7.4%。

广告订阅层:成长的烦恼,还是变现引擎?

本季度财报中,广告支持层(Ad-Supported Tier)的进展将成为讨论焦点之一。公司管理层此前透露,该低价广告订阅层的全球月活跃用户已突破4000万。然而,其单用户变现水平仍落后于传统的纯广告驱动平台(AVOD),例如YouTube和Hulu。

本季度投资者应关注Netflix在每用户平均收入(ARPU)方面的具体数据,尤其是在广告主基础最为集中的北美市场。与此同时,公司如何通过转变内容开发策略来反哺广告层业务、并以低成本剧集以及国际热门内容维持广告商兴趣,也将成为分析师关注重点。此外,管理层对程序化广告投放(programmatic ad selling)及第三方效果衡量机制的探索亦值得关注,二者有望在未来提振广告主信心,并推动广告收入增长。

成本控制、利润率与自由现金流

得益于营收增长与规模效应的持续显现,Netflix预计将在本季度实现约24.3%的运营利润率,高于去年同期的21%。不过,任何偏离该良性趋势的迹象,势必会受到市场的高度关注。公司早前给出的2025全年自由现金流(FCF)指引超过60亿美元,本季度将成为检验该目标能否实现的初期试金石。

值得警惕的是,若管理层透露内容摊销进度加快或制作延误导致成本上升,短期利润率或将承压。尽管如此,市场情绪仍保持积极,主因在于公司在包括美国与加拿大在内的核心市场具备持续的提价能力。预计净利润将达到大约20亿美元,进一步释放后续资本回馈空间,包括可能的新一轮股票回购计划。

投资者关注点:指引、用户结构与区域增长

Netflix股价的表现,将主要取决于上述几个核心之外的因素:未来展望、订阅用户构成及不同市场的增长率。就前瞻指引而言,投资者将聚焦管理层对第二季度内容上线节奏的预期,以及对全年财务指引的修订情况。另外,公司在游戏业务方面的拓展也不容忽视,目前已通过beta测试和并购举措稳步推进。

尽管游戏尚未在收入端形成显著贡献,但这一业务线代表了公司在“护城河”建设方面的中长期逻辑中的重要一环。至于竞争格局,虽然目前处于低热度阶段,但Disney+、Max与Amazon Prime依然在高投入打造头部内容。相比之下,Netflix凭借规模优势、数据驱动的内容制作体系及全球化分发能力持续拉开差距。如今的竞争格局,已不再是“谁能跟上”;Netflix的战略重点在于,如何进一步加快领先步伐。