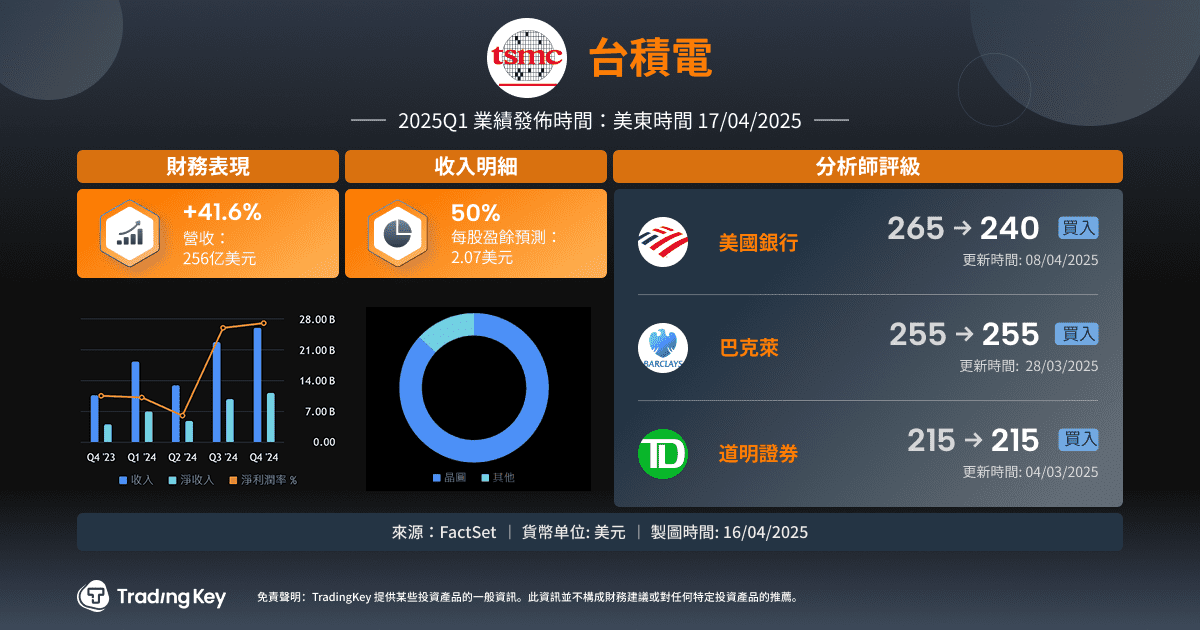

【深度分析】台积电:以规模优势与颠覆性创新引领芯片未来

核心要点

- 市场领导者:台积电凭借其占据主导地位的市场份额以及来自全球巨头客户的深度绑定,牢牢掌握定价权,展现出超强的抗风险能力,持续领先三星和英特尔。

- 技术优势:台积电的2纳米制程正式推出,进一步巩固了其技术领先地位,凭借卓越的效率和规模优势,精准满足快速增长的AI及高性能计算的需求。

- 未来增长:在无晶圆厂客户需求增长和产能扩张的双重驱动下,台积电预计2025年营收将实现超过20%的增长。这一趋势支撑了公司190至263美元的目标股价区间,显示出强劲的回报潜力。

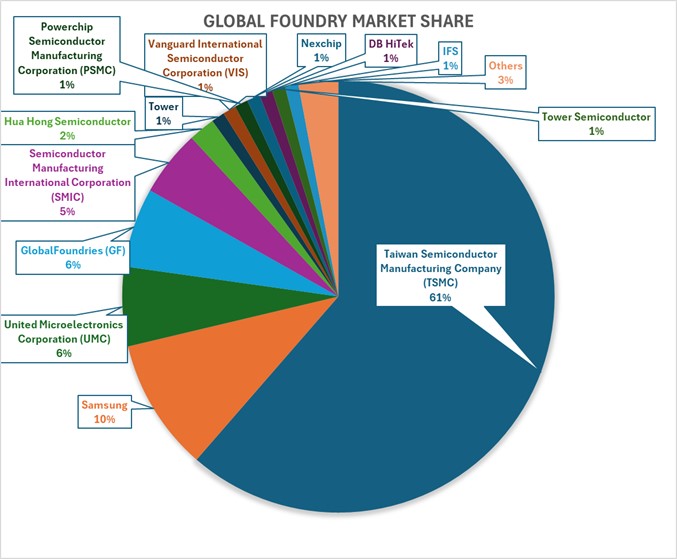

台积电在全球晶圆代工市场中占据主导地位,2024年市场份额高达62%,远远领先于三星的10%和美国的英特尔代工服务(IFS)的6%。再加上联电(UMC)和世界先进(VIS)等其他台湾企业,台湾合计掌控了全球超过70%的晶圆代工市场,确立了其作为全球芯片生产枢纽的地位。相比之下,三星近年来因良率问题导致市场份额下滑,而英特尔的代工业务仍处于初期发展阶段。中国的中芯国际(SMIC)虽然以5%的份额保持增长,但在先进制程技术上依然落后于行业领先者。

来源:Visual Capitalist,Tradingkey.com

台积电凭借其市场主导地位,展现出强大的定价能力和客户锁定能力。公司超过90%的收入来源于国际科技巨头(如苹果、英伟达和AMD),这使台积电不再仅仅是一家台湾企业,而是全球半导体产业的核心枢纽。这种统治力有效抵御了行业周期性波动的冲击,尤其是在AI驱动的高端芯片需求持续旺盛、供不应求的背景下。

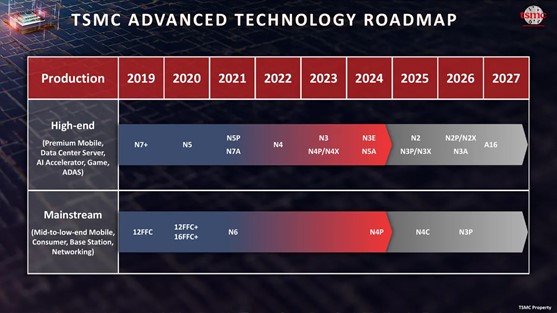

技术领先:2纳米及更远未来

2纳米制程计划于2025年下半年实现量产,随后在2026年推出增强版(N2P、N2X),并计划在2026年底推出具有颠覆意义的A16(1.6纳米)制程。这一清晰的技术进阶路线图确保台积电始终领先三星和英特尔,尤其是在从FinFET架构向更先进的GAAFET架构过渡的关键阶段,进一步巩固其技术优势。

来源:TSMC

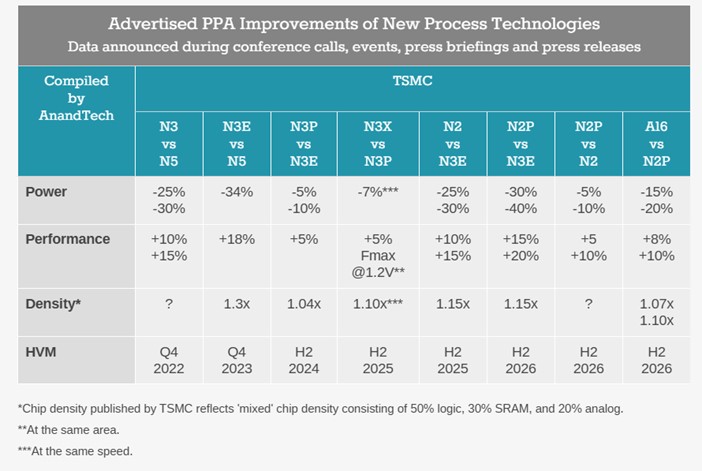

- 2纳米(N2):采用GAAFET(全环绕栅场效应晶体管)纳米片技术,台积电的N2工艺相比第二代3纳米(N3E),性能提升10-15%,功耗降低25-30%,同时晶体管密度提高超过15%。在3纳米节点中,台积电通过FinFET晶体管实现了90%的高良率,为向GAAFET技术的过渡奠定了坚实基础。相比之下,三星在3纳米节点的GAAFET尝试显得仓促,导致仅20%的低良率和生产延误。台积电还引入了NanoFlex技术,让客户如英伟达和苹果能够根据需求定制芯片设计,在速度、效率和尺寸之间进行优化选择,进一步巩固其在高质量、可定制半导体解决方案领域的领先地位。

- A16创新:通过采用超级电源轨(SPR)背面供电(BSPDN)技术,A16工艺相比N2P有8-10%的性能提升或15-20%的功耗降低,同时晶体管密度提升7-10%。SPR直接将电源连接到晶体管的源极/漏极,是迄今为止最先进、最复杂的BSPDN技术。与英特尔的PowerVia和Imec的埋入式电源轨相比,台积电的SPR在效率上更胜一筹,进一步确立了其在技术领域的领先地位。

来源:AnandTech

台积电2纳米vs.英特尔18A

英特尔的18A计划于2025年下半年推出,吸引了不少关注,因其被视为缩小与台积电差距的关键节点,但是根据TechInsights的数据,18A的晶体管密度为238MTr/mm²,而台积电N2则达到313MTr/mm²,台积电在密度上领先32%。虽然英特尔宣称通过PowerVia技术实现性能优势,但这一技术尚未在大规模生产中得到验证。同时,英特尔的代工业务缺乏台积电广泛的客户基础和成熟的生产工艺。台积电凭借NanoFlex技术和更高的良率,将在成本效率和市场采用率上继续保持领先地位,这使得英特尔的18A可能只能局限于高性能计算的一些细分市场。

台积电的领先地位不仅体现于技术参数,更体现在其出色的执行能力。2纳米制程的设计定案数量预计在推出的前两年内将超过3纳米和5纳米在相同期内的表现,这证明了台积电在交付高性能、高密度芯片方面的可靠性和卓越能力。这使其成为AI、5G和下一代智能手机芯片的首选供应商。尽管英特尔的18A可能在技术上缩小差距,但台积电凭借其规模化生产能力、客户信任以及成熟的生态系统,继续保持其领先地位。

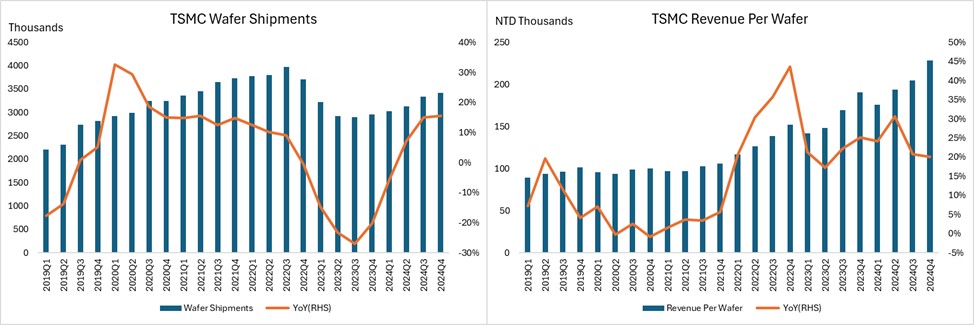

晶圆出货与产能:规模匹配需求

台积电的生产规模是其行业主导地位的重要基石。2024年,其安装产能已超过1600万片12英寸等效晶圆,依托分布于台湾、亚利桑那州和日本的晶圆厂,能够满足对先进制程激增的需求。展望未来,台积电计划到2025年底实现2纳米月产10万片晶圆的目标,并将在2026年将总产能推向1800万片。

来源:Company Financials,Tradingkey.com

- 产能领先:台积电2024年的1600万片以上产能远超三星和英特尔IFS,巩固了其满足全球市场需求的能力,尤其是在AI和高性能计算领域。当前的产能(1600万片以上)与出货量(1300-1350万片)之间的差距,体现了台积电的战略缓冲能力,确保2纳米制程在量产时无瓶颈障碍。结合其将70%的资本支出分配给先进制程的策略,这种规模优势使台积电能够进一步扩大市场份额。

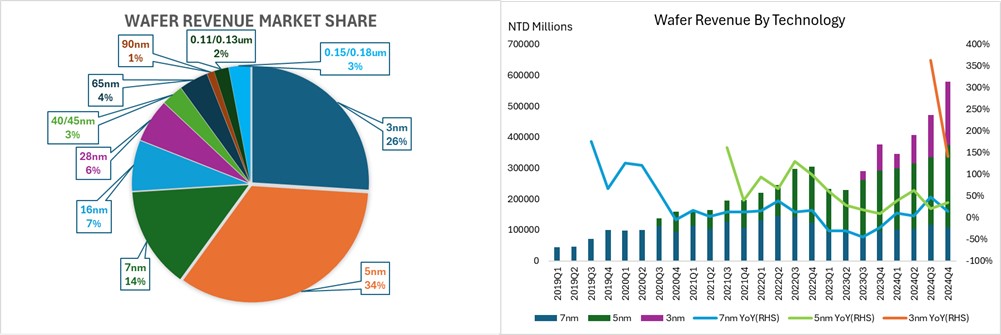

- 制程节点的转换:3纳米技术的转换正在遵循类似7纳米技术的路径,例如7纳米在2019年占收入的27%,而3纳米在2024年第四季度已占收入的26%。2纳米技术相比3纳米(N3E),晶体管密度提升超过15%,功耗降低25-30%,这表明2纳米的增长速度可能更快。预计2纳米在推出的前两年设计提交量将超过3纳米和5纳米,到2027年可能占总收入的30-35%。随着生产效率和良率的提升,利润率有望上升至约60%。

- 定价能力:先进制程的稀缺性推动了晶圆价格上涨,根据TechInsights的数据显示,3纳米晶圆价格低于2万美元,而2纳米晶圆价格预计大约在3万美元。由于客户争抢产能,这种动态有效抵消了资本支出和电力成本的增加,从而确保了盈利能力。

来源:Company Financials,Tradingkey.com

CoWoS产能

台积电的晶圆基板集成芯片(Chip-on-Wafer-on-Substrate,CoWoS)先进封装技术已成为高利润增长的驱动力之一。2025年,英伟达预计将占据超过70%的CoWoS-L产能。随着对CoWoS的需求激增,出货量环比增长超过20%,并计划到2026年显著扩大年产能。其增长主要受英伟达的BlackwellGPU和AMD的MI300X的强劲需求驱动。CoWoS在2024年为台积电贡献了8%的收入,目标是在2025年达到10-12%,并有望在2027年达到15%,其利润率高于台积电56.1%的平均水平。2023年至2024年间,该技术的产能已翻倍,反映了其在满足AI需求中的关键作用。

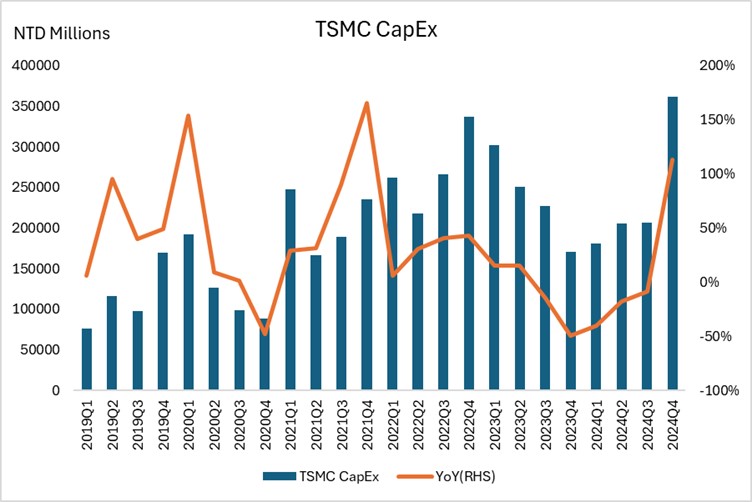

为了支撑这种增长,台积电计划在2025年显著增加资本支出(CapEx),预计增长28-41%,具体分配如下:

- 70%用于先进制程(2纳米、A16)的投资,以扩大晶圆生产产能。

- 10-20%投向特殊技术,包括日本晶圆厂的扩建。

- 10-20%用于提升CoWoS产能和光罩生产,以满足封装需求。

来源:Company Financials,Tradingkey.com

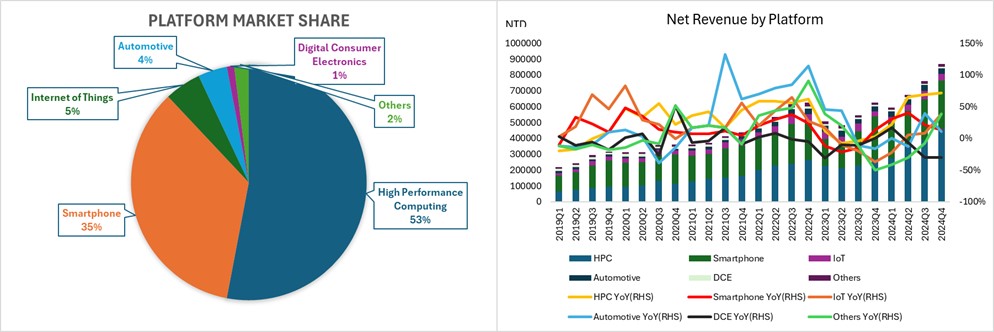

按平台划分的营收:趋势与预测

从台积电营收构成可以看出,自2022年以来其业务模式有了重大的转变,高性能计算(HPC)已超越智能手机成为主要收入来源,而物联网(IoT)、汽车和消费电子等其他领域则扮演辅助角色。

来源:Company Financials,Tradingkey.com

HPC激增:AI革命的推动

2024年,高性能计算(HPC)的收入同比增长58%,增速领先所有平台,主要受AI加速器的强劲需求推动,其中英伟达的需求是主要驱动力。这反映了数据中心从传统服务器CPU向专用AIGPU、ASIC以及HBM控制器用于训练和推理的转变。这些需求预计将在2025年保持强劲,原因是像Meta这样的企业将继续进行大规模资本支出,这将转化为对英伟达产品的需求,从而进一步拉动台积电的需求。然而,未来两到三年内,如果当前的AI热潮放缓,台积电可能会面临需求下滑的风险。

智能手机复苏:有韧性但不是主导地位

智能手机曾是台积电的核心业务,但在2021-2022年因疫情后市场饱和和5G普及率低于预期,其市场占比降至30%的低点。2024年智能手机收入同比增长23%,表明市场正在复苏,主要得益于苹果A17/A18芯片(3纳米/2纳米)、高通骁龙系列的更新,以及印度等新兴市场的5G普及。尽管历史峰值难以重现,但智能手机业务仍是台积电稳定的现金牛。

物联网与汽车:稳定增长

物联网领域的收入表现相对平稳,占比约为5%,然而其增长潜力有限。这主要是因为智能设备中使用的16纳米和7纳米芯片逐渐商品化,导致市场竞争加剧和价格下降。另一方面,汽车领域的收入占比为1%,表现稳定,这得益于电动车(EV)和高级驾驶辅助系统(ADAS)的持续需求。这些技术的稳定需求有助于维持汽车芯片市场的稳定状态。尽管物联网和汽车领域保持稳定,但物联网的增长受限,而汽车领域的稳定性依赖于特定技术的持续需求。

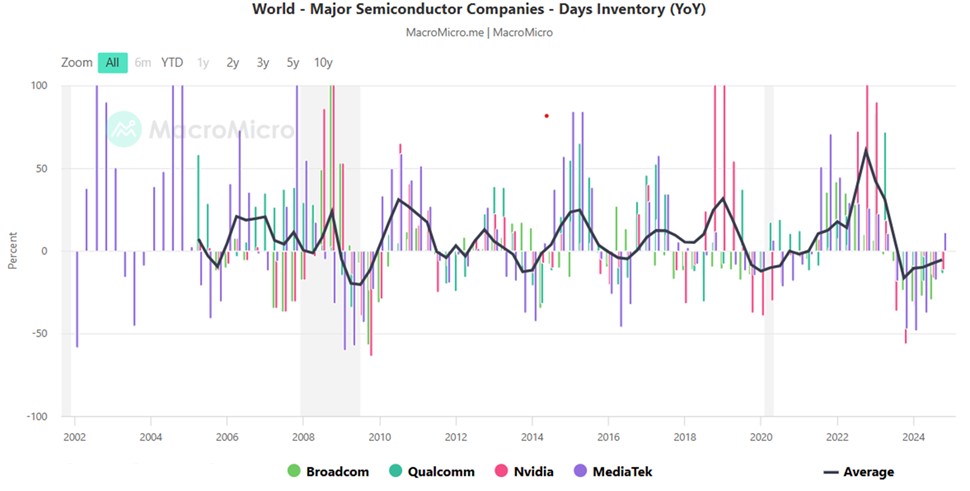

此外,台积电预计包括联发科、高通、博通、英伟达和AMD在内的无晶圆厂半导体客户的库存水平将在2024年底恢复至更健康的状态。经过2022-2023年的库存消化——主要受AI和5G强劲需求的推动——这些公司有望在2025年加速订单增长,从而推动台积电超20%的收入增长预期。

来源:MacroMicro

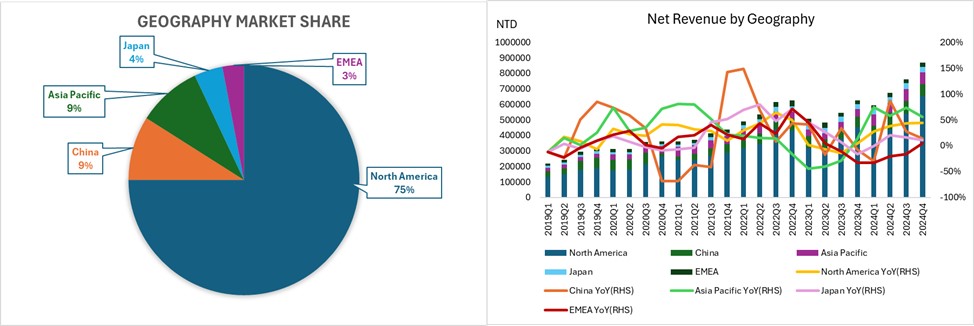

按地区划分的收入:趋势与全球布局

台积电2024年的收入分布体现了其对北美市场的倾斜以及战略性的多元化布局。北美市场占比达到75%,与AI和HPC需求的增长趋势一致。亚太地区的份额下降被日本和欧洲市场的增长所抵消。

Source:Company Financials,Tradingkey.com

美国扩张:地缘对冲策略

北美市场占比达到75%反映了台积电以美国为中心的客户基础和晶圆厂扩张计划。位于亚利桑那的Fab1(4nm)已于2024年第四季度开始量产,良率与台湾持平。Fab2(3nm/2nm)计划于2028年投产,而Fab3将在2025年6月破土动工,预计到2029年可能采用A16工艺。这些布局有效降低了台积电对台湾的依赖,以应对不断加剧的地缘政治风险。

日本与欧洲:多元化布局

日本熊本的Fab1已于2024年开始投产,Fab2预计将在2027年紧随其后。欧洲方面,通过专注于汽车和工业应用的德累斯顿工厂,台积电的收入份额持续扩大,该工厂计划于2027年启动。这些扩张预计到2028年将提升区域贡献率,受益于稳健的增长率和专用节点的应用,以及先进的2nm技术逐步进入索尼、博世等关键企业主导的成像和汽车系统等利基市场。

估值分析

台积电凭借其领先的2纳米技术和不断增长的CoWoS封装技术,在全球晶圆代工市场的主导地位奠定了其到2029年的强劲增长趋势。来自英伟达、AMD和高通等主要客户对AI和高性能计算芯片的需求推动了公司的扩张。2025年资本支出(CapEx)预计将比2024年增长28-41%,为未来增长提供支持,但可能会在短期内压缩自由现金流。基于收入和利润趋势的DCF分析,我们估算台积电的ADR目标价格区间为$190-$263美元:

- 基础情景($218):假设2025年收入增长25%,2029年前的年复合增长率(CAGR)为14%,毛利率为56%。尽管资本支出成本高企,但AI和HPC需求稳定,可实现20%的潜在上涨空间。

- 乐观情景($263):假设2025年收入增长30%,2029年前CAGR达到18%,毛利率提升至58%。如果AI的广泛采用和2纳米/CoWoS技术表现达到峰值水平,可提供45%的上涨潜力。

- 悲观情景($190):假设2025年收入仅增长20%,2029年前CAGR降至11%,毛利率下降至54%。若2纳米技术延迟或需求疲软导致进展放缓,仅可实现5%的收益。

$190-$263的估值区间反映了台积电在技术和产能上的竞争优势,同时也考虑到了资本支出和执行挑战带来的风险。在AI和HPC长期趋势的推动下,台积电具有显著的增长潜力。基础情景下约有20%的回报空间,而乐观情景则提供了更高的上涨可能性,特别是当增长超出预期时。