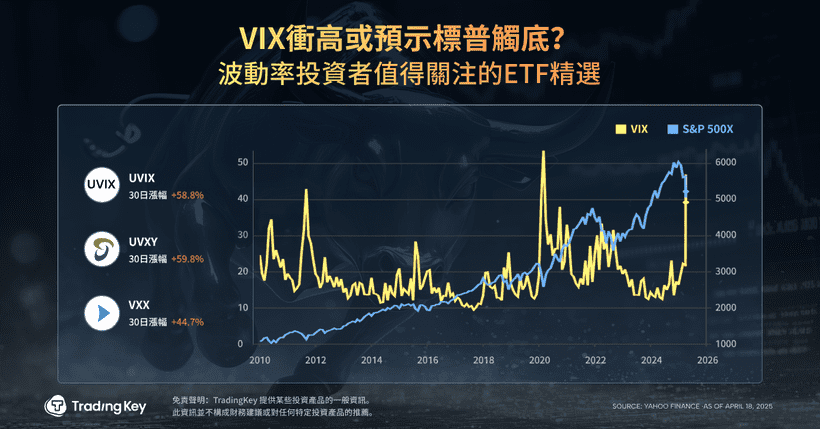

全球发达国家大类资产展望:看多日本股票

摘要

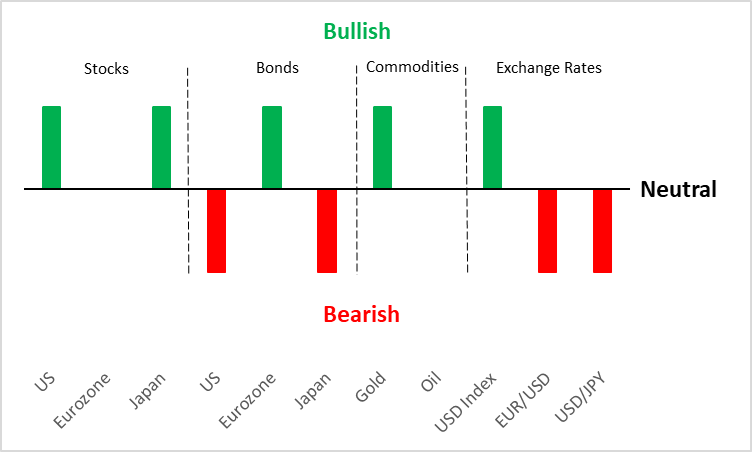

短期(0-3个月)观点

数据来源:Tradingkey.com

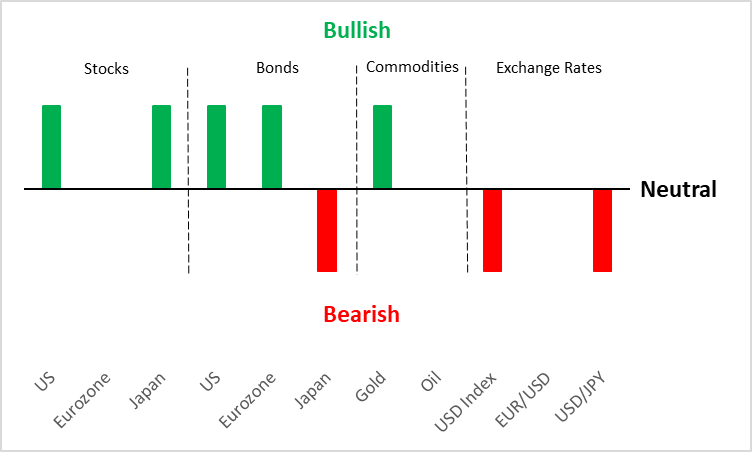

中期(3-12个月)观点

数据来源:Tradingkey.com

1.宏观经济

1.1美国

12月18日,美联储降息25个基点,将政策利率降至4.25%-4.5%。降息符合预期,但美联储主席鲍威尔在新闻发布会上发表了鹰派言论。此外,美联储上调GDP和通胀预测,下调失业率预测,表明2025年降息步伐可能比此前预期的要慢。

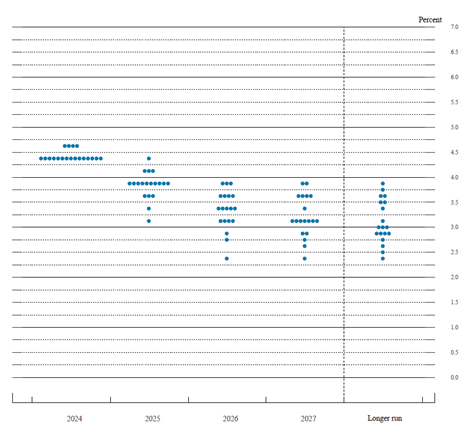

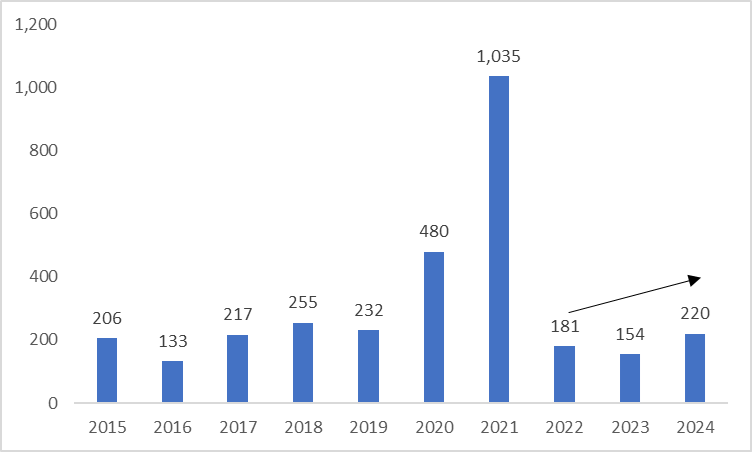

根据美联储点阵图,9月份预测明年降息四次,但12月份更新后的图表指出降息次数将降至两次(图1.1.1)。除了GDP增长和PMI数据显示出持续的韧性迹象外,2024年IPO数量已达到220家,超过2022年和2023年(图1.1.2)。展望未来,预计美国经济短期内将继续呈现强劲趋势,主要受益于特朗普减税等相关政策。但考虑到美联储的强硬货币立场,我们维持中期美国经济放缓的观点不变。我们预计2025年美国GDP增速将放缓至2.2%,略高于美联储的预测。

图1.1.1:FOMC联邦基金利率目标区间中点(2024年12月)

数据来源:美联储,Tradingkey.com

图1.1.2:美国IPO数量

数据来源:路孚特,Tradingkey.com

1.2欧元区

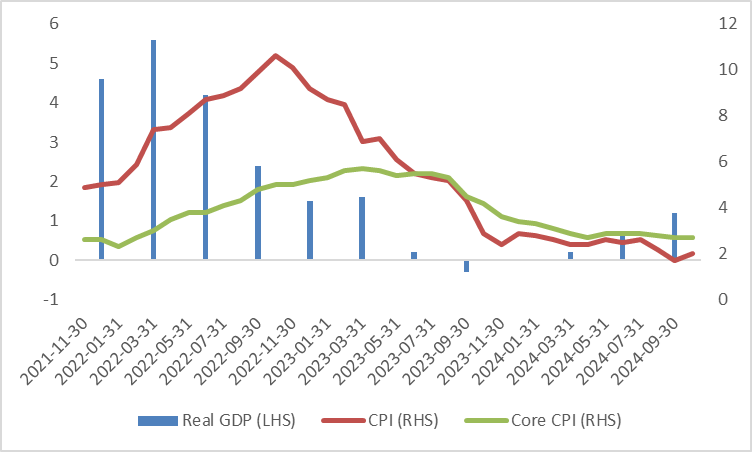

今年以来,欧元区经济温和复苏。尽管2024年前三个季度的GDP增长超过了2023年下半年,但仍远低于2021年和2022年的水平。展望未来,疲软的国内需求、法国和意大利的财政整顿以及欧盟的财政赤字控制可能会在2025年给欧元区经济带来压力。此外,特朗普政府实施的关税措施可能会进一步加剧欧元区经济前景的不确定性。

在通胀方面,CPI和核心CPI均从2022-2023年的峰值大幅下降。预计核心CPI将进一步下降,到明年年底接近2%。由于复苏缓慢和通胀下降(图1.2),欧洲央行(ECB)于12月12日将利率下调25个基点。我们预计,2025年此央行还将实施4-6次降息(每次25个基点),以支持经济稳定。

图1.2:欧元区实际GDP和CPI(%)

数据来源:路孚特,Tradingkey.com

1.3日本

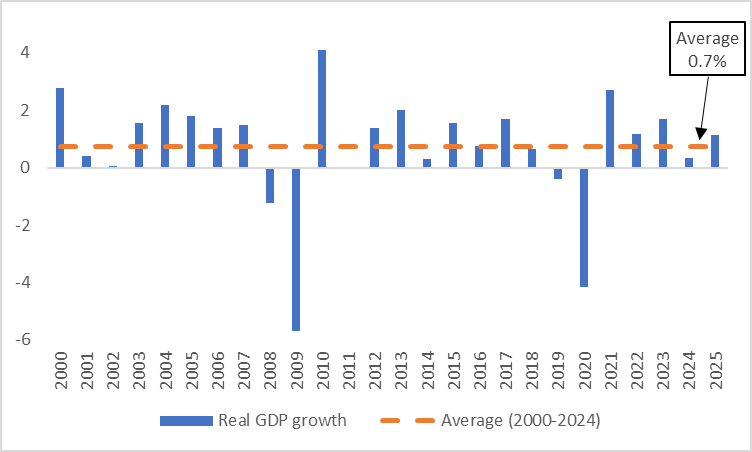

今年以来,受消费疲软、外需不足和地缘政治风险的影响,日本经济持续走弱。不过,预计2025年经济将出现复苏。根据国际货币基金组织的预测,日本明年实际GDP增长率预计将达到1.1%,远高于今年的0.3%和2000年以来0.7%的均值(图1.3)。复苏的关键因素有两个:

- 工资上涨和消费改善:今年日本名义平均工资增长5.6%,主要受2024年春斗工资谈判的推动。在首相石破茂的大力支持下,预计2025年春斗工资增长将再次超过5%。假设通胀率保持在2%左右,实际工资增长可能超过3%,从而可能刺激消费。事实上,自2024年第二季度以来,家庭消费已经显示出改善的迹象,我们预计这一趋势将得以延续。

- 经济刺激措施:11月,日本政府公布了一项21.9万亿日元的经济刺激计划,其中包括为低收入家庭提供补贴、提高免税工资门槛,以及支持人工智能和半导体等高科技产业。这些支持性财政政策可能会进一步促进经济增长。

在通胀方面,日本11月份的总体CPI和核心CPI(扣除新鲜食品)分别从10月份的2.3%上升至2.9%和2.7%。叠加名义工资的强劲增长,预计未来这都将对消费者价格造成上行压力。尽管日本央行(BoJ)对货币政策正常化采取了谨慎的态度,在12月维持政策利率不变,但我们预计,在经济前景良好和通胀水平上升的背景下,日本央行将在未来几个季度内加息。

图1.3:IMF对日本实际GDP增长率的预测(%)

数据来源:路孚特,Tradingkey.com

2.股市

2.1美国

我们在10月29日发表的《美国大选对大类资产的影响》报告中首次建议做多美国股票。在随后的11月26日发表的《发达国家大类资产:继续看好美国股票》报告中,我们重申了我们的看涨立场。自我们首次建议以来,截至12月6日,标普500指数上涨4.4%至6090点。然而,由于鲍威尔的鹰派讲话和美联储放缓降息节奏,该股指已跌至现在的5974点。在本报告中,我们将近期的大幅下跌视为暂时的市场调整,并维持对美国股票的乐观看法,原因如下:

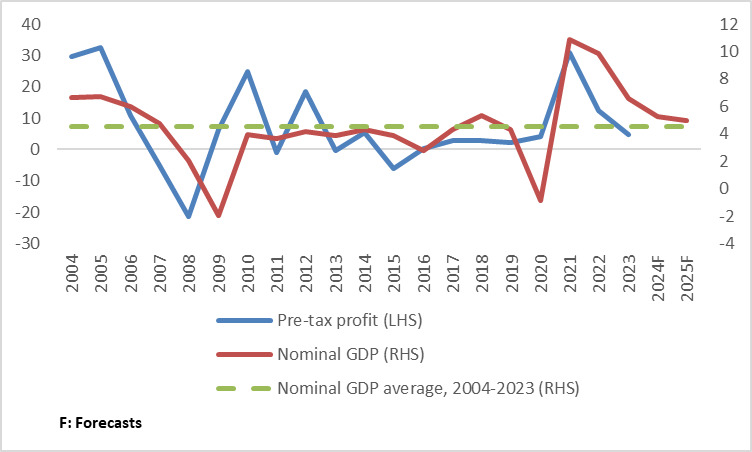

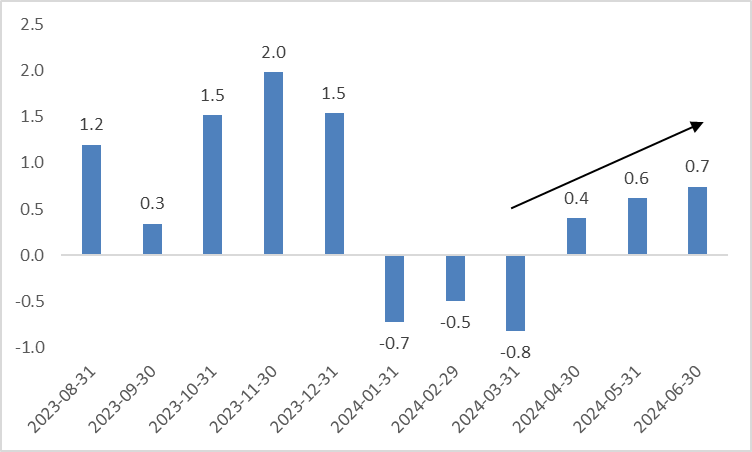

- 盈利增长与名义GDP挂钩:美国企业税前盈利与名义GDP增长呈正相关性。虽然我们预计2025年美国名义GDP增速将放缓至5%,但这一数字仍高于20年历史平均水平(图2.1.1)。此外,剔除通胀因素,标普500成分股公司每股实际收益(EPS)环比增长率自4月转为正值以来一直在加速(图2.1.2)。我们预计EPS将继续增长,叠加强劲的股本回报率(ROE),这表明美国股市还有进一步上涨的潜力。

- 支持性货币政策:从中期来看,即使特朗普贸易的影响减弱,预计持续的降息周期将支持美国股市的投资回报。

另一方面,美国股市同时也面临着挑战,尤其是高估值。目前,标普500指数的市盈率(P/E)处于其历史区间的第90个百分位以上。投资者应对高估值保持警惕。

图2.1.1:美国企业利润与名义GDP增长率(%)

数据来源:路孚特,Tradingkey.com

图2.1.2:标普500实际每股收益增长(%)

数据来源:路孚特,Tradingkey.com

2.2欧元区

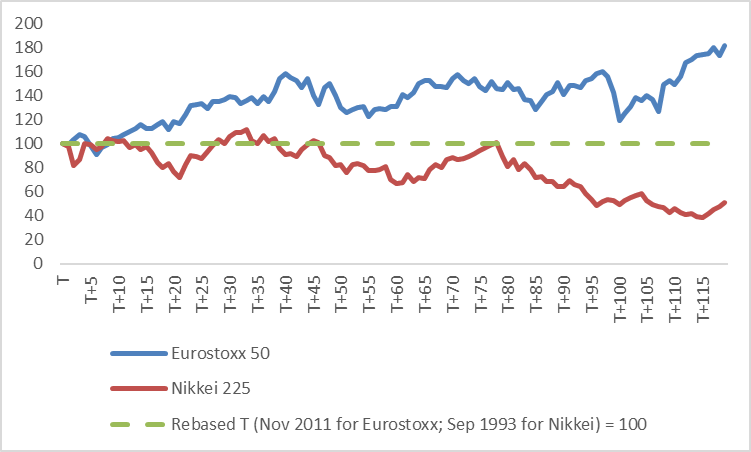

预计欧元区明年将进入低利率时期。这会导致欧元区股市繁荣吗?为了探讨这个问题,我们需比较欧元区和日本股市在它们低利率时期的表现。

从历史上看,欧洲债务危机爆发一年后,欧元区在2011年11月进入了低利率时代。在其资产泡沫破裂三年后,日本在1993年9月开始了低利率时代。在接下来的十年里,欧元区股市表现良好,而日本股市则经历了长期熊市(图2.2)。这两个市场的相似之处在于,在低利率时期二个市场皆吸引了外资流入。然而,二者的不同之处在于:

- 私人部门行为:欧元区私人部门增加了股票投资,而日本私人部门则减少了股票投资。

- 政府干预:欧元区政府没有直接干预救市,而日本政府积极参与救市工作。

从历史趋势和资本流动来看,在发达市场中,私人部门投资在推动股市走强方面发挥着关键作用。因此,稳定内部风险偏好对于持续的股市良好表现至关重要。

展望未来,欧元区股市在本轮低利率时期的表现是否会重现它自己在2010年代的繁荣还是走上日本1990年代的长熊,在很大程度上取决于欧元区财政和货币政策的有效性。如果这些政策成功地为私人部门投资创造了一个支持性的环境,欧元区股市可能会蓬勃发展。然而,如果政策未能刺激经济增长,其股市可能会表现不佳。鉴于前景的不确定性,我们把欧元区股票的评级定位中性,并对下行风险提出警示。

图2.2:低利率时期欧元区与日本股市表现(月度数据)

数据来源:路孚特,Tradingkey.com

2.3日本

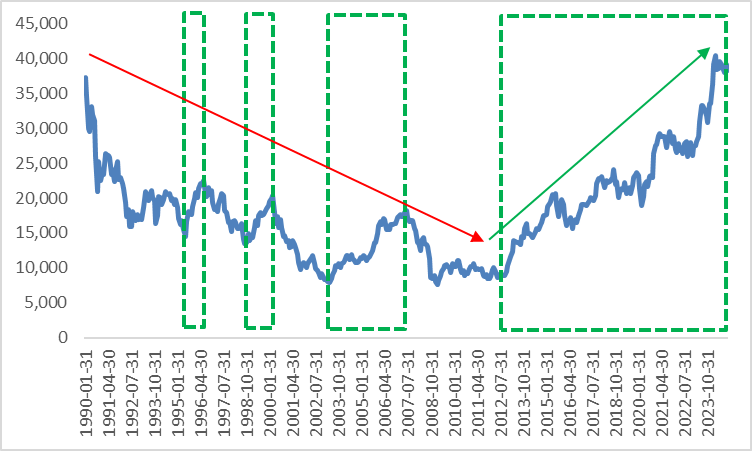

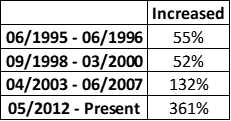

自1990年日本经济泡沫破灭以来,股市经历了“失去的二十年”(1990-2010年)。在这20年中,日本股市经历了总体下跌趋势,但期间出现了三次短暂的牛市。自2012年5月以来,日本股市进入了持续而显著的牛市(图2.3.1和2.3.2)。虽然这四次牛市背后的驱动因素各有不同,但它们有着共同点:1)国内政策转变;2)国内经济改善;3)海外政策转变;4)海外经济改善。

让我们以史为鉴,来审视一下日本股市的现状。

- 国内因素:尽管扩张性财政政策和紧缩性货币政策的影响可能相互抵消,但日本2025年的经济增长预计将大幅超过2024年。

- 海外因素:从全球来看,主要经济体央行已进入降息周期,这将逐步改善全球金融环境。美国经济保持韧性,而中国经济正在一系列稳定政策的影响下复苏。

鉴于这些因素,日本股市很可能在短中期内维持目前的上涨趋势。

图2.3.1:日经225指数

数据来源:路孚特,Tradingkey.com

图2.3.2:牛市期间日经225指数的表现

数据来源:路孚特,Tradingkey.com

3.债市

3.1美国

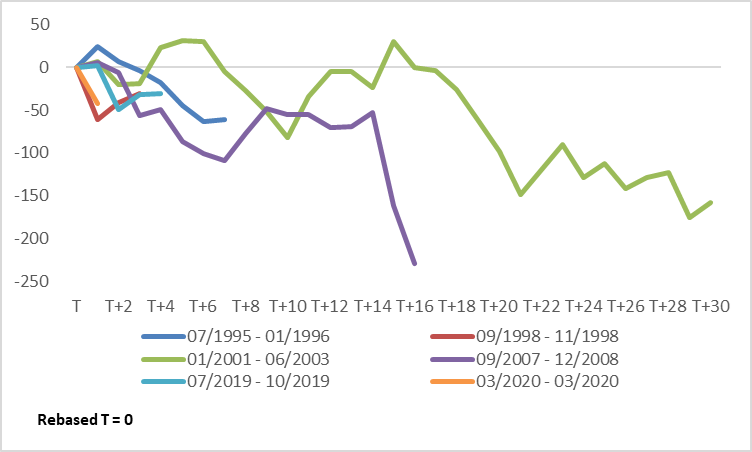

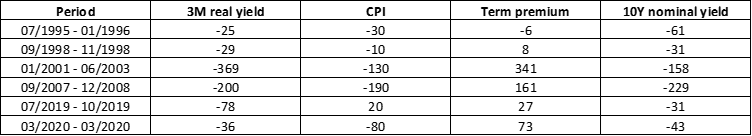

10年期美国国债收益率可拆分为3个月实际收益率、CPI和期限溢价三个部分进行分析。短期实际收益率主要受美联储货币政策影响,CPI则受货币供应量、工资增长、经济状况和外部冲击等因素影响,期限溢价反映长期美国国债的供求关系,主要受经济增长影响。自1995年以来,美国共经历了6次降息周期(不包括本轮):

- 1995年7月至1996年1月和1998年9月至11月:美国经济受到的内外冲击较小,实现了软着陆。

- 2001年1月至2003年6月和2007年9月至2008年12月:2001年互联网泡沫破裂和2007-2008年全球金融危机导致市场恐慌和经济衰退。

- 2019年7月至2019年10月:持续的通货紧缩引发对经济前景的担忧。

- 2020年3月:疫情爆发严重扰乱全球经济,加剧了供应限制。

从历史上看,在这六个周期中,有五个周期期限溢价由于经济困难而上升(1995年除外)。然而,短期实际收益率的下降(无论是单独下降还是与CPI下降相结合)都超过了期限溢价的上升,导致10年期美国国债收益率在所有六个周期中皆下降(图3.1.1和3.1.2)。

对于本轮降息周期,短期来看,受“特朗普交易”、再通胀、美元走强等因素影响,10年期美债收益率或将上升。但中期来看,本轮降息周期或将延续过去六轮降息周期走势,导致短期实际收益率下降。通胀预计将维持下行趋势,且美国经济有望实现软着陆,使得期限溢价上升空间有限。因此,10年期美债收益率短期可能上升,但我们预计中期将出现下降。

图3.1.1:降息周期中10年期美国国债收益率(基点,月度数据)

数据来源:路孚特,Tradingkey.com

图3.1.2:降息周期内中10年期美国国债收益率拆分(变化,基点)

数据来源:路孚特,Tradingkey.com

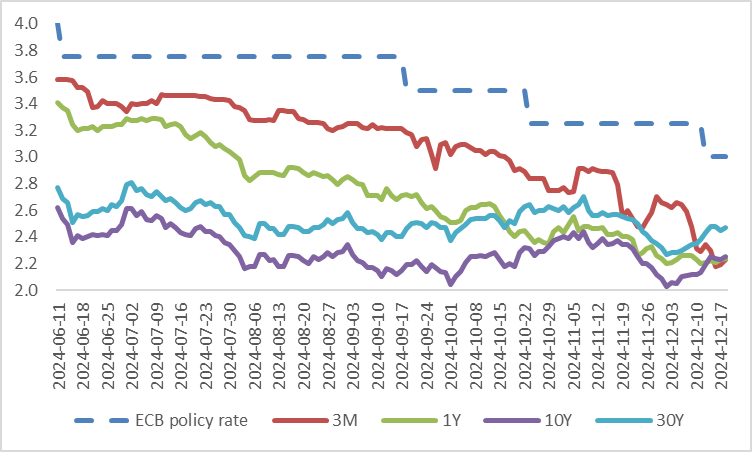

3.2欧元区

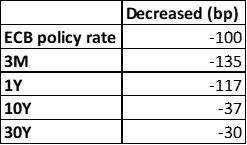

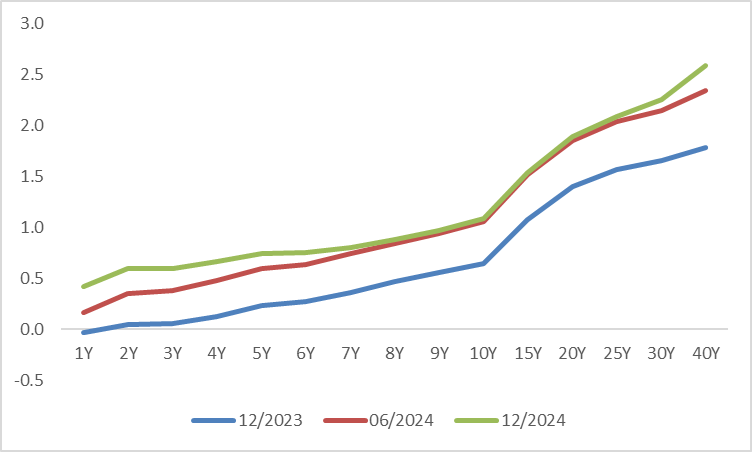

自6月12日以来,欧洲央行进入降息周期,迄今已累计降息100个基点。这导致所有期限的德国政府债券收益率下降。值得注意的是,短期(前端)收益率的下降幅度大于长期(后端)收益率的下降幅度(图3.2.1和3.2.2)。出现这种差异是因为前端收益率主要受政策利率变化的影响,而长期收益率反映了更广泛的经济基本面,而这些基本面往往对政策利率的反应更为缓慢。

展望未来,预计欧洲央行将继续大幅降息,这可能会导致整条德国收益率曲线下移。预计前端收益率的下降幅度将大于长期收益率,从而导致收益率曲线趋于陡峭化。法国和西班牙政府债券的收益率也可能随着德债收益率而下降。不过,由于法国政治不确定性加剧,法德债券利差可能会扩大。

图3.2.1:欧洲央行政策利率与德国政府债券收益率(%)

数据来源:路孚特,Tradingkey.com

图3.2.2:2024年6月11日以来欧洲央行政策利率与德国政府债券收益率(下降,基点)

数据来源:路孚特,Tradingkey.com

3.3日本

在日本经济复苏、通胀率保持在2%以上以及日本央行货币政策正常化的背景下,我们预计日本政府债券(JGB)收益率将在2025年继续上升,与今年的趋势保持一致(图3.3)。前端收益率而言,它们更直接地受到政策利率变化的影响,可能会经历更多的上涨,但预计长期利率的涨幅将有限。在2024年下半年,许多保险公司表示它们计划增加对国内债券的投资,尤其是20至30年期日本国债。强劲的需求预计将对长期收益率施加下行压力。因此,我们预计日本国债收益率曲线在未来几个季度可能会趋于平缓。

图3.3:日本国债收益率曲线(%)

数据来源:路孚特,Tradingkey.com

4.大宗商品

我们继续看好黄金,对原油保持中性立场。四个因素或将持续支撑金价:1)美联储的降息周期;2)美国政府债务水平高企;3)资金持续流入黄金ETF;4)中国人民银行(PBOC)于11月恢复黄金购买。这些动态共同为黄金投资创造了有利的环境。

预计2025年美国原油产量将较2024年略有下降。叠加OPEC决定推迟原油增产、美国经济的韧性以及中国经济的复苏,这些都使得油价大幅下跌的可能性不大。有关更详细的分析,请参阅我们于12月16日发布的报告《黄金与比特币:2025年谁是最佳投资?》和于11月12日发布的《大宗商品展望:宏观经济政策将改善大宗商品需求》。

5.汇率

就时间跨度而言,我们短期看好美元指数,中期看跌。就具体货币对而言,我们看跌欧元兑美元和美元兑日元。因此,我们建议做空欧元兑日元。有关更多详细信息,请参阅我们于12月16日发表的报告《汇率展望:做空欧元兑日元正当时》。