美国3月CPI前瞻:“对等关税”将推高通胀?不一定!

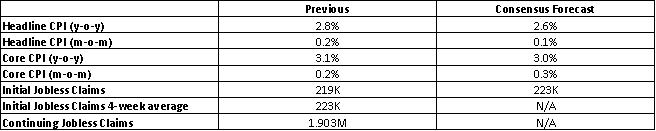

TradingKey - 2025年4月10日,美国将公布3月消费者价格指数(CPI)数据。市场普遍预测显示,整体CPI与核心CPI同比增幅将分别降至2.6%和3.0%,较前值2.8%和3.1%有所回落(图1)。我们认同这一市场预期。

图1:美国通胀预测

数据来源:路孚特,Tradingkey.com

我们认为3月核心CPI下降主要受三大因素驱动:

· 高基数效应:去年3月核心CPI基数较高,在此背景下今年同期数据可能放缓。

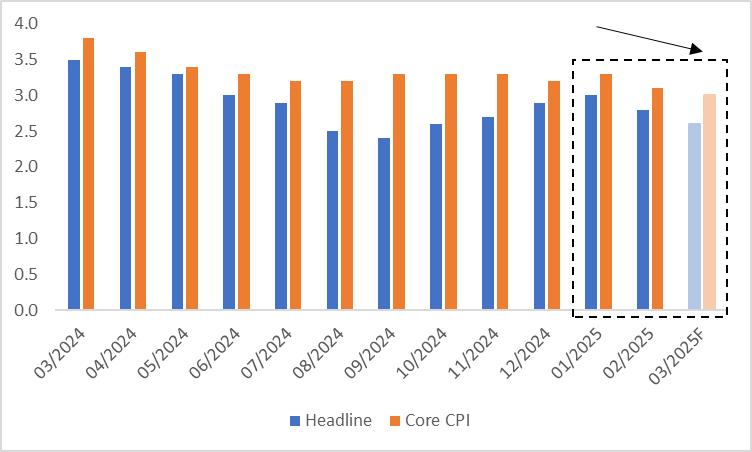

· 通胀惯性:与其他经济指标类似,通胀具有延续性。2024年底以来核心CPI持续下行,这一趋势料将延续至3月(图2)。

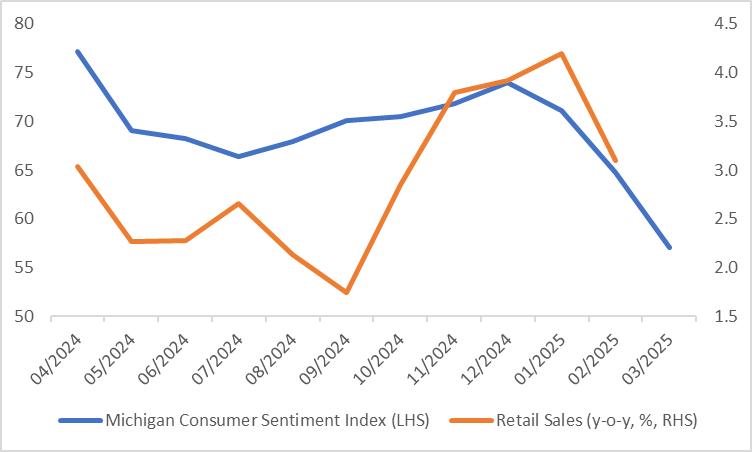

· 需求走弱:消费需求疲软正缓解通胀压力。近期密歇根消费者信心指数下滑导致零售销售增速放缓(图3)。

图2:CPI同比变动(%)

数据来源:路孚特,Tradingkey.com

图3:消费者信心与零售销售

数据来源:路孚特,Tradingkey.com

相较2月,我们预计3月核心CPI将回落0.1个百分点。而整体CPI降幅可能更大(约0.2个百分点),除上述核心CPI的三大影响因素外,还包含:

· 能源价格季节性回调:3月能源价格受季节性因素影响预计走低。

· 食品通胀持续缓和:食品价格上行压力进一步减轻。

由于整体CPI包含波动较大的能源与食品价格,其同比降幅预计将超过核心CPI。

若3月通胀数据低于市场预期,可能增强美联储降息意愿并扩大降息幅度。数据公布后,美元汇率与国债收益率可能承压下行,美股则有望获得支撑。反之若通胀超预期,金融市场则可能出现相反走势。

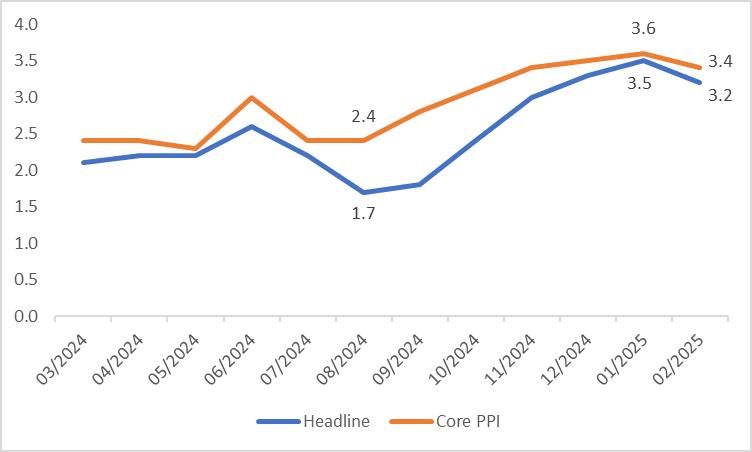

年初对加拿大、墨西哥和中国加征的关税尚未显著传导至CPI,但已推动生产者价格指数(PPI)上行。尽管2月PPI小幅回落,但整体与核心PPI的上升趋势仍未改变(图4)。未来若生产企业将成本转嫁给消费者,CPI可能在未来数月面临上行压力。

图4:PPI同比变动(%)

数据来源:路孚特,Tradingkey.com

需特别关注的是,4月2日宣布的"对等关税"及后续实施将对美国经济产生实质性影响。静态分析显示,关税大幅提升叠加贸易伙伴反制措施,可能同时导致经济增速放缓和通胀加剧,引发滞胀风险。但动态视角下,经济放缓或反过来抑制高通胀。我们认为未来几个月通胀数据可能出现波动,但向美联储2%目标回归的大趋势不会改变。

综上所述,虽然关税政策带来通胀上行风险,但其对CPI的实际影响尚不确定。就3月预计数据而言,通胀回落态势已初步显现,但后续走势仍取决于政策与经济动态的相互作用。