【深度分析】 紐西蘭:紐西蘭元上漲無望

摘要

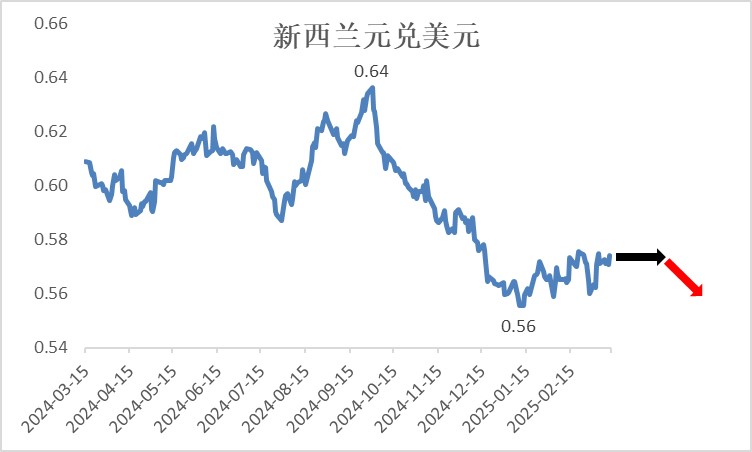

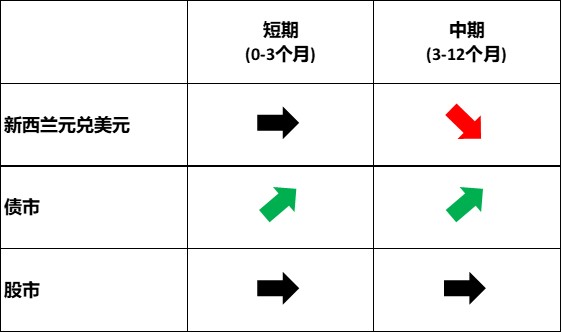

TradingKey - 在新西蘭元兌美元(NZD/USD)貨幣對的前端,由於紐西蘭央行(RBNZ)持續的降息政策、近期的鴿派言論以及川普關稅政策的影響,預計紐西蘭元(NZD)將對非美元貨幣走弱。在此貨幣對的後端,由於美國經濟放緩以及聯準會重新啟動降息,美元指數預計在短期內(0-3個月)下降。然而,從中期(3-12個月)來看,隨著美國經濟疲軟蔓延至全球且歐洲復甦乏力,美元的避險屬性可能會增強。因此,由於此貨幣對的兩端在短期內均走弱,我們預期紐西蘭元兌美元將在區間內波動,缺乏明確趨勢。中期來看,美元指數的上升可能會推動該匯率走低。

資料來源:路孚特,Tradingkey.com

資料來源:Tradingkey.com

* 投資人可以透過被動基金(如ETF)、主動式基金、金融衍生性商品(如期貨、選擇權和掉期)、差價合約和點差交易直接或間接投資於外匯市場、債券市場和股票市場。

1. 宏觀經濟

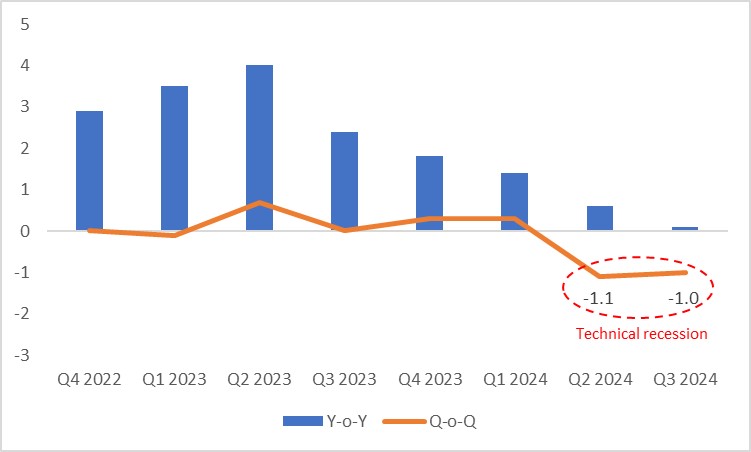

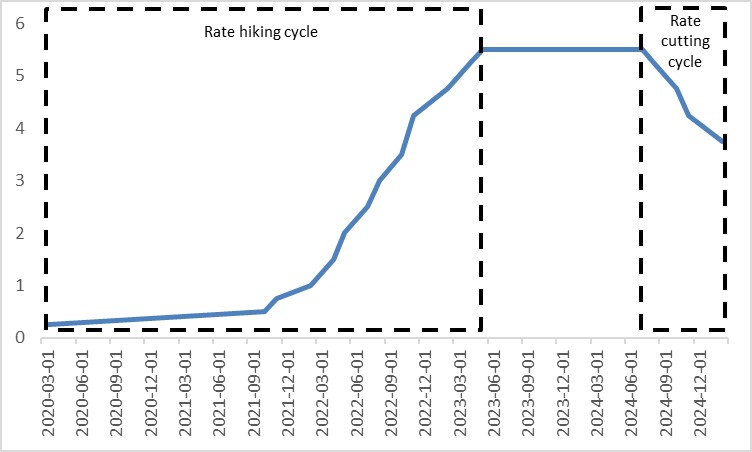

近年來,紐西蘭央行的表現堪稱教科書級別。疫情引發了高通膨,促使該央行從2021年底至2023年中期大幅升息。儘管通膨得到控制,但經濟在2024年陷入衰退(圖1.1)。在此背景下,紐西蘭央行於2024年8月啟動了降息週期(圖1.2)。

圖1.1:紐西蘭實質GDP成長率(%)

資料來源:路孚特,Tradingkey.com

圖1.2:紐西蘭央行政策利率(%)

資料來源:路孚特,Tradingkey.com

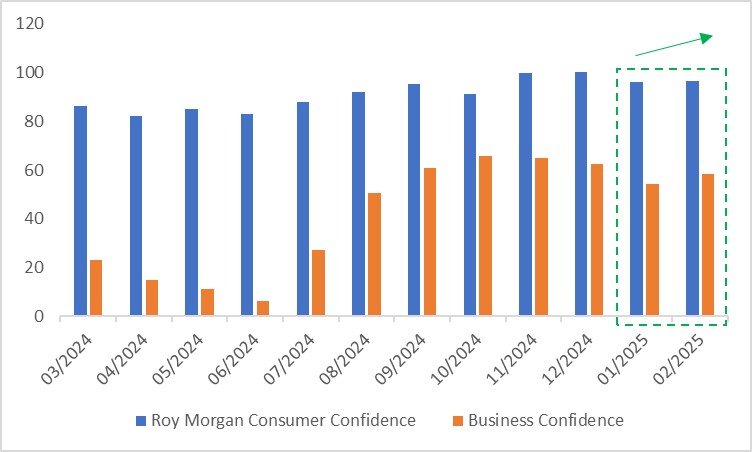

在這項寬鬆貨幣政策下,經濟復甦的跡象開始顯現。高頻數據顯示,2月份的Roy Morgan消費者信心指數上升至96.6,略高於1月的96。紐西蘭的商業信心指數在2月飆升至58.4,遠高於1月的54.4(圖1.3)。

圖1.3:紐西蘭消費者與商業信心指數

資料來源:路孚特,Tradingkey.com

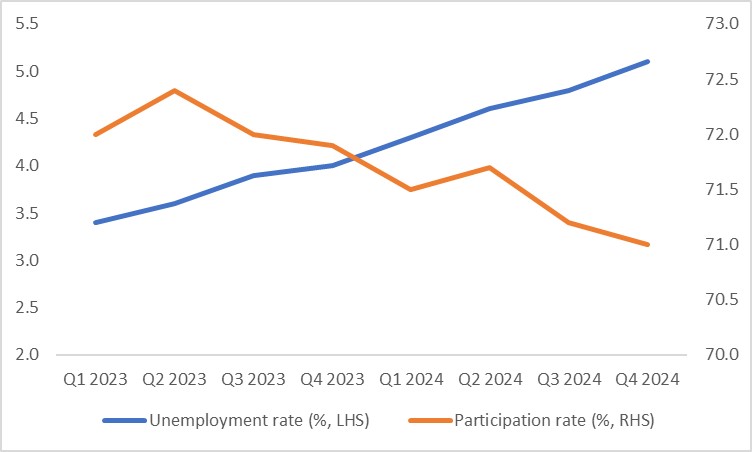

然而,勞動力市場仍然疲軟,顯示經濟下行風險持續存在。 2月發布的2024年第四季數據顯示,失業率為5.1%,較週期低點上升了1.9個百分點,僅比疫情期間的高峰僅低0.1個百分點。這導致勞動參與率連續幾季下降(圖1.4)。

圖1.4:紐西蘭勞動市場

資料來源:路孚特,Tradingkey.com

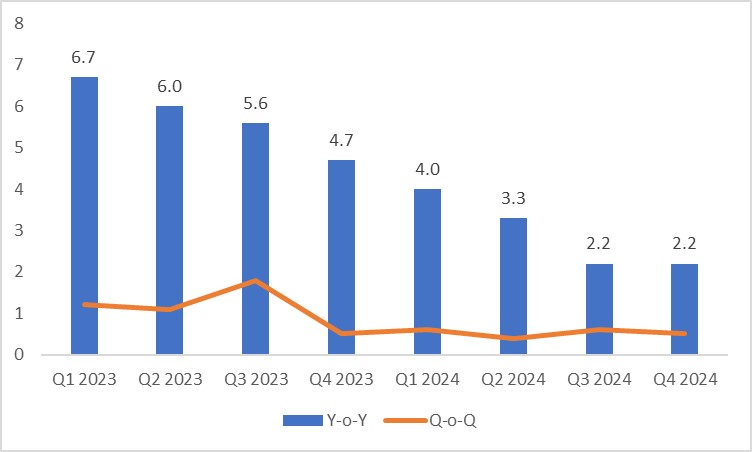

在通膨方面,隨著2024年經濟衰退和勞動市場疲軟,紐西蘭的CPI逐漸下降,自2024年第三季以來已回落至紐西蘭央行的1%-3%目標區間內(圖1.5)。隨著通膨緩解和經濟風險持續存在,該央行於2025年2月19日降息50個基點,將政策利率下調至3.75%,這是自2024年8月以來累計降息175個基點。展望未來,儘管復甦跡象可能會減緩降息步伐,但進一步的寬鬆政策仍在進行中。

圖1.5:紐西蘭CPI(%)

資料來源:路孚特,Tradingkey.com

2. 匯市(紐西蘭元兌美元)

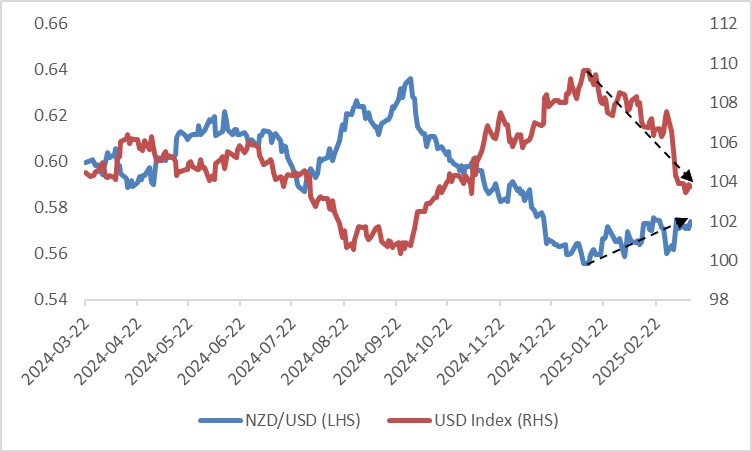

與關稅相關的消息引發的避險情緒高漲,導緻紐西蘭元在2月底下跌。然而,自3月初以來,隨著美國經濟疲軟的早期跡象對美元指數構成壓力,紐西蘭元兌美元走強。

展望未來,紐西蘭元面臨多重阻力:

· 紐西蘭央行政策:紐西蘭央行已表示將繼續實施寬鬆政策。持續的降息將擴大與聯準會的政策利差,對紐元構成下行壓力。

· 鴿派言論:紐西蘭央行將紐西蘭元的下跌描述為“受歡迎的推動力”,這表明該央行可以容忍貨幣走弱以支持出口並遏制貿易逆差。

· 貿易戰影響:川普的關稅政策和美國主導的貿易戰對紐西蘭構成挑戰,因為該國依賴出口且有經常帳赤字。即使沒有直接關稅,區域經濟連結和間接外溢效應也將對紐西蘭元產生重大壓力。

在美元方面,美國經濟放緩和聯準會降息可能會使美元指數在短期內(0-3個月)保持疲軟。然而,從中期(3-12個月)來看,美國經濟疲軟的全球蔓延以及歐洲的弱復甦可能會增強美元的避險地位。 (請參閱我們於2025年3月17日發布的報告《【深度分析】川普政策:市場多慮了,仍然看多股市》)。

由於紐西蘭元和美元在短期內均走弱,紐西蘭元兌美元預計將在區間內波動,缺乏明確趨勢。中期來看,美元指數的走強可能會推動該匯率走低(圖2)。

圖2:紐西蘭元兌美元匯率和美元指數

資料來源:路孚特,Tradingkey.com

3. 債市

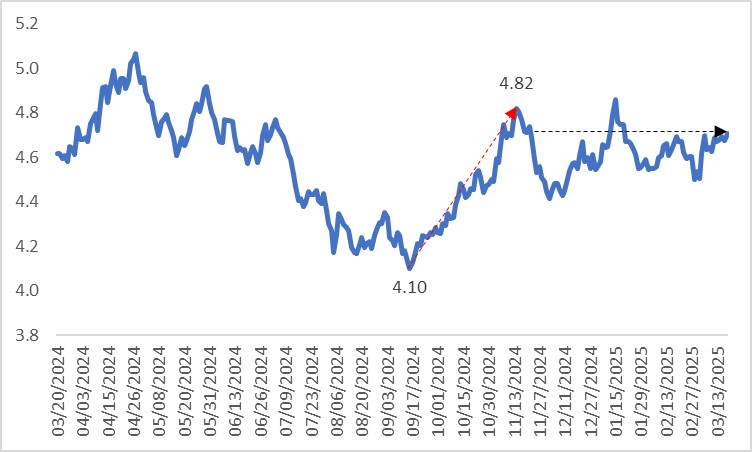

紐西蘭公債殖利率從2024年9月開始穩定上升,11月達到4.82%的峰值,隨後在區間內穩定波動。這是由內外因素共同驅動的結果。在國內,通膨自9月以來有所緩解,但仍高於預期,推動殖利率上升。然而,自2024年底以來,紐西蘭央行的果斷降息和通膨回落至目標區間內,限制了殖利率的進一步上升(圖3.1)。

圖3.1:紐西蘭10年期公債殖利率(%)

資料來源:路孚特,Tradingkey.com

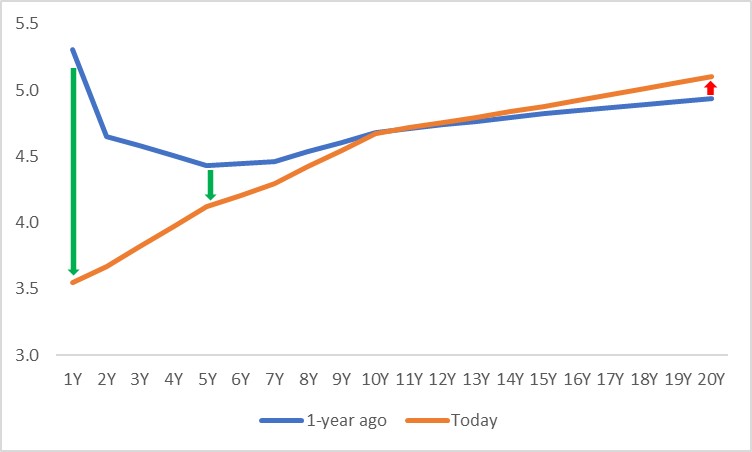

展望未來,紐西蘭央行持續的寬鬆政策預計將壓低殖利率曲線,進一步對紐西蘭元對非美元貨幣構成壓力。短期收益率對政策利率更為敏感,可能會比長期收益率下降得更快(圖3.2)。

圖3.2:紐西蘭政府公債殖利率曲線(%)

資料來源:路孚特,Tradingkey.com

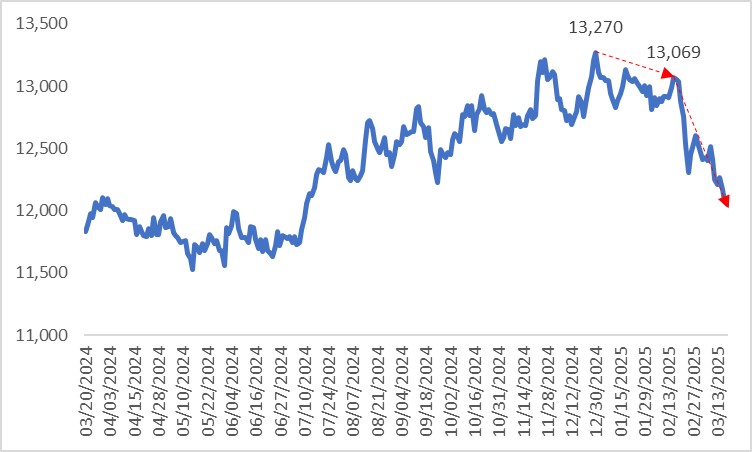

4. 股市

紐西蘭股市在2024年12月底達到峰值,隨後開始走低,2025年2月中旬大幅下跌(圖4)。這反映了經濟前景黯淡和勞動市場疲軟。展望未來,隨著經濟顯示出初步復甦跡象且紐西蘭央行繼續實施寬鬆政策,預計股市停止當前的下跌趨勢,並將趨於穩定。

圖4:NZX 50指數

資料來源:路孚特,Tradingkey.com