美股V型反轉,竟然是由它導致,芝加哥PMI和ISM製造業PMI有何異同?

美股出現V型反轉,恐慌情緒已經消散?

TradingKey - 昨日(3月31日),出於對關稅政策的擔憂,盤前恐慌情緒繼續在美股市場彌漫,三大指數集體低開,納斯達克指數一度超跌2.7%。隨後,做多資金進場抄底,恐慌情緒逐步消散,三大指數集體修復,道鐘斯指數率先轉漲。

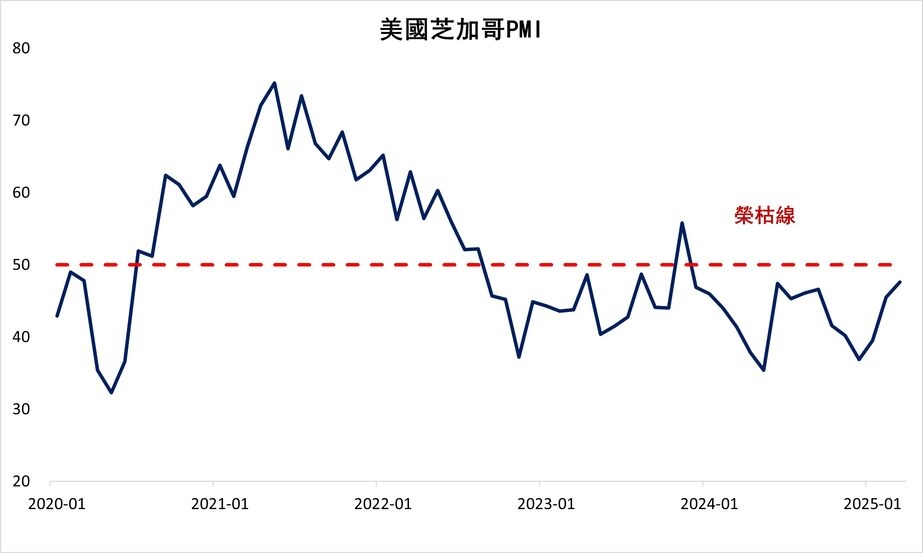

而造成美股指數日內V型反轉的原因之一反而是大家經常忽略掉的一個指標:芝加哥PMI指數。3月芝加哥PMI指數錄得47.6,前值45.5,預期45.4。儘管仍未回到榮枯線以上,但是大幅超越市場預期。作為反映製造業晴雨錶的領先性指標,芝加哥PMI的大幅反彈緩和了市場對於當前美國經濟可能加速進入衰退的擔憂。因此,我們也看到了,作為與美國傳統工業、能源業和製造業最為相關的道鐘斯指數表現強於其他兩個指標。

資料來源:路透社、TradingKey編撰 截至日期:2025年4月1日

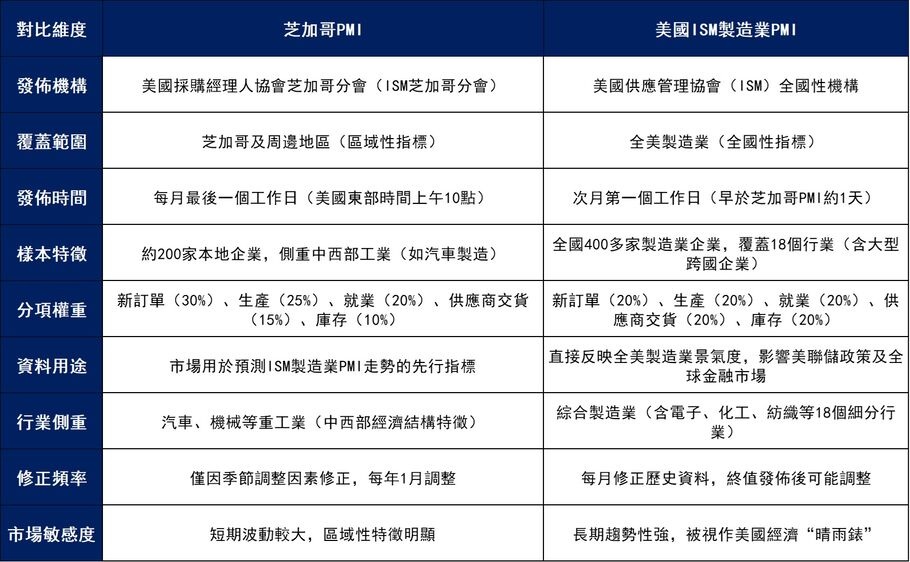

芝加哥PMI與美國ISM(供應管理協會製造業指數)製造業PMI異同

正如圖表所列,區別於芝加哥PMI,美國ISM製造業PMI資料受到更加廣泛的關注度。相較於芝加哥PMI更加專注於芝加哥和周邊地區,後者調研了美國超過400家製造業企業、18個相關行業,覆蓋面更加廣泛。從細分構成來看,同樣由5大重要指標構成,分別是新訂單、生產、就業、供應商交貨以及庫存。

資料來源:路透社、TradingKey編撰 截至日期:2025年4月1日

製造業PMI指數是否真的有效指導交易美股?

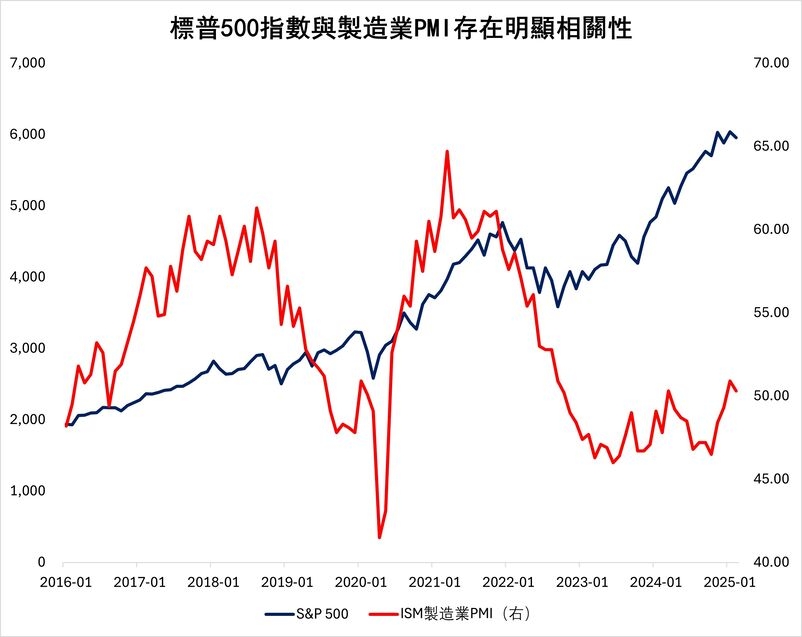

ISM製造業PMI指標經常被稱作美國經濟的“晴雨錶”,那麼既然作為一個領先性的經濟指標,它是否對美股具備真正的有效性和前瞻性?

我們選取了2016年1月至2025年2月之間的製造業PMI資料和同期標普500指數的表現,構建了一個相對簡單的時間滯後序列的回歸測試,即SPX(t) = β₀ + β₁×PMI(t-k) + ε(t)。通過比對發現,在以上樣本的時間維度內,PMI與美股標普500指數存在高度相關關係,且滯後1期的PMI指數對美股標普500指數存在相對顯著的預測能力。

資料來源:路透社、TradingKey編撰 截至日期:2025年4月1日

事實上,對於這種資料上的強相關性存在其本身的內在邏輯解釋。製造業PMI反映了企業訂單、生產、就業和庫存的變化。當製造業PMI較高時,通常意味著企業訂單充足,生產活動活躍,未來盈利預期較好,這會推動股市上漲;反之,當製造業PMI較低時,通常意味著企業訂單不足,生產活動放緩,未來盈利預期較差,這會抑制股市上漲。細分指標中,新訂單和就業指標對後續股市的影響更為顯著。因此,投資者關注每月ISM製造業PMI的發佈對後續市場交易具備一定價值,但需要注意的是,影響美股短期走勢的因素複雜繁瑣,僅憑相對低頻的月度PMI指標並不能作為單一參考因素。

今晚的 ISM PMI 會跟隨芝加哥的腳步嗎?

說回當下,作為更加直接反映美國全體製造業景氣度的ISM製造業PMI將於今天晚些時候發佈,在芝加哥 PMI 意外回升(47.6 vs 預期 45.4)之後,最大的問題是:ISM 會效仿嗎?

更重要的是——如果它確實超預期回升,我們能否期待美股的反彈今晚繼續?或者這將是另一個“買入預期,賣出事實”的典型案例?下注吧,夥計們!