【深度分析】Affirm:与沃尔玛合作关系的结束会影响其基本面吗?

来源:TradingView

关键要点

- 沃尔玛合作影响:沃尔玛在2025年3月转向Klarna,结束了与Affirm的独家BNPL(先买后付)交易服务合作。虽然这仅占Affirm运营收入的2%,但短期内可能会使其声誉受损,总交易额(GMV)减少约5%,不过由于收入来源多样化,其基本面仍保持稳定。

- 收入多元化:Affirm2024年的利息收入(12.04亿美元,增长76%)、商家费用(6.75亿美元,增长33%)、贷款销售(1.97亿美元)、虚拟卡(1.51亿美元)和服务费(9548万美元)显示出即便失去沃尔玛,其业务仍具韧性。

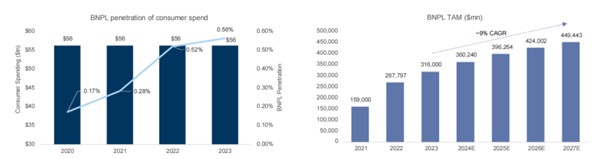

- 行业地位:Affirm在全球BNPL市场占有7%的份额(美国可能高达33%),落后于Klarna(29%)。BNPL市场正在增长(年复合增长率9%,到2027年达4494亿美元),但仍占全球消费支出的不到1%。

- 竞争优势:技术优势(人工智能驱动的风险控制,违约率2.4%)和与亚马逊、Shopify等伙伴关系增强了Affirm的地位,尽管竞争加剧。

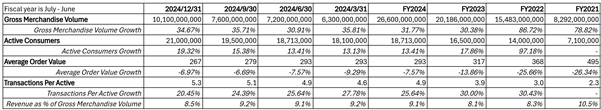

- 增长隐忧:2024年GMV增长放缓至30%,用户增长低于20%,平均订单价值(AOV)下降,表明市场饱和和竞争加剧。宏观不确定性增加了风险。

- 财务展望:27%的利润率、226亿美元的流动性以及预计2025年第四季度实现盈利表明Affirm基础稳固,但沃尔玛退出和竞争作用下,预计其目标股价为43美元/股。

1.公司概况

Affirm是一家开创性的“先买后付”(BNPL)金融科技领导者,赋能消费者在亚马逊、Shopify和Target等知名零售平台上享受灵活的分期付款。通过与百思买、阿迪达斯等标志性品牌以及Stripe和Adyen等支付巨头的合作,Affirm为超过2100万用户和33.5万商家提供透明的支付解决方案,巩固了其在BNPL行业的前沿地位。

2.行业定位

“先买后付”(BNPL)行业因电子商务扩展、数字钱包普及以及千禧一代和Z世代对灵活支付的需求而迅速增长。根据Worldpay的数据,BNPL市场预计从2021年至2027年的年复合增长率约为9%,到2027年总市场规模预计达到4494亿美元。BNPL在全球消费支出的渗透率从2020年的0.17%上升至2023年的0.56%,但仍占全球消费支出的不到1%,尽管增长潜力显著,仍是支付市场的一个小众领域。

来源:Affirm,Goldman Sachs,Worldpay

3.Affirm在BNPL行业的竞争分析

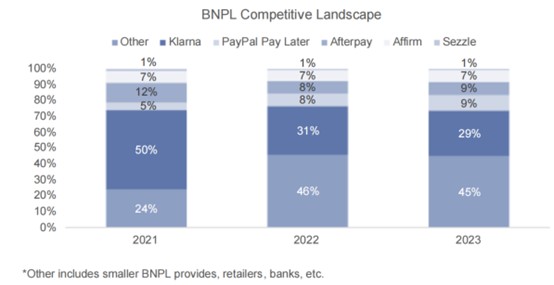

“先买后付”(BNPL)模式允许消费者通过电子商务或POS系统分期付款,几乎无利息或低利息。Affirm与传统金融机构及Klarna、Afterpay、PayPal等金融科技公司以及Visa和Mastercard竞争。2025年第二季度,Affirm的GMV达到101亿美元(同比增长35%),活跃用户2100万(同比增长19%),全球市场份额为7%,在美国可能高达33%。

Klarna

Klarna在全球BNPL市场的份额从2021年的50%下降至2023年的29%,但凭借最新季度286亿美元的GMV和3600万活跃用户仍保持领先地位。其在欧洲和美国的强劲扩展是其优势所在,2025年3月取代Affirm成为沃尔玛的独家BNPL提供商,通过OnePay提供3至36个月的贷款。这一合作增强了Klarna在美国的地位并提升了其IPO前景。

Afterpay

Afterpay在2021年被Block收购后,2023年占全球BNPLGMV的9%,较2022年的8%有所上升。但自收购以来,Afterpay面临整合挑战,其盈利能力仍不确定,短期内对市场格局的影响有限。

PayPal

PayPal的“Payin4”在2023年占据全球BNPL市场9%的份额,利用其庞大的用户基础和支付网络。虽然提供6周内4次分期付款和6个月免息选项,但因BNPL非其核心业务,其专注度落后于Affirm和Klarna。来自专业BNPL提供商的竞争可能限制其增长。

其他竞争对手

2023年,包括Zip在内的小型BNPL提供商、零售商及Visa和Mastercard等传统金融机构在内的“其他”类别占全球BNPL市场的45%。Zip在澳大利亚和美国运营,因进入美国市场较晚而落后于Affirm和Klarna。Visa和Mastercard推出了“Visa分期付款”和“Mastercard分期付款”,利用其成熟网络与纯BNPL公司竞争。市场的sui碎片化为新进入者提供了机会,但也加剧了竞争。

来源:Goldman Sachs

4.Affirm如何赚钱

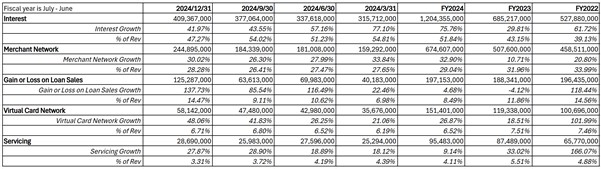

Affirm的收入来源显著多元化,反映了其在金融科技领域强大的业务扩展能力。具体来说,Affirm的收入来自几个关键领域:利息收入、商家费用、贷款销售、虚拟卡服务和贷款服务费。

来源:Affirm,TradingKey

利息收入

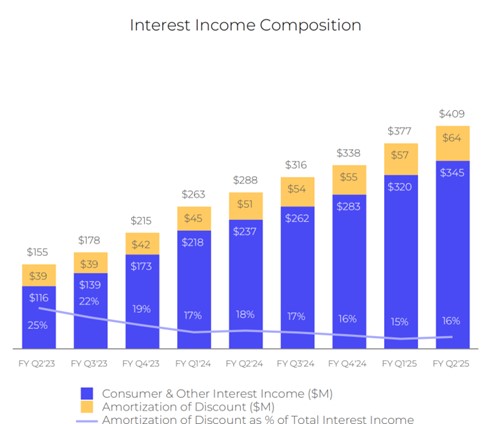

Affirm的主要收入来源是通过其“先买后付”(BNPL)服务提供的消费者分期贷款利息收入,根据贷款期限和金额收取利息。

2024财年,该部分收入为12.04亿美元,较2023年的6.85亿美元增长76%,显示出强劲增长。然而,季度数据显示增长放缓,利息收入占总收入的比例从第一季度的54.81%下降至第四季度的47.27%,增长率从77.1%降至42%,可能是由于利率下降所致。具体来说,Affirm的利息收入包括两个主要组成部分:

- 消费者及其他利息收入:直接来自消费者分期贷款的利息。

- 贷款折扣摊销收入:与贷款相关的会计收入。

利息收入增长放缓部分原因是贷款折扣摊销收入增长疲软。分析表明,Affirm可能战略性地增加了计息贷款的比例,减少了对贷款折扣摊销收入的依赖。这一调整可能与适应宏观经济变化和优化收入结构有关。

来源:Affirm

商家费用

Affirm的第二大收入来源是向商家收取的费用。商家支付交易费用的百分比(商家折扣率,MDR)以使用Affirm的BNPL服务,从而吸引更多消费者并提高销售转化率。

2024财年,商家网络部分收入为6.75亿美元,较2023财年的5.08亿美元增长33%。这一增长得益于:

- 活跃商家数量增长21%。

- 高价值商家数量增长25%,其占比从39%上升至40.36%。

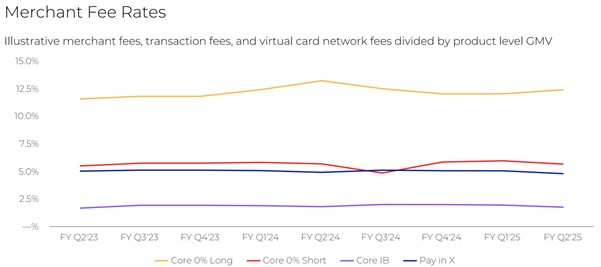

这一趋势凸显了Affirm与亚马逊和Shopify等电子商务巨头的合作取得了显著成功。商家网络部分的收入占比在26.41%至28.28%之间保持稳定,增长波动较小,表明其可靠性。这种稳定性源于Affirm持续调整其商家费用策略。例如:

- 长期零息贷款(Core0%Long)的MDR最高,约为12.5%-13%,因风险较高。

- 计息贷款(CoreIB)的MDR最低,约为2.5%-2%,因其更依赖消费者利息收入。

这些动态调整显示了Affirm在平衡风险和商家吸引力方面的努力。通过优化MDR结构,Affirm增强了市场竞争力。

来源:Affirm

来源:Affirm

贷款出售和服务费

Affirm通过将贷款部分出售给第三方投资者赚取收入,从售价与账面价值的差额中获利,并在出售后对管理的贷款收取服务费。这一模式不仅将贷款风险转移给投资者,释放资本用于新贷款,还提供了稳定的现金流来源。

2024财年,贷款销售收入增长4.68%,从2023年的1.88亿美元增至1.97亿美元,扭转了之前的下降趋势。季度结果差异较大,第四季度达到1.25亿美元(同比增长137.73%),占总收入的14.47%,而第一季度仅为6.98%。这一强劲增长得益于:

- 2024年活跃的资本市场,创造了有利的贷款销售环境。

- 新市场扩展,如英国。

- 零息分期贷款用户显著增加,扩大了业务规模。

服务部分在2024财年产生9548万美元收入,较2023年增长9.14%。尽管该部分的收入增长稳定,但其占总收入的比例在3.31%至4.39%之间,总体贡献相对有限。

虚拟卡服务

Affirm通过其虚拟卡产品赚取交易处理和网络费用。虚拟卡网络部分在2024财年产生1.51亿美元收入,较2023年的1.19亿美元增长27%。其占总收入的比例在6.19%至6.80%之间保持稳定,第四季度增长率升至48.06%。

5.Affirm的竞争优势

技术革新,体验升级,风控无忧

Affirm优先考虑透明度,预先显示总成本和分期付款金额,无隐藏费用或高利息。

它使用人工智能和数据分析快速评估信用可信度,绕过传统信用评分,加快审批速度并帮助信用记录有限的用户。

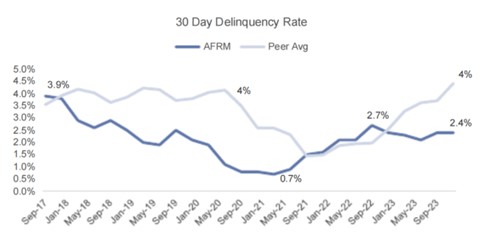

通过数据分析和机器学习分析购买行为和财务数据,Affirm为短期贷款(3-12个月)定制信用风险评估,与长期抵押贷款(15-30年)相比降低违约风险,并能根据市场变化及时调整信用政策。其30天违约率从2017年的3.9%降至2023年的2.4%,低于行业平均水平,展示了其技术驱动的违约管理能力。

来源:Goldman Sachs

强大的分销网络和多元化资产池

Affirm通过与亚马逊、Peloton和Shopify等主要零售商和电子商务平台的战略合作,显著优化了市场地位和消费者覆盖范围,融入高流量电子商务平台以提高用户的采用率。

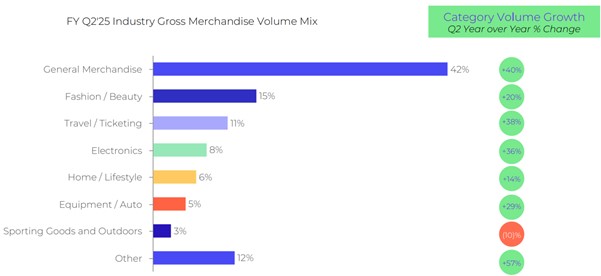

此外,Affirm的贷款组合在电子产品、家具和服装等行业中分布多样,减少了对单一市场的依赖,增强了应对波动时的韧性。

来源:Affirm

6.期待与隐忧

令人期待的亮点

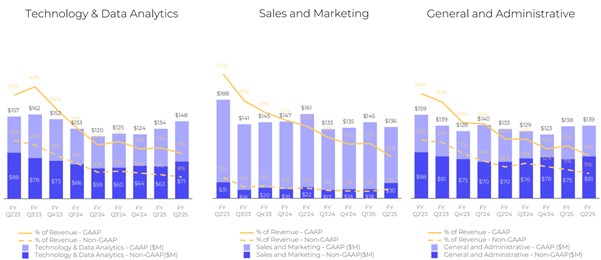

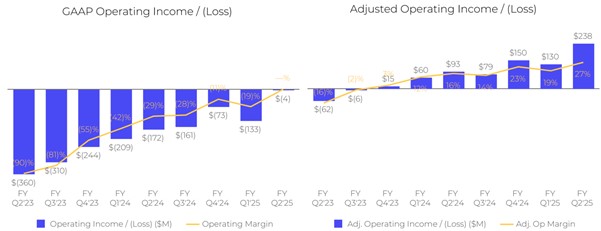

盈利在即:Affirm的运营费用与收入比率持续下降,反映出有效的成本控制。调整后的运营收入从亏损转为盈利,利润率升至27%,显示出强大的盈利能力和可持续增长潜力。预计2025年第四季度实现GAAP运营收入盈利,未来表现值得期待。

来源:Affirm

来源:Affirm

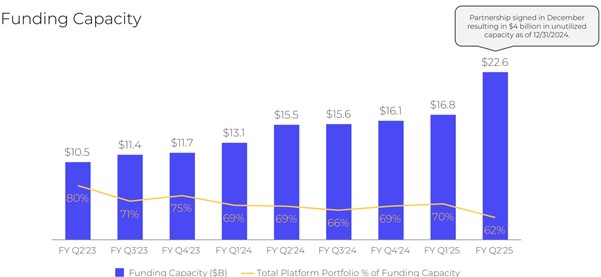

充足的流动性:Affirm拥有强大的财务韧性,可用流动性达到226亿美元,有效应对经济不确定性。值得注意的是,其资本利用率从80%降至62%,表明融资规模扩大但贷款发放比例降低,可能为未来扩张储备资金。

来源:Affirm

杠杆助力增长:Affirm的借款总额与资本总数比例在BNPL行业中独具特色,截至2024年6月30日为4.65,远低于Klarna的11(1100%),但高于Afterpay的0.96(96%)和PayPal的0.77(77%),反映其通过适度杠杆追求增长的策略,在竞争中平衡了扩张与风险。

不容忽视的隐忧

关键指标放缓:2024财年,GMV增长放缓至约30%,活跃用户增长低于20%,每活跃用户交易增长停滞,平均订单价值(AOV)持续下降。这些趋势可能源于市场饱和、消费者购买力下降和竞争加剧,难以维持高用户和交易增长。AOV下降反映了向较小额交易的转变。

来源:Affirm,TradingKey

竞争加剧:2025年3月,沃尔玛结束了与Affirm的独家合作关系,转而与Klarna合作。虽然沃尔玛仅占Affirm运营收入的2%,但其零售巨头的地位使其合作伙伴关系对Affirm的声誉和品牌吸引力至关重要。失去这一伙伴可能削弱Affirm在BNPL市场的竞争力,进一步影响业务扩展和GMV增长,预计短期GMV下降约5%。

宏观不确定性:影响Affirm的宏观不确定性包括疲软的信贷市场、经济衰退、监管变化和利率波动,可能削弱收入、压缩利差并增加成本压力。Affirm必须灵活调整策略以维持竞争力和财务稳定性。

7.目标价分析

尽管面临挑战,Affirm凭借27%的调整后运营利润率、与Shopify等关键伙伴关系以及国际扩张展示了增长潜力。然而,沃尔玛合作终止和2025年的宏观不确定性带来了短期障碍,叠加BNPL竞争进一步白热化。综合评估建议其目标价格为43美元/股。

估值方法

- 收入预测:管理层预计2025财年收入在31.3亿至31.9亿美元之间。调整沃尔玛合作结束后的中位数收入估计为30.02亿美元。

- 企业价值(EV)计算:使用基于行业平均值和增长前景的前瞻性EV/销售倍数7,企业价值为210.1亿美元。

- 股权价值:预计2025财年净债务为62.56亿美元,股权价值为210.1亿-62.56亿=147.54亿美元。

- 股价计算:根据管理层数据,2025财年加权平均稀释股数为3.42亿股,得出目标价格约为43美元/股。