【深度分析】 星座能源(CEG): Deepseek技术浪潮与核能交汇:为何CEG在AI时代仍被低估?

Source: TradingView

要点

- 人工智能数据中心、电气化和工业增长推动的电力需求激增,加剧了美国电力市场的紧张局面。

- DeepSeek的效率提升可能会降低单位电力消耗,但杰文斯悖论支持电力需求将维持长期需求的韧性。

- CEG对Calpine的收购打造了美国最大的清洁能源投资组合。

- CEG的合理每股价值约为250美元,意味着2025年其股价有约25%的潜在增长空间。

公司概述

TradingKey - 星座能源(Constellation Energy, CEG)2022年,CEG从Exelon分拆后独立上市,目前为标普500成分股。公司成立于1999年,总部位于美国马里兰州巴尔的摩,其核心资产涵盖核能、风能、太阳能及能源服务是美国最大的无碳能源生产商之一。公司拥有约22GW的核发电能力和约11GW的非核基荷、间歇性及峰值发电能力,其中核电业务占其总发电量的80%。

CEG 在技术路线上与其他 SMR 公司存在显著不同。CEG 可能更侧重于与 AI 数据中心和新能源业务紧密结合的技术开发,比如其技术可能更适配 AI 数据中心对稳定、高效电力的特殊需求,能精准调控电力供应以满足数据中心的用电高峰低谷。相比之下,其他 SMR 公司(如NuScale Power、TerraPower)的技术路线可能更偏向传统能源应用领域,或者在与 AI 数据中心和新能源业务融合方面的技术探索相对滞后。这使得 CEG 在满足 AI 数据中心和新能源业务需求上具有独特优势,能更好地抓住这些新兴领域带来的发展机遇。

收入来源

1. 核电业务(Nuclear Energy)

公司拥有 14 个核电厂,共 23 台反应堆 ,总装机容量大。核能发电具备稳定性和低碳排放的特点,为公司提供了持续且可靠的电力输出,在公司的能源供应结构中占据主导地位。

公司与联邦政府签订为期十年的8.4亿美元供电协议。2024 年 9 月,CEG 与微软签署史上最大的购电协议,微软将在未来 20 年购买三哩岛核电站生产的所有电力,支持AI数据中心需求。

2. 可再生能源(Renewables)

公司积极布局风能和太阳能发电项目。在 2024 年,风能和太阳能发电的总发电量占公司总发电量的 10%。在2025年,CEG准备以266亿美元(含债务)收购天然气发电商Calpine,新增27GW天然气及地热资产,增强调峰能力。

3. 能源服务(Energy Solutions)

CEG 面向商业、工业和居民用户销售电力和天然气,并提供相关的能源服务,如提供LED照明、HVAC升级等节能改造项目,提供电力采购、电网稳定性解决方案,深度绑定数据中心与工业用户需求等。

财报日期 | 2024-09-30 | 2024-06-30 | ||||

数据 | Indicator Value(mn) | Percentage | YoY % | Indicator Value(mn) | Percentage | YoY % |

电力销售 | 5,351.00 | 81.69 | 3.08 | 4,527.00 | 82.68 | 2.01 |

天然气 | 533.00 | 8.14 | -11.90 | 580.00 | 10.59 | -11.59 |

Source: TradingKey, SEC Filings

从净资产价值暴露的角度来看,CEG的资产价值主要集中在电力发电领域,占总资产的60%。这表明电力业务在CEG的资产组合中占据核心地位。其他重要资产包括天然气基础设施(20%)、可再生能源设施(15%)和其他服务(5%)。

2024-09-30 | 2024-06-30 | |||||

数据 | Indicator Value(mn) | Percentage | YoY % | Indicator Value(mn) | Percentage | YoY % |

纽约 | 507.00 | 7.74 | -0.98 | 514.00 | 9.39 | 9.13 |

中西部 | 1,275.00 | 19.47 | 14.14 | 1,168.00 | 21.33 | -12.18 |

国际业务 | 683.00 | 10.43 | -8.08 | 756.00 | 13.81 | -5.14 |

德州(ERCOT) | 523.00 | 7.98 | -6.44 | 357.00 | 6.52 | 8.84 |

Source: TradingKey, SEC Filings

电力行业展望: 需求增长与技术变局

1) 美国电力市场将持续面临紧张

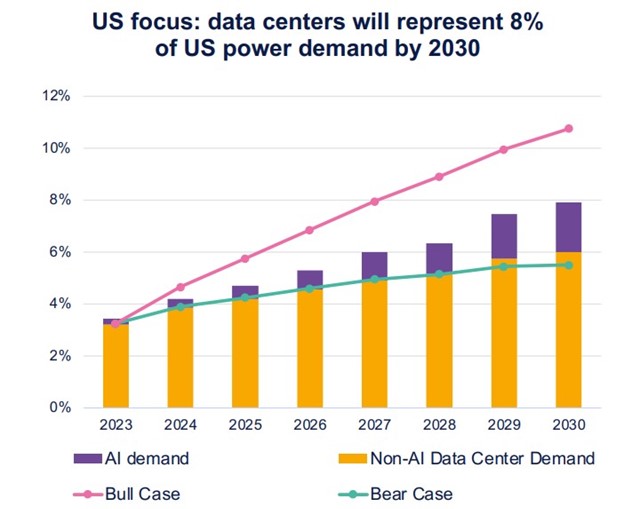

随着数据中心需求的不断增加,负荷预测持续上调,而备用电裕度一直承受着压力。实际上,在星座能源公司(CEG)运营的所有市场中,我们均发现,数据中心的负荷并非间歇性的,相反,它们是全天 24 小时、每周 7 天不间断用电的用户。

来源: CPRAM, IEA

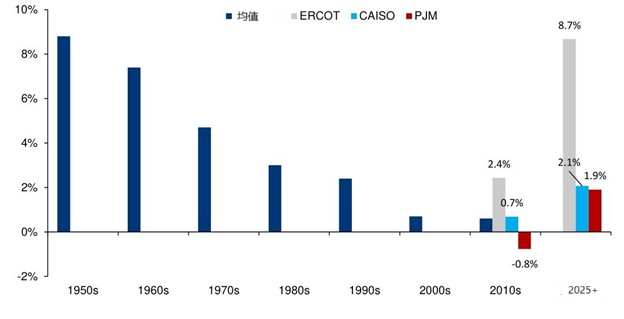

美国发电侧约 60% 的电力通过批发电力市场进行交易,七大区域输电组织(RTO)和独立系统运营商(ISO)运营着包括加州独立系统运营商(CAISO)、得克萨斯州电力可靠性委员会(ERCOT)、纽约独立系统运营商(NYISO)、宾夕法尼亚 - 新泽西 - 马里兰互联电网(PJM)在内的七个电力市场。过去三年,ERCOT 电力区域内的装机可控裕度(即可控的发电装机容量超出预期电力需求的部分,是缓冲量的概念)持续下降至1.02,远低于美国 1.1 的平均水平以及加州 CAISO 地区的 1.16。在过去几年里,美国电力市场持续紧张,主因化石燃料电厂加速退役且可再生能源装机不足,以及数据中心和加密货币挖矿等高耗能产业导致的电力需求激增。展望未来,由于供给端外部互联不足,电力供需紧张的局面或许会进一步加剧。

图: ERCOT、CAISO、PJM 中长期负荷增长预期上调

来源: EIA

从长期需求看,PJM预测到 2035 年,与 2023 年相比,夏季用电高峰时的电力需求将以每年 1.5% 的速度增长,这几乎是去年预测增速(0.7%)的两倍。我们还注意到,年净需求的复合年增长率已从之前的 1.5% 提升至 3.6% 。

图:数据中心业务是夏季高峰需求增长的主要推动因素

2) Deepseek带来能效冲击,资本支出速度或放缓

DeepSeek最新模型R1的训练能耗较美国同类产品降低约60%,若该技术路径普及,数据中心单位算力功耗或从当前4-6kW/机柜降至2-3kW,显著改变EIA预测的AI相关电力需求占比(原预计2030年占全美用电量的15%)。

尽管科技公司与电力供应商已锁定长期购电协议(PPA),但技术迭代的速度远超预期,导致2030年后新建基荷电源(如核电、天然气)的回报率面临重估压力。同时,市场分化加剧:可再生能源运营商和电网灵活性技术提供商仍将受益于AI驱动的动态负载需求,而传统基荷电厂的估值则需考虑技术路线变更带来的风险。

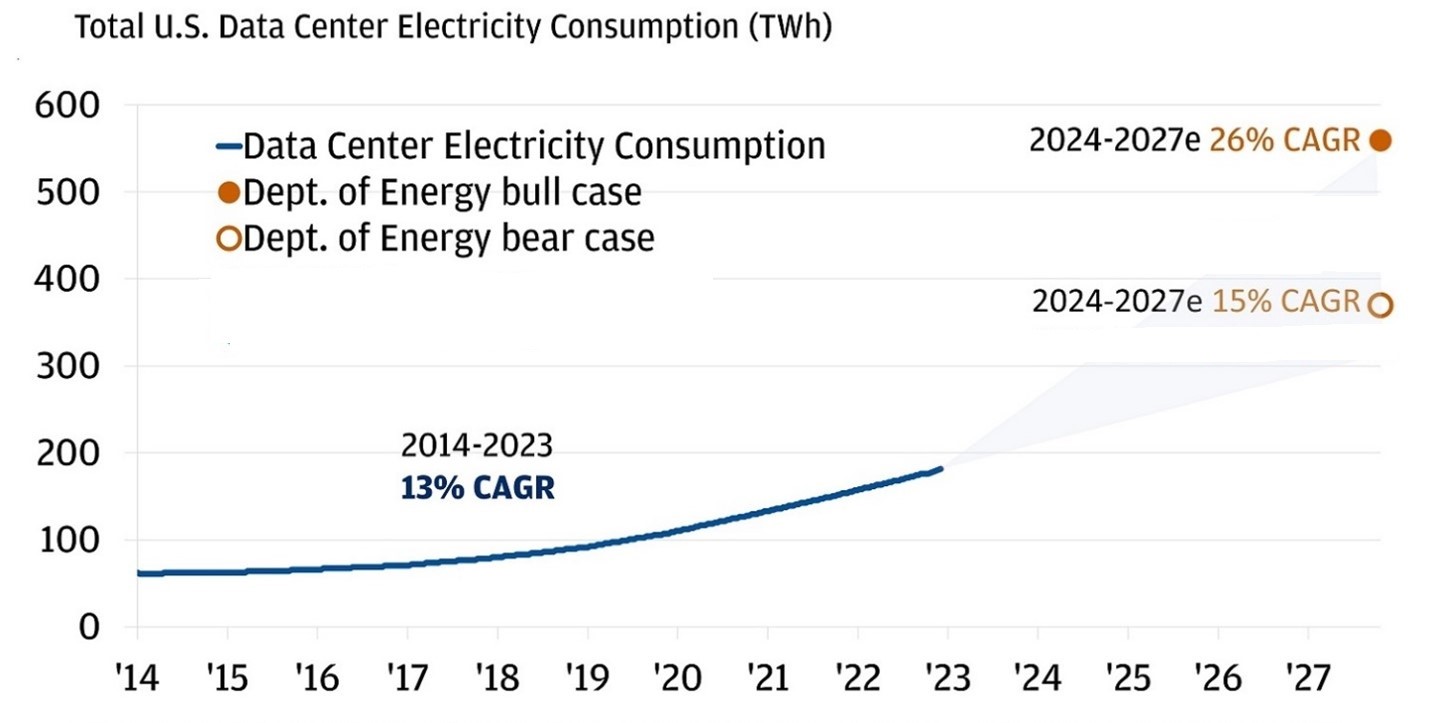

来源:Lawrence Berkley National Laboratory

美国能源部(DoE)最新预测显示,若 AI 工作负载按高端假设情景发展,未来几年数据中心电力需求将以 26% 的复合年增长率(CAGR)激增,意味着每 2.5 年需求翻倍。但考虑DeepSeek的能效突破导致需求增速放缓,数据中心电力需求增速将回落至 2014-2023 年的 15% 左右历史水平。

从杰文斯悖论(Jevons Paradox)角度看,尽管降低单位算力能耗有望降低,但其开源策略特性可能刺激更多开发者入场,推动AI应用场景指数级扩张。特朗普政府加速推进《星际之门计划》(Stargate),计划投入5000亿美元建设新一代AI算力基础设施。核电因其基荷稳定性与技术进步特点,不受可再生能源政策摇摆的影响,仍有可能在2026被纳入联邦补贴政策。

值得注意的是,AI 并非唯一的需求商的增长驱动力:电动汽车 / 混合动力技术普及、工业化与自动化进程加速,以及非 AI 数据中心扩张,预计将推动整体电力需求增速从过去十年的 0.7% CAGR 提升至 2.5%。即使最高需求预测难以实现,我们仍坚定认为电力行业已形成长期增长趋势。

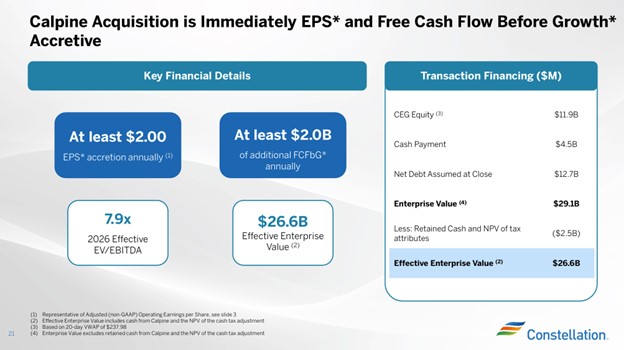

并购Calpine:风险与回报

星座能源公司已宣布以现金加股票的方式收购卡尔派恩公司。收购前,CEG约80%的发电量依赖核电,业务集中度高。Calpine的资产注入(27.7GW装机容量)后,CEG的清洁能源组合(含核电、天然气、地热等)总装机容量近60GW,覆盖美国48个州,成为全美最大的清洁能源供应商。Calpine在德克萨斯州、加利福尼亚州等关键地区的布局,帮助Constellation抢占需求增长最快的电力市场。这一收购降低了CEG对单一能源的依赖,增强了对电力需求波动的适应能力。

来源:Constellation

对 Calpine 的收购预计将2025年下半年至2026年上半年完成完成,Constellation 根据新股发行、支付的现金和承担的 Calpine 债务,减去从 Calpine 获得的现金和获得的税收优惠,计算出 Calpine 的企业价值为 266 亿美元。公司还将承担 127 亿美元的净债务,短期内可能推高CEG的杠杆率,但Calpine的低负债资产(无煤炭负债)和稳定现金流。该交易预计将大幅增值,2026 年星座能源公司的每股收益(EPS)将增长超过 20%,并产生超过 20 亿美元的年度自由现金流。

财务与估值

从2024年财报表现看,CEG的营收(236亿)基本持平, 调整后EPS(8.67美元)呈现爆发性增长(同比+52%),远超出预期以及行业平均水平,但高增的利润中70%来自PTC补贴。政策规定2025年之前开工的项目仍可享受传统的PTC补贴,这表明今年PTC补贴仍将对业绩形成有利支持。

管理层对2025年充满信心,确认全年调整后EPS指引范围为每股8.90-9.60美元。CEO Joe Dominguez强调“核电是AI时代唯一可扩展的基荷清洁能源”,预计2030年核电收入占比将提升至85%。2024年公司股息支付率提升至28%,同时完成10亿美元股票回购(占流通股2.1%),2025年拟继续回购10亿美元。若Calpine整合顺利,2026年股息支付率有望从当前35%提至45%,对标公用事业龙头公司水平。

在过去两个月中,相较于标普公用事业精选行业指数(XLU),该公司受市场对AI驱动的需求持续性的担忧,导致股价相对下跌了约 40%,我们认为,调整后,该公司股票极具吸引力,并且股票回购速度可能会加快。该公司若能维持更高的利润率增长,并能有效利用数据中心的需求,再结合生产税收抵免(PTC)的支持,可能会推动额外的收益增长。

按前文分析的数据中心需求的CARG增速15%以及非核电业务营收增速5%测算,考虑电力行业EV/EBITDA倍数以及AI需求溢价后约为13倍,CEG的每股合理价值在250美元左右,当前股价(200美元)接近DCF悲观情形估值下限,但EV/EBITDA显示潜在修复空间。若核电AI需求修复、收购进展顺利并展现出协同效应溢价,CEG股价可能反弹至240-270美金区间内,这意味着2025年潜在涨幅或超25%。

Company Name | Constellation Energy Corporation | American Electric Power Company, Inc. | Exelon Corporation | Duke Energy Corporation | Eversource Energy | NextEra Energy, Inc. | Median |

Ticker | CEG | AEP | EXC | DUK | ES | NEE | — |

P/E (TTM) | 17.88 | 18.75 | 17.6 | 20.52 | 26.86 | 21.61 | 19.635 |

PEG (TTM) | 0.13 | 0.59 | 3.65 | 4.38 | — | — | 3.65 |

EV/EBITDA | 10.45 | 12.95 | 12.5 | 12.41 | 12.16 | 18.49 | 12.455 |

EBITDA Growth | 65.16% | 12.09% | 5.57% | 7.78% | 10.85% | -19.13% | 6.68% |

ROE | 30.11% | 11.39% | 9.34% | 9.08% | 5.55% | 9.51% | 10.37% |

ROA | 7.15% | 4.67% | 3.82% | 3.82% | 4.63% | 3.82% | 4.13% |