歐元大反彈!日幣匯率轉跌,本週全看鮑爾?【外匯週報】

市場回顧

上週(8/12-8/16),美元指數跌0.73%,非美貨幣多數上漲。其中,歐元漲1.01%,澳幣漲1.43%,英鎊漲1.47%,日幣跌0.64%。

1. 美降息預期削減,歐元繼續反彈!

上週,歐元/美元(EUR/USD)漲1.01%。美國衰退擔憂下降,但通膨下行利好9月降息加上風險偏好回暖,美元受到打壓,利好歐元反彈。

數據顯示,美國7月CPI年增收窄至2.9%,核心CPI成長率創逾三年新低,基本符合預期。但該數據並沒有好到支援大幅降息,因此市場對聯準會9月降息25基點的預期小幅升溫。

而隨後美國7月零售銷售月增1%,遠超過預期,緩解市場衰退擔憂。市場對9月降息50基點的預期迅速降溫。

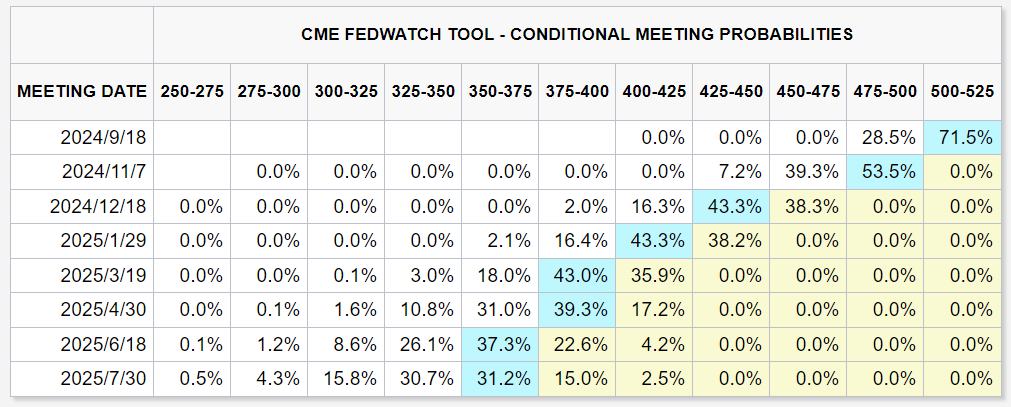

根據芝商所FedWatch工具顯示,目前市場預期聯準會9月降息25個基點的機率為71.5%,降息50個基點的機率為28.5%。

【圖源:CME FedWatch Tool】

分析師指出,若鮑爾在接下來的Jackson Hole會議上釋放鴿派訊號,或繼續壓制美元,歐元兌美元也會繼續反彈。但考慮到降息預期已基本被市場定價,預料反彈幅度將受限。

本週關注:

本週關注美歐8月PMI數據以及Jackson Hole會議鮑爾講話。若美國經濟數據強於預期而歐元區經濟走弱,歐元/美元或短線下跌。

技術面上,歐元/美元突破1.10,均線顯示多頭力量較強,下一目標位看前高1.11之上。但若衝高回落,支撐位看21日均線1.09附近。

【圖源:TradingView;歐元/美元(EUR/USD)走勢】

2. 日幣匯率轉跌,套利交易捲土重來?

上週,美元/日圓(USD/JPY)漲0.64%。套利交易捲土重來或是主要原因。

根據ATFX Global Markets數據,過去一週內,日幣空頭倉位增加了約30%至40%,主要來自對沖基金和高凈值投資者。美國零售銷售數據好於預期後,日幣套利交易顯著回歸。

分析師指出,未來日幣的走勢,取決於日本央行是否繼續升息以及聯準會降息幅度。

8月14日,日本首相岸田文雄宣布不參加自民黨總裁選舉。由於其他候選人大多主張貨幣政策正常化,因此岸田的退選可能為日本央行再度升息鋪路。

但如果日本央行按兵不動,日幣套利交易就會捲土重來。

8月23日,日本央行總裁植田和男將在國會發表講話,聯準會主席鮑爾也會在Jackson Hole會議上發表演說。交易者可能會在本週進一步明確該交易。

如果植田和男講話聽起來偏鴿派,而鮑爾聽起來偏鷹派,那麼美日之間的利率差就會繼續拉大,從而吸引更多投資者進入套利交易。

本週關注:

本週關注美國和日本央行行長講話,相關鴿/鷹派訊號會對美元/日圓帶來影響。

技術面上,美元/日圓有所反彈,但仍未突破21日均線,顯示空方力量依舊較強,支撐點位看前低141.7附近。若突破21日均線,阻力位看斐波那契點151.7和154附近。

【圖源:TradingView;美元/日圓(USD/JPY)走勢】