美元處於十字路口:強勢結束還是危機開始? - 盛寶銀行

要點

- 美元8月跌勢:美元在8月經歷了今年最糟糕的一個月,引發了人們對潛在長期下跌的擔憂。這是在聯準會降息預期的背景下發生的。

- 美元微笑理論:美元目前處於美元微笑曲線的中間部分,容易受到拋售壓力的影響,因為軟著陸的希望上升。

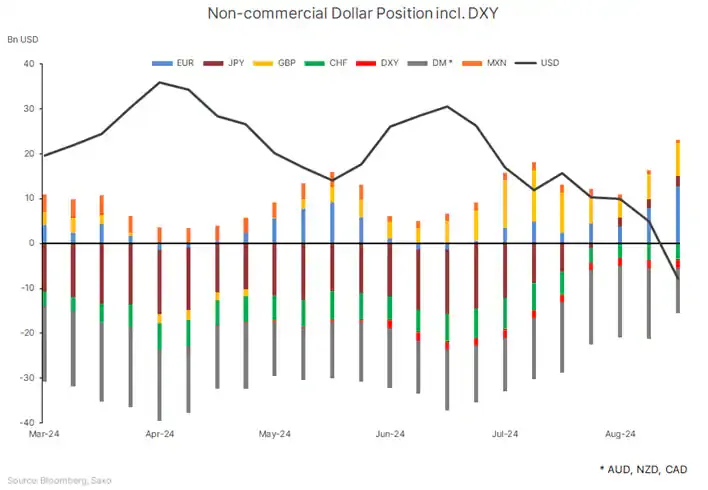

- 投機者轉變:自1月以來,投機者首次轉為淨做空美元,這為美元進一步走軟發出了危險信號。

- 降息預期偏鴿派:市場預期聯準會今年將降息100個基點。只有嚴重的經濟擔憂才會出現這種情況,但在避險資金流入的情況下,這可能會對美元構成支撐。如果美國經濟動能保持彈性,市場預期可能需要劇烈轉變,再次推高美元。

- 需要關注的風險:短期內潛在的美元危機觸發因素包括美國明顯的反通膨、套息交易平倉或投機性空頭部位擴大。來自美國債務上升和去美元化趨勢的威脅是更長期的擔憂。

- 前景微妙:儘管有短期壓力,但如果風險厭惡情緒上升,或者其他貨幣(如歐元)面臨政治或經濟風險加劇,美元可能會反彈。

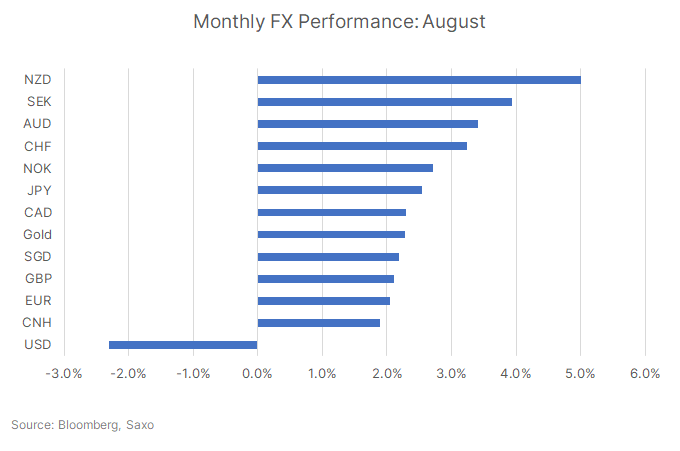

美元最近面臨越來越大的壓力,令人擔心這是否標誌著一段更持續的疲軟時期的開始。 8月是美元今年表現最差的一個月,因為7月美國就業報告和聯準會主席鮑威爾在傑克森霍爾的演講暗示,聯準會9月會議可能會降息50個基點。

8月美元現貨指數(DXY)下跌2.3%,創下自2023年初以來第二糟糕的月份,跌至一年多低點。

同時,美國經濟數據基本上保持彈性,經濟軟著陸的希望繼續增強。這使得美元處於「美元微笑」理論之中,當投資者在其他地方尋找更高收益時,美元容易下跌。

因此,在8月27日當週,投機者的美元部位自今年1月以來首次轉為淨空頭。這些事態發展促使人們更加仔細地審視推動美元當前走勢的因素,以及可能進一步削弱其地位的風險。

有些人認為聯準會開始降息會給美元帶來進一步的壓力,但也有理由預期趨勢會逆轉,如下所述。

為什麼美元疲軟的支撐力有限

市場對聯準會的預期正趨於溫和

市場已經消化了聯準會(fed)今年將降息100個基點的預期,反映出對美國經濟放緩的預期。然而,這種假設可能過於悲觀。如果經濟數據保持適度彈性,市場可能需要重新評估其預期,並轉向對聯準會更強硬的前景。這種轉變將對美元有利,因為更高的利率將使美國資產對投資者更具吸引力,從而提振對美元的需求。

衰退風險與避險需求

如果對經濟成長的擔憂成為現實,經濟衰退風險升級,足以證明市場對聯準會激進寬鬆政策的預期是合理的,那麼焦點可能會重新轉向美元作為避險貨幣的角色。在經濟不確定時期,全球投資者通常會湧向美元,並推高美元的價值。這種潛在的避險行為可能抵消降息最初帶來的壓力,限制美元的下行空間。

即使經濟成長放緩,美國的例外主義也不會改變

儘管美國經濟放緩,但其相對於其他主要經濟體的韌性仍然完好無損。以強勁的企業獲利、強勁的勞動力市場和美元在全球貿易中的主導地位為特徵的美國例外論,繼續使美元成為一種有吸引力的資產。這可能抵消近期的疲軟。

歐元區的政治和經濟風險日益突出,加上中國經濟明顯放緩。歐元區經濟成長停滯、通膨壓力、能源成本高企,加上中國對歐洲出口需求的減少,可能加劇歐元的疲軟。歐盟主要國家的政治不穩定和潛在的分裂風險進一步削弱了歐元,使美元對全球投資者更具吸引力。

地緣政治風險居高不下

地緣政治的不確定性繼續創造避險環境,傳統上支持美元作為避險貨幣。持續的衝突、貿易緊張局勢以及關鍵地區潛在的經濟放緩,可能會在全球避險情緒中導致對美元的需求增加。

美國大選風險

美國大選週期正在升溫,副總統哈里斯和前總統川普之間的競爭仍很激烈。這帶來了一層不確定性,可能導致市場波動加劇。從歷史上看,在這種政治動盪時期,由於投資者尋求安全,美元會出現新的需求。

美元前景面臨風險

儘管美元存在支撐因素,但一些風險可能加劇其當前的弱勢,可能導致更持續的低迷。我們強調了可能預示美元危機即將來臨的主要短期和長期催化劑。

短期的催化劑

美國明顯的反通膨:如果美國的反通膨趨勢超過歐元區和其他主要經濟體,這可能會促使聯準會採取更激進的寬鬆政策,進一步給美元帶來壓力。

收益率壓縮與套息交易平倉:美國收益率大幅壓縮可能引發套息交易迅速平倉,投資者藉入低收益率貨幣,投資於美國資產。這種平倉可能導緻美元的大幅拋售。

投機部位轉為淨空頭:投機者部位轉為美元淨空頭是一個令人擔憂的跡象。如果做空美元的投機行為繼續增加,這可能表明市場普遍認為美元的疲軟不是暫時的,而是更持續趨勢的一部分。這可能會增加美元危機的風險,就像一個自我實現的預言可能會展開一樣,隨著交易員堆積空頭頭寸,美元迅速下跌。

長期的催化劑

美國債務水平和財政赤字飆升:隨著時間的推移,不可持續的債務水平和不斷增長的財政赤字可能會削弱人們對美元價值的信心,特別是如果投資者開始質疑美國政府管理其財政的能力。

對聯準會失去信心:如果人們認為聯準會對通膨管理不善或未能保持經濟穩定,可能會引發投資人失去信心,導緻美元大幅貶值。聯準會獨立性面臨的任何風險也可能引發資金流出美元。

全球對美國國債的需求下降:隨著日本利率上升,全球對美國國債的需求減少,可能導緻美國政府的借貸成本上升,並給美元帶來下行壓力。這也可能反映出對美國經濟健康狀況及其償債能力的更廣泛擔憂。

放棄美元作為全球儲備貨幣的地位:全球央行和主要經濟體減少對美元作為全球儲備貨幣的依賴,可能會削弱美元的全球地位。這種轉變可能受到地緣政治緊張局勢、經濟多樣化努力或可行替代方案出現的推動。

一種可行的美元替代品的出現:在全球貿易和金融中,一種可靠的美元替代品的崛起可能會削弱美元的主導地位。無論是透過數位貨幣、採用其他貨幣的區域貿易集團,或是增加歐元或人民幣的使用,這種轉變都將削弱美元的全球影響力。

結論:對美元前景有更微妙的看法

雖然美元目前面臨挑戰,但除非這些警訊開始成為現實,否則全面爆發危機的可能性仍然很低。投資人應保持警惕,並準備在情況開始急劇變化時調整自己的策略。

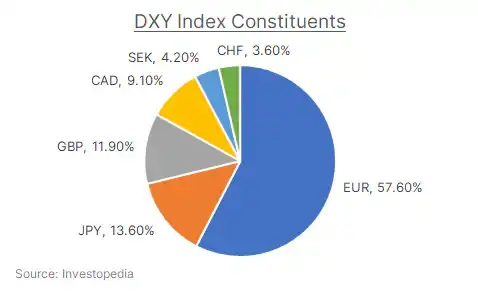

考慮到當前的環境,對美元的走勢採取細緻入微的看法是很重要的。潛在的聯準會降息或經濟衰退風險可能會使日圓(JPY)和瑞士法郎(CHF)走強,但加幣(CAD)和歐元(EUR)面臨更高的風險,可能為美元提供潛在的支撐。考慮到歐元在美元指數中超過50%的重要權重,這一點尤其重要。投資者在應對複雜的外匯市場時,應密切注意這些動態。