每週外匯圖表:聯準會大規模降息押注有待檢驗 - 盛寶銀行

要點

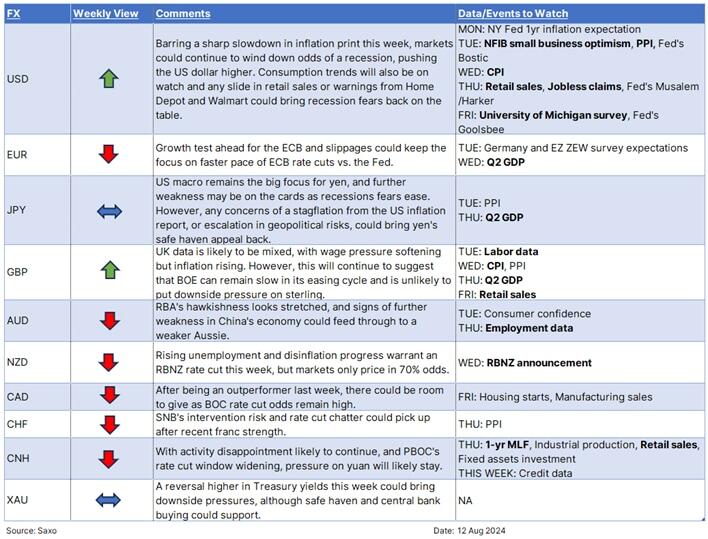

- 美元:經濟衰退的風險正在消退,但對滯脹的擔憂可能會捲土重來。

- 日圓:美國宏觀經濟仍是關鍵驅動因素。

- 英鎊:通膨上升可能支持英國央行延後進一步降息的理由。

- 澳幣:澳洲央行的強硬態度可能會受到勞工數據的質疑。

- 紐元:紐西蘭央行的降息並未完全反映在價格上。

- 離岸人民幣:經濟活動可能會持續表現不佳。

美元:CPI上漲可以緩解對經濟衰退的擔憂,但要小心滯脹威脅

上周是市場的過山車,但到最後,市場仍在猜測美國經濟是否正走向衰退(正如失業率上升所暗示的那樣),還是仍能實現軟著陸。我們在上週的一篇題為《美國經濟:軟著陸的希望與硬著陸的恐懼》的文章中解決了這個困惑。這種說法本週將受到考驗,因為一系列關鍵經濟數據即將出爐——週二的PPI、週三的CPI和週四的零售銷售數據。

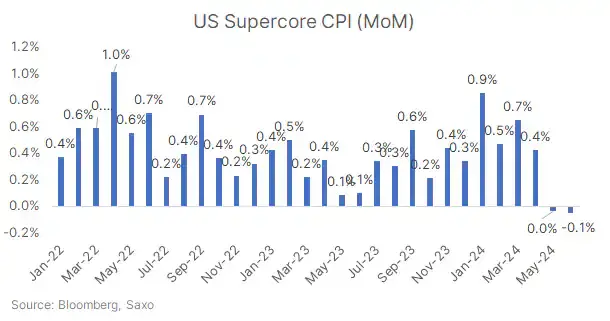

6月份整體CPI環比為負,核心CPI為0.1%,為2021年8月以來的最低水準。市場普遍預期7月整體及核心數據較上季均為0.2%。這意味著,儘管反通膨趨勢可能會持續,但仍有出現意外上行的風險。熱印可能意味著市場可能被迫降低美國經濟衰退的可能性,並削減聯準會在下次會議上降息的預期幅度,目前的預期是38個基點。然而,如果事實證明CPI非常熱,市場可能會迅速從衰退威脅轉向滯脹擔憂。

值得注意的是,評估批發和消費者通膨數據的總和,將是暗示核心個人消費支出(PCE)在本月稍後可能出現的關鍵。核心個人消費支出是聯準會青睞的通膨指標。

此外,消費者數據仍是了解經濟放緩速度的關鍵焦點。因此,週四的零售銷售數據以及家得寶(Home Depot)和沃爾瑪(Walmart)等消費性企業的財報顯得尤為關鍵。在就業市場方面,週四公佈的初請失業金人數將再次成為焦點。

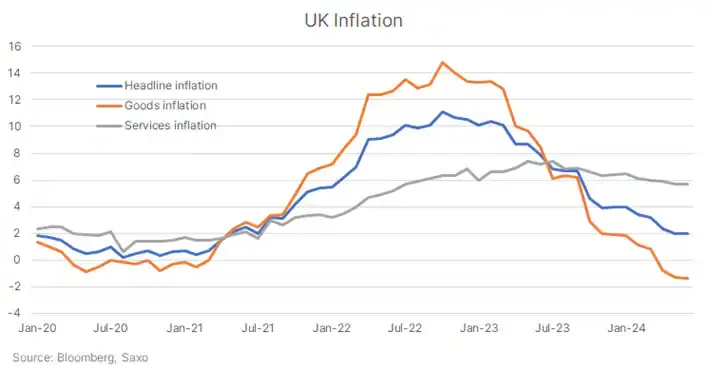

英鎊:通膨上升vs薪資壓力緩解

英鎊自年初以來表現強勁,但在英國央行降息和歐洲政治擔憂緩解後,英鎊開始承壓。過度的多頭部位以及與全球風險情緒的關聯也導致英鎊從高點回落。不過,在這個數據密集的一周,利差可能重新成為支撐英鎊的焦點。

英國第二季GDP很可能顯示英國經濟的強勁成長。週三將公佈的通膨數據將顯示出上升趨勢,因能源支出的影響將逐步從去年同期基數中消失。關鍵在於服務業通膨是否會降溫,而Swiftonomics可能會帶來一些一次性影響。市場普遍預計,7月整體通膨率將從6月的2.0%降至2.3%,服務業通膨率將從6月的5.7%降至5.5%。

與此同時,週二的就業數據可能顯示,薪資壓力正在降溫,失業率可能進一步上升。這一點,再加上服務業通膨走軟,可能會繼續推動對英國央行降息的押注。市場目前認為,央行9月降息的幾率不到40%。

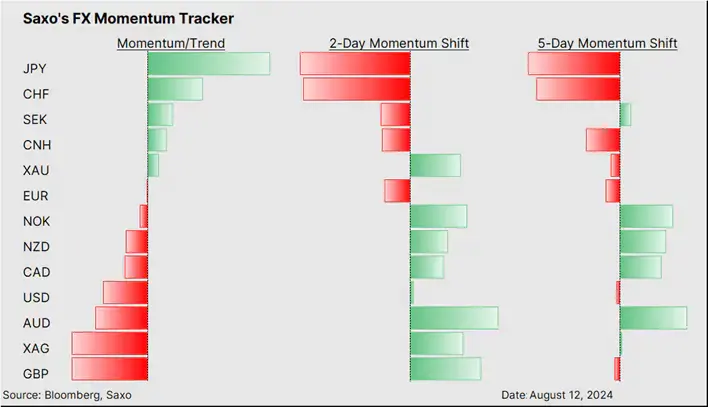

外匯的命運在動蕩的一周發生了轉變,日圓收盤幾乎沒有變化,活動貨幣走高,因為在最初的上漲之後,美國經濟衰退的押注在本週結束時有所減少。挪威克朗和加幣也受到油價強勁上漲的支撐。

我們的外匯記分卡顯示,日圓的看漲勢頭再次轉為看跌,而澳元轉為看漲。

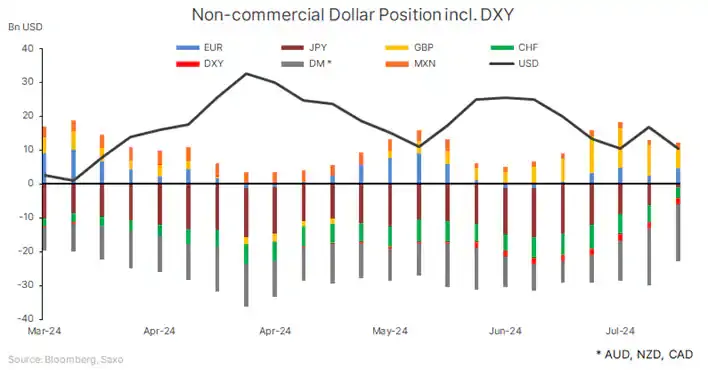

CFTC 8月6日當週的部位資料再次顯示出大量投機行為。美元多頭部位減少38%至105億美元,主要受對日圓的需求帶動,日圓空頭被大量回補,顯示套息交易平倉。空頭也被加幣和瑞郎所覆蓋,而歐元則增加了多頭。另一個值得注意的部位變化是英鎊,增加了3.7萬空頭合約。