【深度分析】歐元區:現在仍是做空歐元兌美元的好時機?

摘要

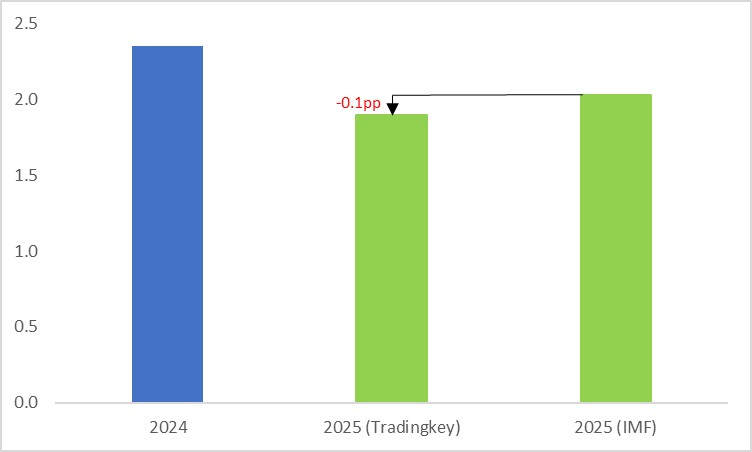

在潛在關稅、歐美成長差異以及利率分化的共同影響下,我們預期歐元兌美元匯率在短期內(0-3個月)將走弱。中期(3-12個月)內,隨著美元指數的下跌,歐元兌美元匯率將進入企穩階段。投資人在外匯市場操作時,仍需密切注意兩大不確定性因素:俄烏戰爭的結束與德國大選。

1. 宏觀經濟

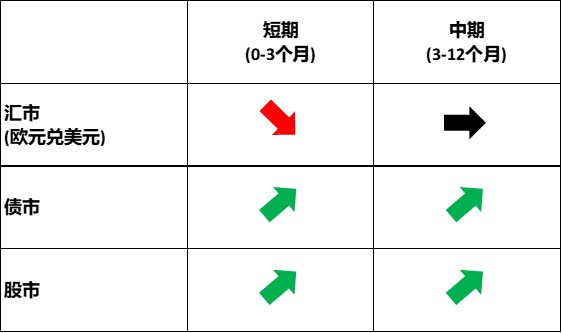

用一個詞來形容2024年歐元區的經濟表現,那就是「放緩」。這主要是由於製造業和出口的拖累。具體而言,製造業PMI長期低於50的榮枯線,顯示製造業處於收縮狀態(圖1.1)。從去年初到8月(最新數據),工業生產指數連續七個月年比負成長。此外,2024年的商品出口也低於2023年水準。

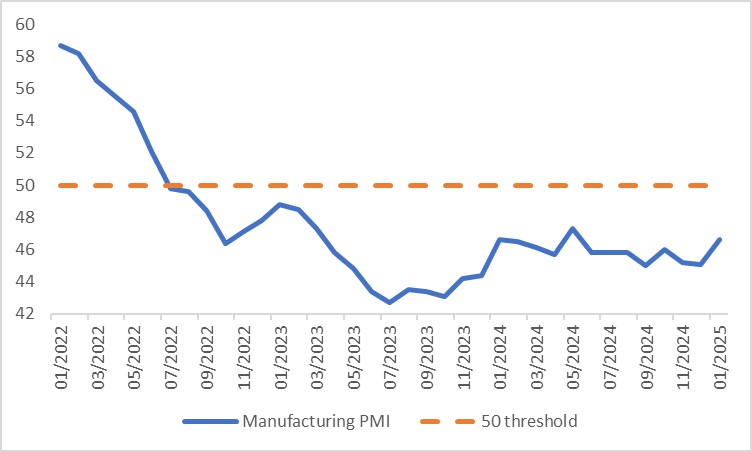

展望未來,歐元區經濟將受到正反兩方面因素的驅動。積極的一面是,薪資成長表現出韌性。隨著通膨的下降,實質工資持續正成長,預計將推動家庭消費回升。消極的一面是,在政治不確定性的影響下,投資和製造業難以復甦。此外,川普可能實施的高關稅政策將惡化全球貿易環境,對歐元區出口造成不利影響。在這些力量的共同作用下,歐元區經濟預計將呈現弱復甦態勢。我們預測2025年GDP成長率僅1%,低於國際貨幣基金組織(IMF)預測的1.2%(圖1.2)。

作為歐元區最大經濟體,德國的經濟狀況反映了整個地區的情況。在2024年上半年經歷經濟疲軟後,下半年開始出現復甦跡象。然而,復甦預計將較為緩慢,原因包括:1)勞動市場疲軟導致薪資成長乏力,抑制消費;2)持續的政治不確定性對財政支出構成挑戰。

在法國,儘管實際工資上升推動了經濟復甦,但政治和財政不確定性已開始影響經濟活動。值得注意的是,法國國家統計與經濟研究所(INSEE)的消費者信心指數已連續數月季減。因此,與德國類似,法國今年也將經歷弱勢復甦。

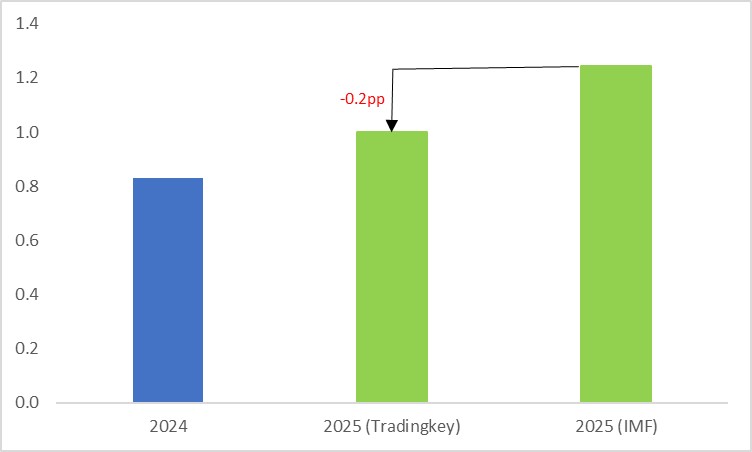

由於金融條件收緊和經濟疲軟,通膨已從2022年底的高點逐漸下降。我們預測,歐元區今年的平均通膨率將降至1.9%,略低於IMF預測的2%(圖1.3)。弱復甦和低通膨的結合將為歐洲央行(ECB)提供充足的降息空間。我們預計歐洲央行今年將降息4-6次,每次25個基點。

圖1.1:歐元區製造業PMI

資料來源:路孚特,Tradingkey.com

圖1.2:2025年GDP成長預測,Tradingkey vs. IMF(%)

資料來源:國際貨幣基金組織,Tradingkey.com

圖1.3:2025年CPI成長預測,Tradingkey vs. IMF(%)

資料來源:國際貨幣基金組織,Tradingkey.com

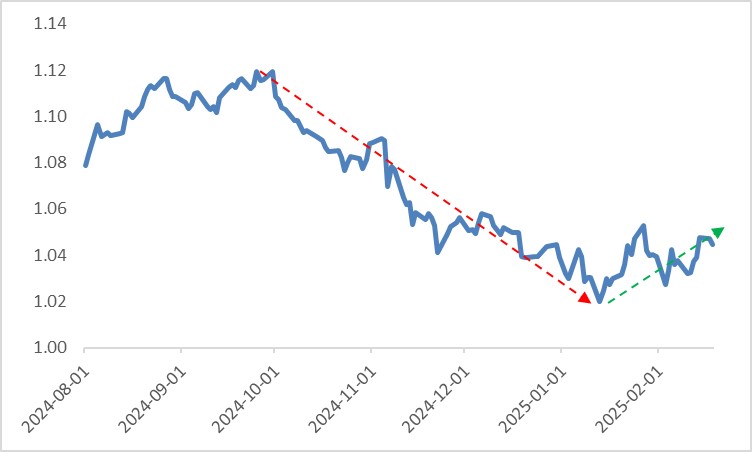

2. 匯市(歐元兌美元)

自2024年9月以來,歐元兌美元顯著走弱。歐元匯率在今年1月中旬觸底後開始溫和回升,這得益於內外兩方面因素(圖2.1)。內部因素包括歐元區經濟出現改善迹象;外部因素則是“特朗普交易”降溫,因其政策引發的通脹擔憂未如預期般顯現,導致美元指數走弱。

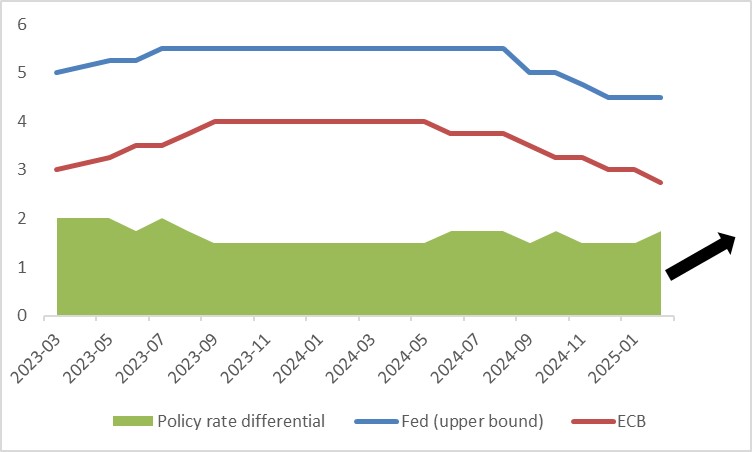

然而,展望未來,短期內(0-3個月),我們認為歐元仍將面臨壓力,原因有三:首先,儘管川普將關稅作為談判工具,且其政策往往反复無常,但基於其第一任期表現,我們預計在此輪任期內加徵關稅的趨勢難以改變,這將壓制歐元區出口,從而降低歐元匯率。其次,如前所述,與美國經濟的韌性相比,歐元區2025年可能面臨弱復甦,將拖累歐元兌美元匯率。最後,歐洲央行相較於聯準會更為鴿派的立場也將因利率差異導致歐元走弱(圖2.2)。

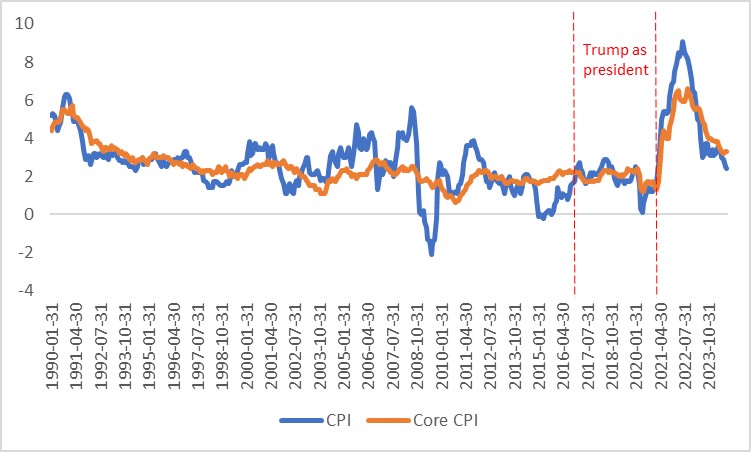

中期內(3-12個月),與川普第一任期類似,我們認為其能源政策可能抵銷高關稅政策的影響,導致通膨低於目前預期(圖2.3)。屆時聯準會可能從鷹派轉向鴿派,降息幅度或超市場預期,推動歐元兌美元匯率進入企穩階段。

需注意的兩大不確定性是:1)如果俄烏戰爭在特朗普政府的壓力和勸說下結束,可能將顯著提振歐元。因為戰爭結束將有助於降低能源價格、减少地緣政治風險並恢復對歐洲經濟的信心,這些都對歐元有利。2)2月23日的德國大選中,如果財政鷹派獲得多數選票並實施更多財政刺激措施和結構性改革,在保持債務可持續性的前提下,這將利好於歐元。

圖2.1:歐元兌美元匯率

資料來源:路孚特,Tradingkey.com

圖2.2:歐洲央行 vs. 聯準會政策利率(%)

資料來源:路孚特,Tradingkey.com

图2.3:美国通胀(%),特朗普第一任期内CPI未显著上升

資料來源:路孚特,Tradingkey.com

3. 債市

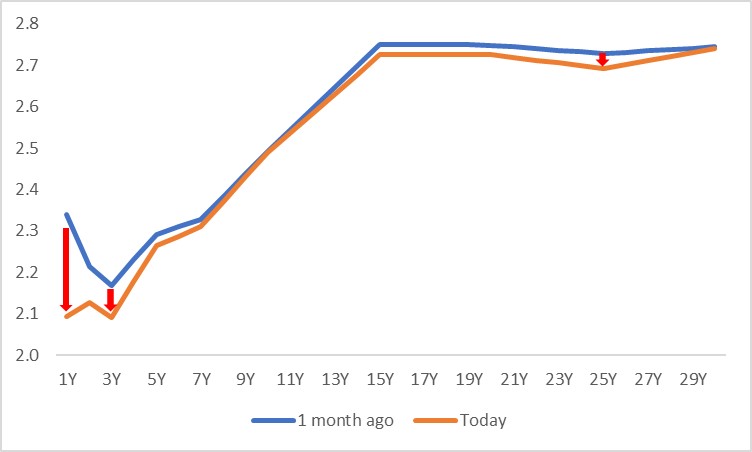

自1月以來,德國10年期公債殖利率整體下降,主要受德國經濟疲軟和國內通膨下降等因素影響,但主要驅動力是歐洲央行的激進降息政策。展望未來,在歐洲央行持續寬鬆貨幣政策下,德國殖利率曲線預計將下移。從久期來看,因政策利率下降將是主要驅動因素,對短期殖利率影響更大,導致殖利率曲線趨陡(圖3.1)。

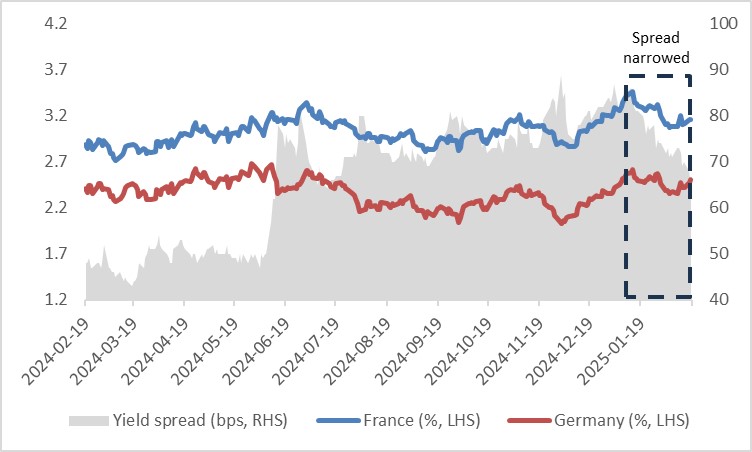

法國和西班牙國債殖利率預計將跟隨德國殖利率下行。自1月初以來,法國與德國殖利率利差收窄,主要原因是法國在不信任投票失敗後進入了一段政治穩定期(圖3.2)。然而,展望未來,法國的政治風險高於德國,顯示利差可能再次擴大。

歷史上,德國公債殖利率與歐元匯率高度相關。儘管尚不清楚哪種資產驅動另一種資產,但殖利率下降可能加劇歐元的短期疲軟。

圖3.1:德國公債殖利率曲線(%)

資料來源:路孚特,Tradingkey.com

圖3.2:法國-德國殖利率利差

資料來源:路孚特,Tradingkey.com

4. 股市

我們透過估值模型分析歐元區股市。2024年,薪資成長超出預期。更高的薪資是一把雙面刃:在增加企業成本的同時,也提振了消費者支出,從而有利於企業收入。因此,這對估值模型分子端的影響有限。歐洲央行的持續降息則對分母端有利。整體而言,我們對歐元區股市在短中期內持樂觀態度(圖4)。

圖4:歐洲斯托克50指數

資料來源:路孚特,Tradingkey.com