【深度分析】Broadcom (AVGO): ASIC vs GPU:博通与英伟达的AI芯片终极对决

来源:TradingView

要点

- 博通奉行“收购-整合-优化-再收购”的策略,打造了“半导体+软件”双引擎,推动年自由现金流超22%的复合增长。

- 博通凭借定制化的专用集成电路(ASIC)芯片在人工智能推理领域占据主导地位,其发展受到边缘计算和数据中心的推动。

- 人工智能业务收入大幅增长,但关税带来的影响可能会使其增长放缓。在英伟达推出Blackwell产品后,尽管面临竞争压力,博通的股价仍有可能反弹15%,达到200美元/股。

公司概述

博通公司(Broadcom Inc. AVGO)成立于1961年,总部位于美国加州圣何塞,是全球半导体设计与企业软件解决方案的领军者。博通的前身是安华高科技(Avago Technologies Limited),2016年,安华高科技收购了博通公司(Broadcom Limited),随后在2018年将总部从新加坡迁至美国,并正式更名为博通(Broadcom Inc.)。博通通过“并购+整合”战略,构建了涵盖半导体、网络安全、云计算和虚拟化技术的全栈解决方案,服务全球超大规模企业(如谷歌、Meta等科技巨头)及工业客户,其AI芯片收入规模仅次于英伟达。

博通的技术路线覆盖芯片设计-封装-云服务-安全工具。其定制化AI芯片(ASIC)在全球居领先地位,专为超大规模客户(谷歌、Meta、字节跳动等)设计,能效比通用GPU提升10倍。博通是全球首个2nm 3D封装XPU的厂商,算力达10PFLOPS,计划2026年量产。该技术通过垂直堆叠芯片层减少延迟,提升能效30%;公司的Tomahawk系列芯片(1.6T带宽)占据AI网络市场40%份额,主导Wi-Fi7解决方案和射频前端模块市场,为苹果等客户提供高端智能手机芯片,通过VMware支撑私有AI解决方案,Symantec网络安全方案提供端到端混合云安全防护。

收入来源

1.半导体解决方案(Semiconductor Solutions)

半导体业务作为博通业务版图的核心地位,仍是公司营收基石(占比59%)。由于专注于AI相关产品成为核心驱动力,2024财年AI收入达122亿美元,同比激增220%,主要来自定制化ASIC芯片(如Meta的MTIA3、谷歌TPU v6)和数据中心网络设备。

2.基础设施软件(Infrastructure Software)

2024年Q3收入实现爆发式增长,主要得益于2023年11月完成的VMware(虚拟化和云计算公司)收购。其中VMware贡献占软件部门65%,通过捆绑订阅模式(如VMware Cloud Foundation)提升客户粘性,显著降低对半导体周期的依赖,形成"硬件+软件"协同效应。

QuarterEnding | 30-Sep-24 | 30-Jun-24 | 31-Mar-24 | 31-Dec-23 | 30-Sep-23 | 30-Jun-23 | 31-Mar-23 |

Semiconductor Solutions | 8.23B | 7.27B | 7.20B | 7.39B | 7.33B | 6.94B | 6.81B |

Semiconductor Solutions Growth | 12.34% | 4.80% | 5.79% | 3.98% | 3.30% | 4.79% | 9.30% |

Infrastructure Software | 5.82B | 5.80B | 5.29B | 4.57B | 1.97B | 1.94B | 1.93B |

Infrastructure Software Growth | 195.78% | 199.64% | 174.55% | 152.82% | 7.13% | 5.16% | 2.72% |

来源:TradingKey,SECFilings

并购狂热推动了增长

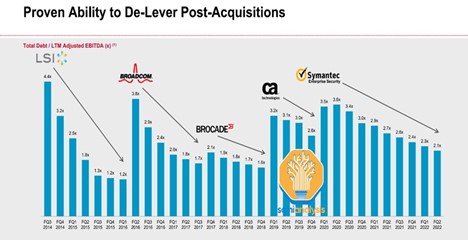

博通的前身安华高(Avago)于2005年从惠普分拆后,在私募资本KKR和银湖主导下开启并购之路。早期通过收购LSI和Emulex公司,快速切入存储和网络芯片市场。2015年:安华高以370亿美元反向收购原博通(Broadcom Corporation),继承其品牌和技术遗产,一跃成为全球第五大半导体公司。2018开始转向企业软件领域,以189亿美元收购CA Technologies、107亿美元收购赛门铁克企业安全部门,最终以610亿美元鲸吞云计算巨头VMware,实现“半导体+软件”双轮驱动。

.jpg)

来源:Company Data

博通的收购遵循“买入-整合-优化-再买入”循环,目标锁定技术壁垒高、现金流稳定的成熟企业。如VMware的虚拟化技术被整合为订阅服务,利润率从传统软件提升至90%。通过高负债收购和快速偿债(剥离资产回收资金),博通维持了22%的年均自由现金流增长,股息也连续10年增长,吸引长期价值投资者。

来源:Broadcom,Refinitiv

博通Vs英伟达:AI芯片霸主地位之争

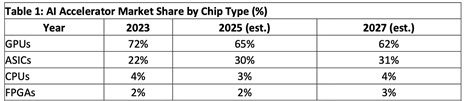

博通和英伟达的业务模式和技术路线存在显著差异。博通专注于定制AI处理器和网络解决方案,而NVIDIA则以其强大的GPU和全面的AI基础设施领先。博通的ASIC芯片是为特定的AI任务量身定制的,在特定任务上具有极高的效率和能效比。然而,ASIC的灵活性较低,一旦设计完成,很难调整其功能。目前NVIDIA在AI加速器市场中占据绝对主导地位,但GPU提供了处理多样化和复杂操作所需的灵活性,也是训练大型语言模型和其他AI应用的关键。

AI训练和推理在人工智能的开发和部署中发挥着不同的功能。训练是AI模型通过分析大量数据来学习识别模式的初始阶段。这个过程需要大量的计算能力,而这正是Nvidia的GPU擅长的地方。另一方面,推理是将经过训练的AI模型应用于新的、看不见的数据,以做出预测或决策。此阶段需要高效、实时的处理,Broadcom和Marvell等公司的ASIC在这一领域进行了优化。两种类型的芯片在AI生态系统中都至关重要,ASIC通常用于专用功能,而GPU则用于更广泛、更动态的任务。

未来几年内,AI芯片需求将呈现高速增长中结构持续分化,其中GPU主导但趋稳,ASIC快速崛起并聚焦细分场景。随着AI应用向边缘计算、智能硬件等领域渗透,ASIC凭借高度定制化、低功耗等特性,将在推理侧及特定场景(如消费电子、汽车电子)发挥更大作用。尽管整体份额仍低于GPU,但在自身优势领域的需求将持续释放,前景广阔。

来源:The Information Networt

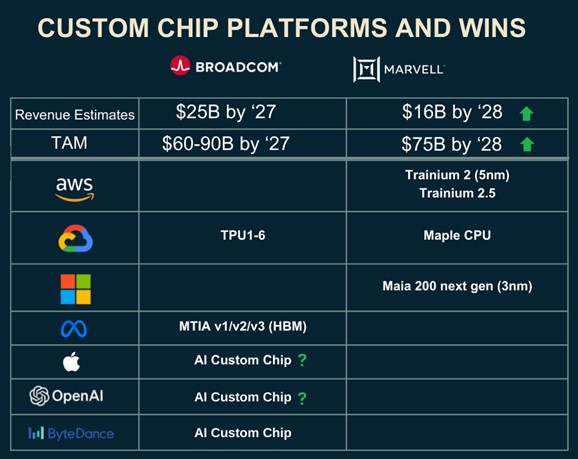

博通Vs Marvell:ASIC市场的双面叙事

博通和Marvell都是ASIC芯片的主要领导者,但两者采取了截然不同的技术路线与市场策略,展现出差异化的竞争格局。Broadcom以稳定的研发投入和技术整合能力为核心竞争力,在网络互联与ASIC设计领域长期保持领先,并通过3.5D封装技术和2纳米制程重塑竞争优势。

Marvell通过收购Cavium、Avera、Innovium等企业快速搭建ASIC与数据中心核心能力,聚焦AI服务器需求的ASIC解决方案。其在在光电产品和以太网交换芯片领域略逊于Broadcom,但在光模块DSP市场占据主要市场份额。

Source:Spear-Invest

在市场份额看,Broadcom凭借55%-60%的市场份额稳居高端定制ASIC市场第一,客户涵盖谷歌、Meta、苹果、思科等各行业巨头。Marvell当前以13%-15%的市场份额位居第二,与Broadcom有差距但增速也较快。博通具有较丰富的客户资源,能为公司带来业绩和成长的稳定性。相比于Marvell还面临着大客户(亚马逊)丢单的风险,博通有望继续稳居ASIC龙头老大位置。

在经营策略上看,Broadcom凭借生态闭环收割高端市场(如90%TPU份额),实现高经营利润率+稳定现金流,软件业务(如VMware)毛利率超90%,而Marvel主要用用性价比和开放生态穿透长尾需求,维持偏低的经营利润率(30%)与较高的营收增速。

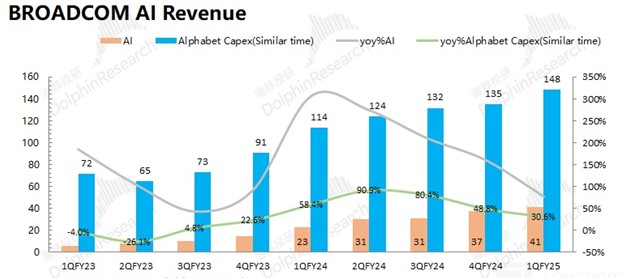

从相关性看,博通AI收入与谷歌Capex的增长(超80%投向AI)高度同步,若谷歌今年Capex维持30%,其中TPU相关支出占比升至65%,对应博通AI收入增速超50%。但由于谷歌当前处于产品切换期,从5纳米的TPU推理芯片过渡到3纳米的TPU v6训练芯片,导致去年下半年以来的AI收入增速或有放缓。随着产品完成过渡,博通的AI收入有望从2025年Q3开始迎来更强劲的增长。

来源:Company Reports,Dolphin Research

财务与估值

从2025财年最新一期财报表现看,AI收入同比激增77%,主要由为谷歌、Meta等客户定制的XPU加速器及数据中心连接解决方案驱动。管理层指引仅呈现温和增长,但CEO陈福阳(Hock Tan)认为超大规模客户对XPU芯片、VMware以及光互联解决方案需求的持续攀升,并计划于2027年前为三家或更多客户部署百万级XPU集群。

考虑美国对进口半导体加征25%关税的情形,博通依赖台积电、三星等代工厂生产芯片,其采购成本上升,中国客户(营收占比超20%)转向国产替代方案,需求下滑以及材料进口受阻影响下,营收增速下滑至50%,因成本占比低毛利率至68%附近,主要影响在于非AI业务的增速预期下调后带来的估值压缩。受英伟达Blackwell产品发布后市场份额的挤压,ASIC需求增速保持50%以上,但难以超出预期。因此,强劲盈利增长带来的股价有修复至200以上,意味着较当前170价格仍有15-20%的修复空间。

代码 | AVGO | TSM | QCOM | TXN | AMD | ARM | Median |

公司名 | Broadcom Inc. | Taiwan Semiconductor Manufacturing Company | QUALCOMM Incorporated | Texas Instruments Incorporated | Advanced Micro Devices, Inc. | Arm Holdings plc | —— |

行业 | 半导体 | ||||||

P/E | 29.13 | 20.08 | 11.47 | 28.46 | 23.56 | 59.19 | 28.65 |

Price/Sales | 13.36 | 7.25 | 3.41 | 8.51 | 4.91 | 24.27 | 10.29 |

EV/Sales | 12.66 | 5.37 | 3.17 | 8.16 | 3.9 | 22.01 | 9.21 |

EV/EBITDA | 19.13 | 7.9 | 8.17 | 17.27 | 15.52 | 43.94 | 18.66 |

Price to Book | 10.51 | 4.9 | 5.13 | 7.87 | 2.2 | 14.09 | 7.45 |

Revenue Growth (YoY) | 40.30% | 33.89% | 12.13% | -10.72% | 13.69% | 25.73% | 19.17% |

来源:TradingKey,SEC Filings