【深度分析】可口可乐(KO): 冰与糖的帝国的黄昏与黎明

来源:TradingView

要点

- 可口可乐的全品类健康化战略驱动增长。无糖/低糖产品对冲传统含糖品类下滑,非碳酸饮料成为第二增长曲线。

- 轻资产模式巩固盈利护城河,聚焦浓缩液生产与品牌运营,盈利能力与经营效率持续提升。

- 远期PE估值有望降至26倍,由于股息率与回购收益率上行,2025年可口可乐公司在利率下降环境下有望继续上涨10%。

公司概述

可口可乐公司(股票代码:KO)成立于1886年,总部位于美国佐治亚州亚特兰大市。作为全球领先的饮料公司,它在200多个国家开展业务,提供500多个品牌的产品,涵盖碳酸软饮料、果汁、水、运动饮料以及即饮咖啡和茶饮。截至2025年第一季度,可口可乐在全球碳酸软饮料市场占据46%的份额,通过225多家装瓶合作伙伴组成的网络,每天为19亿消费者提供服务。其标志性的旗舰产品经典可口可乐仍然是世界上认知度最高的品牌,为全球70%的快餐饮料合作(如麦当劳、肯德基)和90%的连锁电影院合作提供支持。

与传统的饮料竞争对手不同,可口可乐采用“浓缩液+生态系统”的模式,利用其糖浆生产和特许装瓶网络实现高效扩张,同时保持对本地市场的适应性。与百事公司多元化的零食和饮料策略相比,可口可乐专注于饮料领域的垂直整合和品牌忠诚度的培养,在自动售货机的布局中占据80%的份额,并率先推出个性化包装营销活动(如“分享可口可乐”活动)。

收入来源

1.碳酸饮料

可口可乐公司的碳酸饮料在2024年的收入中占比62%,这得益于印度和非洲等新兴市场的推动。然而,去年碳酸饮料的同比增长率波动变大,由于食糖税法规的实施以及消费者的偏好逐渐转向低糖产品,2024年第四季度,该公司在北美的碳酸饮料销量同比下降了5.2%。具体来看,传统可乐、雪碧、芬达等仍占主导地位,但受健康趋势影响增速放缓;无糖碳酸饮料中零度可乐、健怡可乐实现两位数增速,部分对冲含糖产品下滑。

2.非碳酸饮料

这一品类的增速持续高于碳酸饮料,其增长动力来自消费者注重健康的趋势。功能饮料(如Monster)、即饮茶(Ayataka)、咖啡(CostaRTD)及植物基饮品(Fairlife乳制品)贡献主要增量,果汁、茶饮等含糖产品增速放缓,无糖气泡水、低糖维生素水等健康品类增长更快。

时期 | 31-Dec-24 | 30-Sep-24 | 30-Jun-24 | 31-Mar-24 | 31-Dec-23 | 30-Sep-23 |

碳酸饮料 | $12.3B | $12.8B | $13.1B | $13.4B | $13.6B | $13.2B |

同比增速YoY% | -5.2% | -3.1% | +4.8% | +7.5% | +8.9% | +6.3% |

非碳酸饮料 | $7.9B | $7.6B | $7.2B | $6.8B | $6.5B | $6.1B |

同比增速YoY% | +9.7% | +8.4% | +7.1% | +5.6% | +4.3% | +3.8% |

来源:TradingKey,SEC Filings

可乐公司在核心区域销售策略显著分化。其中收入规模最大是北美市场,但增长率波动明显,主要受糖税政策和健康化趋势影响,碳酸饮料需求承压,需依赖低糖产品(如Coca-Cola Zero)和即饮咖啡(Costa)扩张。拉丁美洲是增速最快的区域,主要受益于本地化产品(如巴西的瓜拉纳饮料)和新兴市场消费升级,但市场稳定性不足;亚太地区的增速平缓,主要是面临中国市场竞争加剧(如元气森林崛起)和印度市场渠道下沉挑战。

时期 | Dec-24 | 30-Sep-24 | 30-Jun-24 | 31-Mar-24 | 31-Dec-23 | 30-Sep-23 | 30-Jun-23 |

北美地区 | 4.68B | 4.98B | 4.81B | 4.17B | 4.04B | 4.46B | 4.37B |

北美增长率 | 15.82% | 11.67% | 10.19% | 6.92% | 4.85% | 6.24% | 8.36% |

欧洲、中东与非洲地区 | 1.79B | 2.02B | 2.34B | 1.97B | 1.69B | 2.18B | 2.19B |

增长率 | 5.98% | -7.22% | 6.90% | -2.52% | 11.26% | 13.63% | 0.18% |

拉美地区 | 1.64B | 1.64B | 1.65B | 1.53B | 1.49B | 1.57B | 1.38B |

拉美增长率 | 10.12% | 4.13% | 19.74% | 10.17% | 15.75% | 24.23% | 20.88% |

亚太地区 | 1.22B | 1.35B | 1.51B | 1.47B | 1.12B | 1.40B | 1.57B |

亚太增长率 | 9.06% | -3.78% | -3.51% | 7.15% | 7.11% | -1.75% | 0.06% |

来源:TradingKey,SEC Filings

从销售方式看,非即饮历年来均占可乐的总销量80%以上,其中超市与便利店占比接近70%。近年来,伴随疫情等因素,电商渠道销售占比略有上升,但未改变线下零售点渠道等线下渠道绝对优势地位。可口可乐公司仅生产与供应浓缩液,全球范围由瓶商负责灌装与分销。如亚太地区由太古、中粮主导,拉美市场由可口可乐FEMSA等36家装瓶商覆盖等。

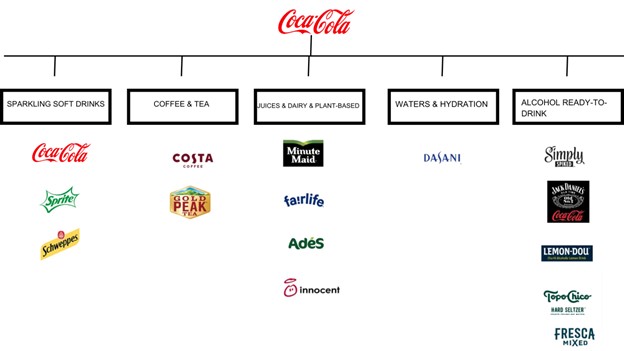

贯彻饮料的全品类战略

2017年开始,可口可乐明确全品类研发战略,覆盖五大核心品类,除了保持对传统碳酸饮料的开发之外,加强对非碳酸饮料品类的探索。随着公司的品牌创新与精简,产品矩阵逐步完善。其中碳酸饮料占比总计69%,居主导地位,无糖可乐与咖啡增速最快。在果汁与植物基饮料(15%占比)方面,美汁源(Minute Maid)全球市场份额第一,通过收购Costa扩展燕麦奶咖啡(4%占比),实现高速增长。酒精饮料方面,2020年推出Topo Chico,首次进军硬苏打饮料(含酒精饮料,占比3%)市场。2023年成立酒饮子公司Red Tree Beverages,向非传统酒精品类进军。无糖化方面,可口可乐零糖在过去5年中实现两位数的增长。2024年公司运动饮料主力品牌BodyArmor将推出无糖产品,无糖化市场前景可期。

来源:Cocacola's official website

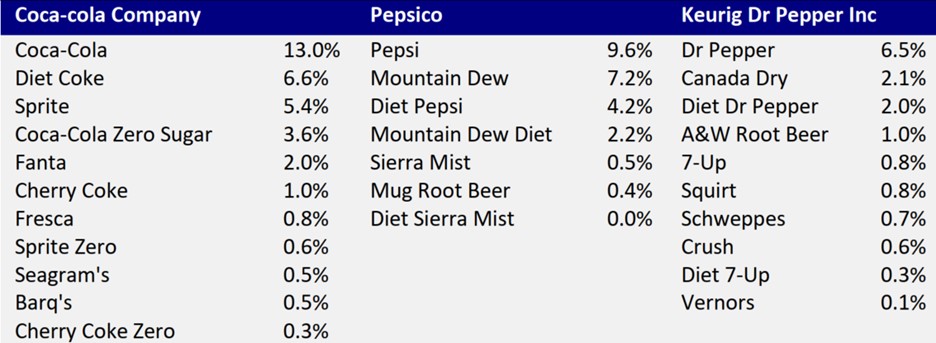

从市场竞品与份额看,可口可乐(Coca-Cola)以13.0%的市场份额占据主导地位,是公司的核心产品,在可乐品类上百事可乐竞争激烈。可口可乐公司、百事公司在碳酸饮料市场形成寡头竞争格局,三者旗下品牌占据大部分市场份额,Dr Pepper在北美南方市场拥有忠实客群,份额接近雪碧。健怡可乐领先Diet Peps,但Mountain Dew在青少年市场建立差异化优势。整体上看,经典可乐+雪碧构建基本盘,但健康化产品份额不足,百事可借力零食渠道捆绑,进一步挤压长尾市场。

表格:主要碳酸饮料生产商的市场份额

来源:Euromonitor,HTI

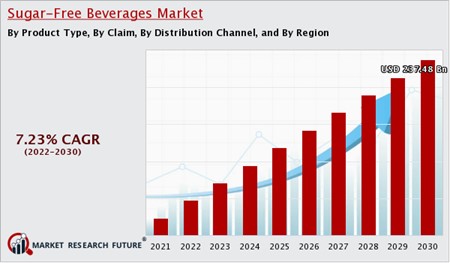

无糖及健康品类贡献增速

全球含糖碳酸饮料市场已进入成熟期。2024年全球含糖饮料市场份额持续萎缩,近三年来全球含糖饮料的复合增长率为3.2%,部分品类(如传统果汁)甚至出现负增长,无糖饮料显著好于含糖品类。根据MarketResearch预测,至2030年无糖饮料的复合增长率将超过7%。其中可口可乐、百事可乐等传统饮料巨头也在加速无糖化转型。

来源:Market Research Future

近年来无糖产品也是可口可乐的增长引擎,但面临品类分化挑战。其中,零度可口可乐2024年的全球销量增长9%,健怡可乐增长6.6%,成为可口可乐旗下增长最快的品类,合计贡献其碳酸饮料收入的35%。在技术创新上,可乐公司开发天然甜味剂和功能性健康成分(如胶原蛋白、GABA),例如可口可乐计划2025年推出“Coca-Cola Wellness”系列,添加益生元等。

可口可乐在无糖饮料市场维持了领导者地位,占据30%的市场份额,但其未来增长需应对新兴产品的场景切割挑战。如可口可乐投30%研发费用优化甜味剂组合(如甜菊糖苷+安赛蜜),通过增强二氧化碳刺激感模拟经典可乐口感,提升零糖可乐复购率。可口可乐的甜味剂专利组合(超过1.2万种)形成模仿壁垒,但需应对健康消费加速以及GLP-1减肥药的潜在冲击。

本土化经营战略应对关税挑战

可口可乐的全球本土化供应链在应对美国加征关税时展现出较强的适应能力,在全球200多个国家设有本地化生产基地和装瓶厂,“分散式供应链”使其能够灵活应对区域政策变动。本土化生产还能减少跨国运输依赖,降低关税对单一市场的冲击。近年来,北美拉丁美洲市场为增长主引擎,亚太地区增速持续放缓。北美地区受益于软饮料渗透率高与品类创新加快,增速持续保持领先。拉丁美洲地区借助原材料与劳动力成本等区位优势,营业利润率常年高达60%。在亚太地区面临成本与竞争压力,但通过对下沉市场渗透、零糖产品技术创新,仍能维持稳定增速。

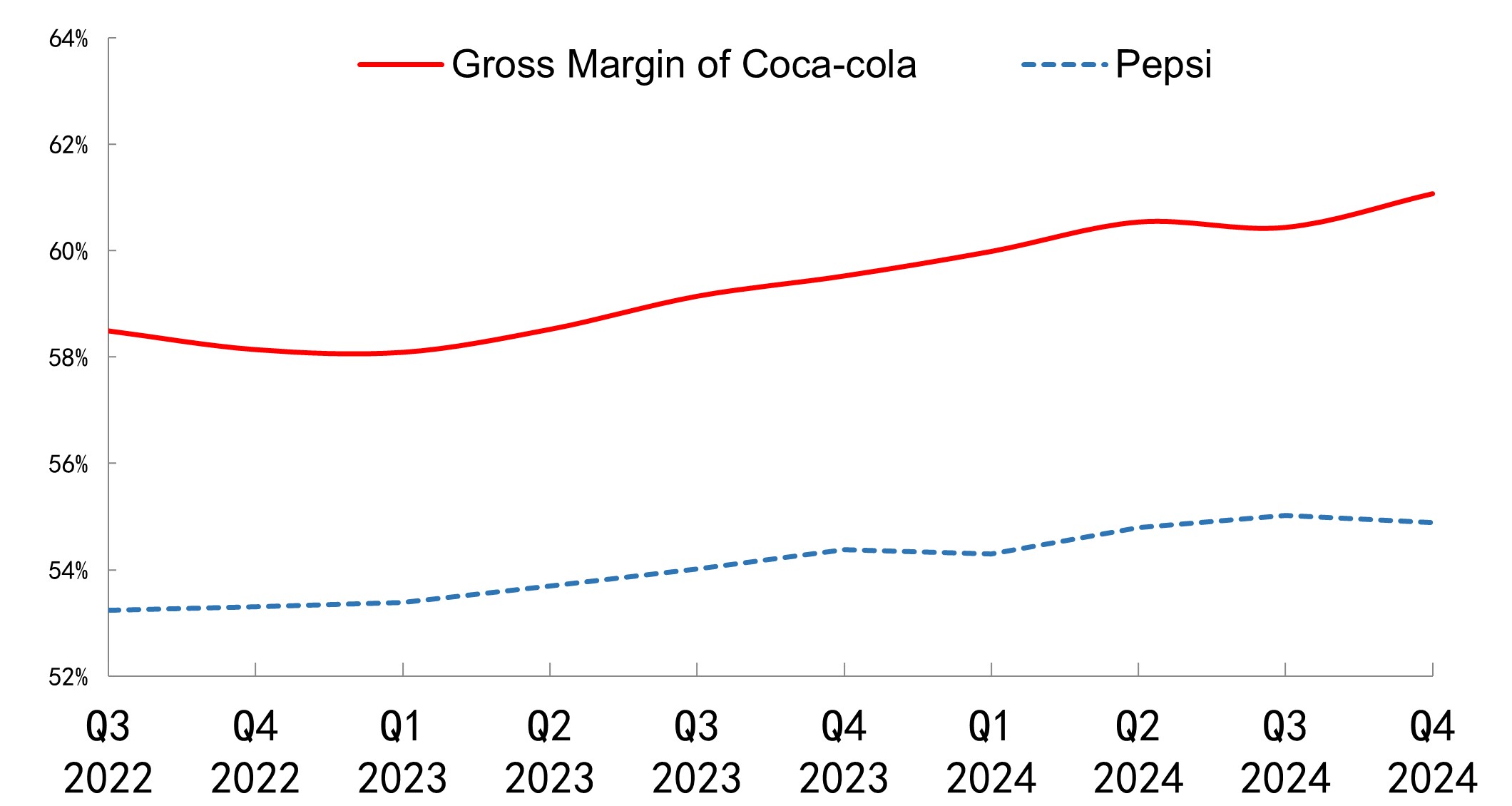

可乐公司通过控制核心价值环节,和数字化驱动的成本优化,构建了超出百事可乐的盈利护城河。可口可乐公司通过装瓶渠道全球化,实现特许经营控扩张。可口可乐装瓶投资收入占比持续降至16%,并通过装瓶业务拆分上市,来实现公司ROE的提升。近年来,公司加速剥离装瓶业务,专注于高毛利的浓缩液生产与品牌运营,将低利润的制造、分销环节转移给装瓶商。这一轻资产模式使其毛利率高达60%。相反,百事可乐更依赖北美市场(收入占比64%),国际业务增速相对缓慢,兼顾食品生产线扩建和零食品类创新,使其资本使用效率相对较低。

来源:TradingKey,SEC Filings

财务与估值

最新财报显示营收与EPS实现超预期增长,显示可口可乐能以灵活的全球化策略对抗成本上行,并且经营利润率较同期持续提升至23.5%以上,显示公司的健康转型策略正逐渐起作用。

管理层对2025年的指引符合预期,同比收入增长在6%左右,主因健康产品线扩展有望提升利润率,以及在拉美、印度等新兴市场渗透提升销量等。2025年可口可乐公司加大健康化创新与数字化投入提升效率,管理层设定营收目标区间仍相当稳健。

收美国向全球加征关税影响,可口可乐面临铝价及PET价格重新上涨、糖价持续高位等成本问题,导致2025年公司毛利率同比下行2个百分点。然而,考虑2024-2028年为可口可乐公司的战略转型期,新兴市场与零糖产品的复合增长率为7%以上,本地化战略、产品升级与AI数字化持续提升毛利润2个点,则关税的负面影响能被有效冲击。

2025年,KO的PE远期估值有望回到历史均值的X26附近。考虑到公司提升的股息率与回购收益率,可口可乐品牌+现金流稳定性组合在低利率下降环境下获得10%左右的估值提升空间,这对应于2025年仍有10%以上的潜在涨幅,目标区间在77-83美元。

代码 | KO | PEP | MNST | KDP | CCEP | FMX |

公司 | The Coca-Cola Company | PepsiCo, Inc. | Monster Beverage Corporation | Keurig Dr Pepper Inc. | Coca-Cola Europacific | Fomento Económico |

ROE | 39.55% | 52.30% | 21.27% | 5.77% | 17.03% | 10.93% |

ROA | 11.25% | 11.77% | 18.02% | 5.17% | 6.08% | 6.46% |

毛利率 | 61.06% | 54.89% | 54.04% | 55.56% | 35.63% | 41.12% |

EBIT Margin | 30.39% | 15.66% | 27.46% | 22.12% | 12.62% | 8.27% |

EBITDA Margin | 32.67% | 18.88% | 28.53% | 26.90% | 15.72% | 13.30% |

Net Income Margin | 22.59% | 10.43% | 20.14% | 9.39% | 6.94% | 3.61% |

P/E (TTM) | 24.87 | 18.38 | 36.35 | 17.82 | 27.1 | 19.27 |

EV/EBITDA (TTM) | 22.23 | 14.09 | 26.12 | 15.56 | 15.38 | 8.14 |

股息率 | 2.94% | 2.79% | - | 2.27% | 3.20% | 2.36% |

来源: TradingKey, SEC Filings