微軟Q1財報前瞻:Coplilot的AI回報擔憂緩解?EPS九季超預期?

TradingKey - 憑借著對ChatGPT開發商OpenAI的投資,微軟的AI敘事走在前頭,但其自己的AI工具Copilot的發展卻並不一帆風順。微軟將於2024年10月30日盤後公佈2025財年第一季財報,本次是否帶來驚喜?

據Factset數據,分析師預計微軟Q1營收年增14.24%,至645.7億美元;每股獲利年增3.68%,至3.1美元。彭博社數據顯示,微軟第一季營收將年增14%至644.9億美元,每股獲利年增4%至3.11美元。

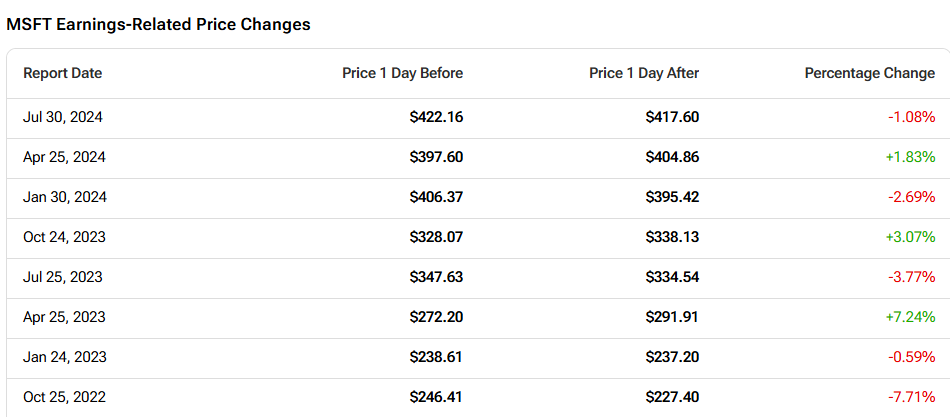

過去財報與股價的表現

值得註意的是,微軟財報報告的每股收益在過去八個財季里均超過市場預期,營收在過去六個財季里超過市場預期。

儘管如此,在過去八份季度報告公佈後的第一個交易日,微軟股價上漲的概率僅有37.5%(3/8)。

比如,7月底公佈2024財年Q4業績後,因雲端業績遜色而下跌1%。自Q4財報以來,微軟股價僅上漲約1%。

【微軟財報公佈前後的股價表現,來源:Tipranks】

關注點:雲端業務與AI支出

眼下,市場對這家科技巨頭最新財報的期待聚焦在雲端增長和人工智慧支出與回報上。這將是微軟在8月調整部門業績歸屬和業務報告方式後的第一份財報。

摩根士丹利分析師表示,微軟的盈利存在「一堵令人擔憂的墻」,提到了資本支出增加愛、利潤壓縮、人工智慧回報缺乏證據、以及財務重組後的混亂局面。

據Visible Alpha調查的分析師預期,微軟Azure雲端運算部門在截至9月30日的第一季年增33%,基本符合公司8月更新的預期238億美元至241億美元區間,但略低於第四季。

德意志銀行分析師表示,他們預計Azure第一財季營收年率將為30%至35%之間;並補充道,為了滿足投資人的高期望,「微軟需要提供Azure的優異表現和指引,任何減速都不能出現。」

分析師預計該公司第一財年資本支出將大增71.7%,至192.3億美元。微軟在7月時告知投資人將繼續豪賭AI,市場對微軟增加支出能否帶來回報的擔憂使得股價承壓。

高盛樂觀看好,微軟的加碼是向Gen-AI進行結構性轉變前的必要投資,這可能回味AI技術堆疊的各種層面帶來巨大的收入機會。

Copilot道阻且長

儘管微軟不斷在Copilot的研發和推廣上發力,但收效不明顯,如每個月30美元的Copilot助理正面臨採用率低的問題。

研究機構Gartner在8月對152家咨詢科技公司調查顯示,絕大多數公司的Copilot計劃尚未通過試點階段。

不過隨著微軟近期在人工智慧代理(AI Agent)尋找新機會,分析師看到了增長的希望。

微軟本月宣佈了一系列人工智慧自動代理,用戶可以利用這些代理進行自動處理,如篩選銷售線索、更新客戶服務數據等。CEO納德拉直言,「很快,我們將迎來一個非常豐富的AI代理世界。」

公司透露,目前已經有60%的財富500強企業正在使用Microsoft 365 Copilot來加速業務成果和增強團隊能力。

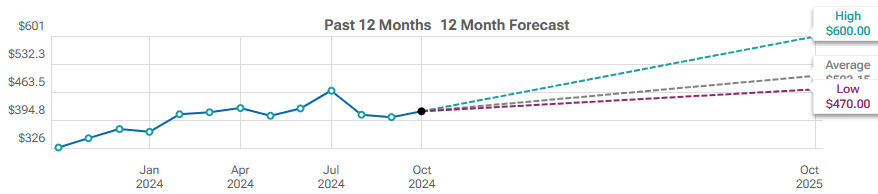

股價展望與評級

據Tipranks數據,當前分析師預計微軟在未來12個月的平均目標價為503.15美元,最新收盤價為426.59美元。最高預測達到600美元,最低預測為470美元。

【微軟平均目標價,來源:Tipranks】

在統計的30位分析師股票評級中,有27個「買入」建議,3個「持有」建議,沒有「賣出」評級。

10月以來的最新評級顯示,Truist Securities維持目標價600美元,評級「買入」;伯恩斯坦將微軟股票目標價從501美元調整至500美元,維持「跑贏市場」評級;花旗從500美元下調目標價至497美元,維持「買入」評級;瑞士銀行維持目標價510美元,維持「買入」評級。