邮轮股可以免受宏观「噪音」的干扰吗?

TradingKey - 近几周,投资人纷纷抛售旅游类股票,市场对消费者支出放缓的担忧日益加剧。在消费者观望川普政府政策落实的过程中,市场对于可自由支配支出减少的预警愈发明显。受此影响,过去几年表现强劲的邮轮股,被认为可能会面临与许多其他消费性公司相同的挑战。

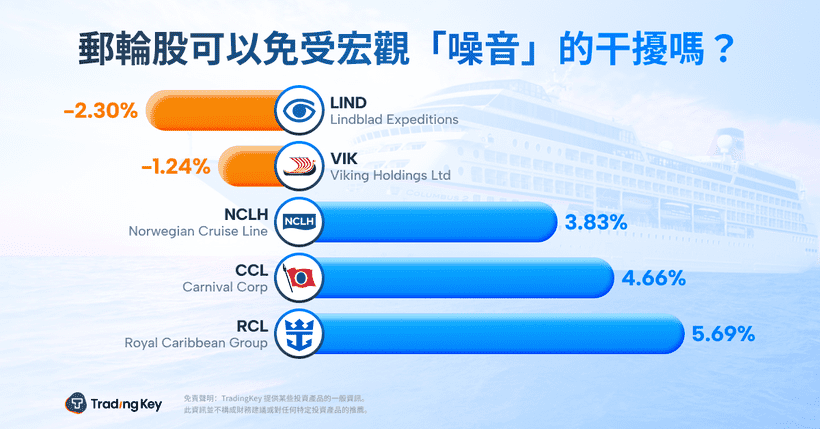

然而,本周以来,多位分析师认为邮轮股或将成为这一趋势下的例外。截至周一的过去七个交易日,皇家加勒比集团(Royal Caribbean Group)上涨近6%,嘉年华邮轮(Carnival Corp)上涨4.7%,挪威邮轮(Norwegian Cruise Line Holdings)上涨3.8%。

邮轮公司高层对产业的稳定性表示乐观,认为宏观环境的短期波动并未对其核心业务产生显著影响。挪威邮轮管理层表示,市场需求「未出现任何可察觉的变化」,并指出预订曲线保持稳定,未出现异常波动。此外,高额可自由支配消费领域(如水疗中心和赌场)的支出仍稳健,取消率也未上升。

皇家加勒比管理层也持类似观点,表示公司未来前景“极为乐观”,与不到两周前的投资者日上发布的展望相比没有任何变化。

邮轮旅客群体具有更高的抗风险能力

邮轮客户在收入水平和消费习惯上均与传统陆地度假者有明显差异。数据表明,挪威邮轮客户的平均家庭年收入超过20万美元,皇家加勒比的客户群体平均家庭年收入也超过12.5万美元。高收入者对于宏观经济的不确定性具有更强的承受能力。

从消费角度来看,邮轮旅行相较于陆地度假仍具备显著价格优势。目前,邮轮度假的整体费用比陆上度假低25%-30%,疫情前这一差距仅为10%-15%。

此外,邮轮旅游在全球度假市场的比例仍然较低,仅约3%-4%,这意味着该行业未来仍具备较大的成长空间。近年来,邮轮旅游的需求持续成长,消费者偏好转向邮轮度假模式。根据Kantar的研究报告,近70%的全球旅客表示愿意考虑搭乘邮轮度假。

强劲需求协助邮轮公司维持定价能力

挪威邮轮仍展现出强劲的需求趋势和稳定的定价能力。其中,阿拉斯加、欧洲和加勒比海仍然是最受欢迎的目的地。在过去两年中,Wave季(传统邮轮预订旺季)显著提前,从原本的一月提前至万圣节左右开始预订高峰。 Truist Securities的数据显示,目前邮轮价格较去年同期上涨幅度达到中高个位数(mid-to-high single-digit)。

同时,邮轮公司正加大私人岛屿的开发力度,以满足消费者更个人化的需求,并进一步提升定价能力。例如,皇家加勒比在巴哈马群岛的私人岛屿“可可岛完美假期”(Perfect Day at CocoCay),预计2024年将吸引超过300万游客。 嘉年华邮轮也在大巴哈马岛开发私人海滩目的地“庆典岛”(Celebration Key),以增强旅游体验。

邮轮产业正在加大针对年轻族群的数位化行销力度。根据国际邮轮协会(CLIA)的数据,73%的千禧世代和X世代旅客愿意考虑邮轮度假。挪威邮轮的策略之一是推出更短、更实惠的航线,以提高年轻族群的市场渗透率。

美国税收政策暂未对邮轮产业产生影响

本月早些时候,美国商务部长霍华德·鲁特尼克(Howard Lutnick)批评邮轮行业利用“便利旗”制度(Flag of Convenience)来规避美国企业所得税,并承诺特朗普政府将推动邮轮公司缴纳相应税款。

不过,一些分析师认为,即便实施新的税收政策,影响可能有限。 William Blair的合伙人兼消费分析师Sharon Zackfia指出,如果新的税收方案针对从美国港口出发的邮轮,各大邮轮公司可能会将更多航线转移至加勒比地区或墨西哥。

旅游产业分析机构Atmosphere Research的Henry Harteveldt也表示,邮轮公司可能会寻找绕过新税收政策的方法。例如,如果政府对从美国港口出发或抵达的邮轮预订征收类似于机票税(Federal Excise Tax)性质的费用,则可能会导致从美国港口出发的邮轮数量减少,甚至可能出现更多小型邮轮运营美国航线的情况。

油价下跌或助力邮轮产业控制成本

燃油成本是邮轮营运支出的主要组成部分。若油价大幅上涨,可能会压缩邮轮公司的利润率,并迫使其提高票价,进而影响需求。然而,自2024年以来,国际油价呈下降趋势,从年初的每桶80美元降至66美元,这将为邮轮行业带来显著的成本节约。

此外,在美国政策不确定性、俄乌战争持续以及中东局势紧张的背景下,油价可能仍将维持在低位。这对邮轮产业而言,或许会成为一大利好因素。