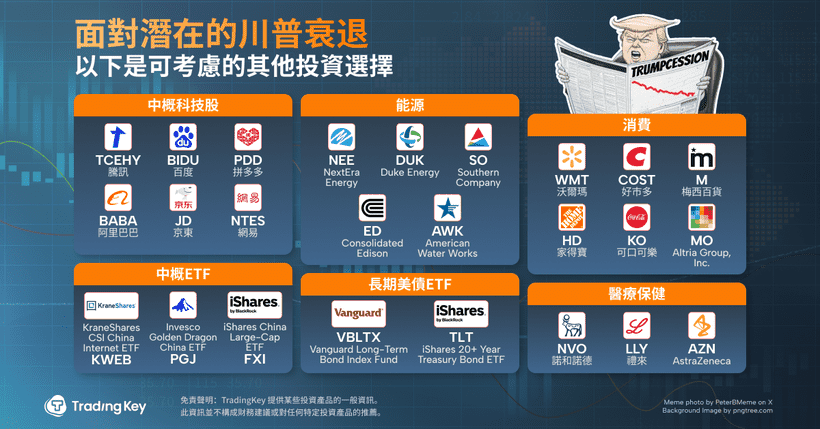

特朗普衰退擔憂下,股票投資人當下還有什麼選擇?

TradingKey - 美国经济衰退的情绪仍在继续,周一美股继续探底。 《华尔街日报》报道称,衰退交易再度回到了华尔街。我们在之前的文章中提到,亚特兰大联储预计美国第一季度GDP将萎缩2.8%。

虽然大多数股票在经济衰退期间通常会下跌,并且没有真正的“避风港”,然而,经济衰退并不一定会发生。尽管存在巨大的担忧,即便在衰退期,市场依然有一些低风险甚至逆势而上的股票。

中概股短期内可能仍有上涨情绪

由法 Société Générale SA 所称的包含阿里巴巴集团和腾讯控股等中国七大科技巨头的均衡权重投资组合,今年以来在恒生市场上涨幅度已超过40%。其中在美国市场上市的中国科技股亦表现不俗。

Saxo Markets首席投资策略师Charu Chanana表示:“DeepSeek的成功,以及中国一系列AI模型的推出,让全世界意识到,尽管美国对芯片出口实施限制,中国的创新能力不应被低估。中国AI领域的势头还有进一步发展的空间,因为其估值仍存在折扣。”

尽管周日公布的CPI数据显示中国再次面临通缩压力,但“两会”公布了符合预期的2025年关键经济和政策目标,包括“5%左右”的官方GDP增速目标,以及占GDP比例达到4%的预算内财政赤字(创历史新高)。

有观点认为政策缺乏意外惊喜,但科技的发展和放松监管的政策信号对于高科技产业发展至关重要。此外,报告中对于消费的关注明显增加,整体来看这对企业盈利提供了有利支持。

DeepSeek的发布打破了三个普遍的观念:(1)中国在技术上可以被限制;(2)没有强大的西方AI芯片,中国的AI发展无法进步;(3)大科技公司能够通过大量投资建立技术垄断。而DeepSeek的出现让市场相信,即使在通货紧缩压力下,中国依然能够在全球科技竞赛中保持竞争力,同时推动利润率和ROE的进一步增长。

最新的企业盈利显示出改善的迹象。根据2024年第四季度的最新财报数据,MSCI中国的中国公司营收和EPS都显示出明显上升。其中,科技公司的应收和EPS大幅超出预期,表现尤为突出。

有利的宏观叙事和企业ROE的改善,再加上中国独特的AI生态系统,这些因素似乎为多年被低估的中国科技股带来了机会。 SP500的平均市盈率为27.311,而所有中国科技股的市盈率都不超过20,甚至低于10。

防御股在经济放缓时可能跑赢基准

选择防御性股票的根本原因在于,即使发生经济衰退,民生需求的基本面不会有太大变化。例如,消费必需品行业,包括食品和饮料、家庭和个人用品,甚至酒精和烟草,医疗保健亦是不可或缺的。

防御性股票通常用贝塔系数来衡量,根据纽约大学斯特恩商学院的数据,防御性股票的贝塔系数往往远低于1,而公用事业板块的贝塔系数仅为0.39。

防御股的另一个优势是许多都是高股息股票,可观的股息能够部分抵御市场不稳定带来的波动。在市值最大的医疗保健公司中,诺和诺德和礼来的年度和五年股息复合增长率均超过15%。

根据Dividend.com的数据,几乎所有公用事业股在2024年均宣布了2025年的股息增加。 Morningstar能源和公用事业策略师预计,2025年全行业股息中位数增长率将达到5%。

消费者必需品行业在牛市期间通常表现滞后,但在经济放缓时却能跟上市场。在2022年市场下跌期间,该行业表现出色,而在2023年下半年出现回升时却表现不佳。

美国长债也是一种选择

在经济衰退的担忧下,周一的债市走势与美国股票市场形成鲜明对比。

面对可能的长期经济放缓,市场对美联储降息的预期正在上升,最早的降息可能发生在5月份。对于利率更敏感的短期国债或将表现出更大的价格上涨,而五年期国债相比于两年期国债似乎更具吸引力:自去年年底以来,五年期国债收益率已下降约40个基点。

当然,市场剧烈的反应是由于特朗普表示美国经济出现阵痛是正常的,这加剧了市场对衰退的猜测。但实际上,市场仍需等待更多明确的衰退信号。美国经济中的财政刺激减弱,因此经济放缓被视为一种正常的经济循环现象。同时,由于联邦政府支出减少和裁员现象,这种放缓的趋势正在加速,本月的就业市场可能继续疲软,可能影响10年期国债的收益率接近4%。

美国银行首席投资策略师Michael Hartnett上周五的报告认为,30年美债是衰退的避风港。美国政府过去五年持续进行大规模的财政刺激,一旦财政收缩,经济将失去主要增长引擎。同时,就业数据疲软以及美国薪资从一年前的85%下降至2025年1月的70%,其中万圣节裁员是主要原因。这两大因素长期以来将导致美国家庭倾向于储蓄,从而减少消费。为避免“政治失误”(Political Malpractice),特朗普政府未必能够落实大幅加征关税,但这也将暴露经济疲软的本质。当前30年期收益率若跌破4%,将吸引大量避险资金流入,从而形成正反馈。这或许是一个相当有说服力的逻辑。