尽管连续净卖出,巴菲特仍看好股票为伯克希尔首选

TradingKey - 伯克希尔哈撒韦公布了强劲的第四季度运营利润,主要受旗下保险业务的推动。然而值得注意的是,尽管过去两年股市上涨、企业估值飙升,巴菲特依然是美股的净卖家。

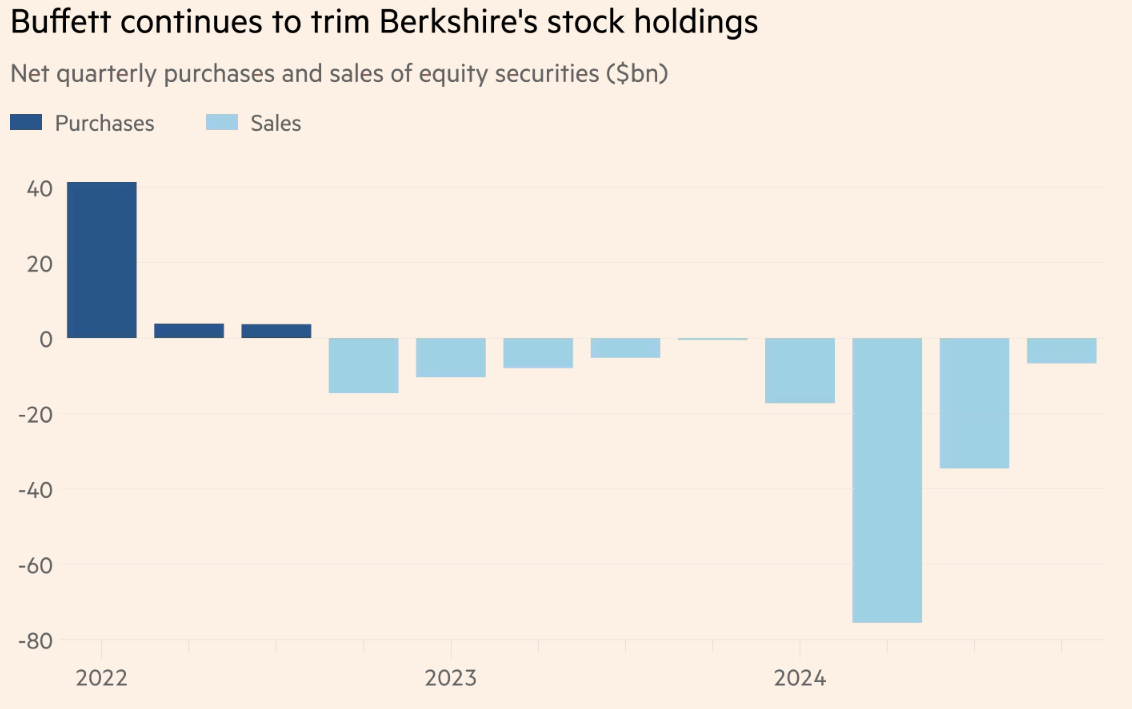

持续削减股票持仓

在 2024 年第四季度,伯克希尔进一步减少了银行股持仓。公司抛售了 近 75% 的花旗集团 (Citigroup) 持股,共计 4060 万股,套现超过 24 亿美元。此外,伯克希尔也继续减持美国银行 (Bank of America),自 10 月中旬以来抛售 9500 万股,使持股比例降至 约 8.9%。

就在巴菲特减持银行股的同时,投资者对银行业的信心却达到了近年来的最高水平,部分原因是美国总统 唐纳德·特朗普 (Donald Trump) 承诺放松行业监管。追踪美国主要银行的 KBW 银行指数 (KBW Bank Index) 在 2024 年飙升 约 40%。

此外,伯克希尔在第四季度仅新买入了一只股票,即啤酒品牌 Modelo 的母公司 Constellation Brands,斥资 12 亿美元。

来源:金融时报

股票仍是伯克希尔的核心投资

伯克希尔在 2024 年前三季度股票回购金额不足 30 亿美元,而 在第四季度及 2025 年初完全停止了股票回购。这与过去四年形成鲜明对比,当时伯克希尔累计回购近 700 亿美元的股份。

股票减持和回购放缓促使伯克希尔的现金储备几乎翻倍,从 1680 亿美元跃升至超过 3340 亿美元。巴菲特多次强调,当前市场估值过高,使得寻找有吸引力的机会变得更加困难。因此,他越来越倾向于减少股票投资,并将大量资本配置到美国国债。

在年度致股东信中,巴菲特重申了伯克希尔对股票的长期承诺,即便当前采取了更为谨慎的态度:"伯克希尔的股东可以放心,我们永远会将绝大部分资金投资于股票,主要是美国股票,尽管其中很多企业具有国际背景。这一投资偏好不会改变。"

他还指出,尽管公司过去一年 减持了部分上市股票,但其 私募股权投资的价值增长,且仍远高于公开市场持股。

伯克希尔哈撒韦旗下近 200 家私营企业(包括 冰淇淋连锁 Dairy Queen 和内衣制造商 Fruit of the Loom)的估值持续增长。这表明,伯克希尔绝大多数投资 仍以私营企业和股票投资的形式存在。

短期美债收益率上升,提振保险投资收益

伯克希尔的保险业务在 2024 年再次表现亮眼。该部门 实现 116 亿美元的投资收益,主要来自其 美债投资组合,远超其 股票投资的股息收入。

巴菲特表示:"随着美债收益率上升,我们显而易见地受益于投资收益的增加,同时也显著扩大了这些高流动性短期证券的持仓。"

尽管两场飓风——海伦 (Helen) 和米尔顿 (Milton)——给伯克希尔的保险和再保险业务造成了约 12 亿美元的损失,但 承保利润依然有所改善。

此外,伯克希尔在 2025 年第一季度的财报中将反映一笔额外损失,来自 1 月份洛杉矶野火的理赔。公司披露,保险部门预计该事件将 带来约 13 亿美元的税前损失。

日本商社仍是长期押注重点

巴菲特继续看好 五大日本商社,并指出这些公司 在合适的时机提高股息、在估值合理时回购股票,同时高管薪酬远低于美国同行。

三菱 (Mitsubishi)、三井 (Mitsui)、伊藤忠 (Itochu)、住友 (Sumitomo) 和 丸红 (Marubeni) 已同意允许伯克希尔 突破此前 10% 的持股上限。巴菲特表示,伯克希尔 未来可能继续增持 这些公司,并强调公司未来的领导层 将在未来数十年内继续持有日本股票。

"奥马哈的先知" (Oracle of Omaha) 还特别指出,伯克希尔预计 2025 年将从日本投资中获得 8.12 亿美元的股息收入,而其日元债务的利息支出仅约 1.35 亿美元,体现了这一长期投资的可观收益。

值得注意的是,日本 五大商社的股价在过去一年整体走低: 伊藤忠 (Itochu) 和丸红 (Marubeni) 下跌超 8%, 三菱 (Mitsubishi) 下跌 26%, 三井 (Mitsui) 和住友 (Sumitomo) 分别下跌 16% 和 10%。