巴菲特最新调仓的逻辑

巴菲特的投资旗舰伯克希尔(BRK.B.US)透露了其截至2024年12月31日止的13F美股持仓文件。

截至2024年12月31日止,伯克希尔的美股持仓市值为2670亿美元,较9月末高10亿美元左右,于2024年第4季新建仓一只股票,增持5只股票,清仓3只股票,减持8只股票,以下我们就来看看他进行了哪些调整。

建仓星座品牌

伯克希尔唯一建仓的股票是高端啤酒、葡萄酒和烈酒供应商星座品牌(STZ.US),当前该股市值为294.48亿美元,伯克希尔于2024年第4季率先买入562万股,2024年末持仓市值为12.43亿美元,持仓占投资组合的0.46%。

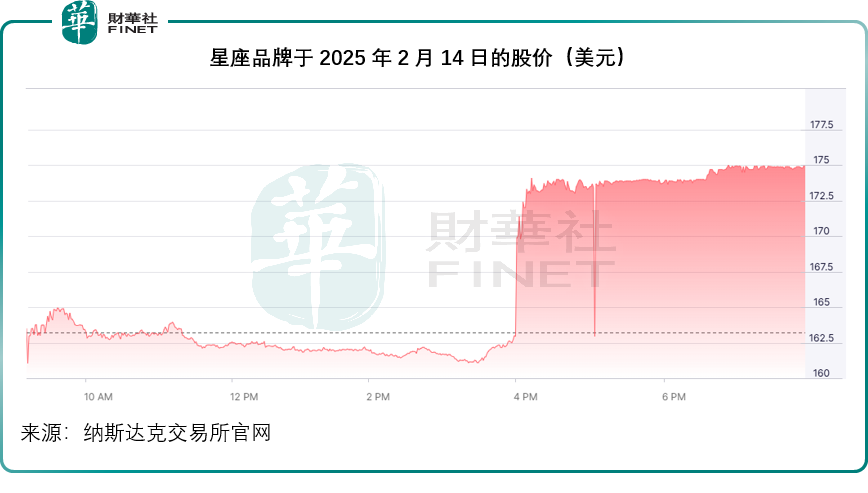

有意思的是,或许受巴菲特建仓的消息带动,星座品牌的盘后股价飙涨,见下图,其股价现已飙涨至174.99美元,较上周五最后收盘价162.94美元高出7.40%。

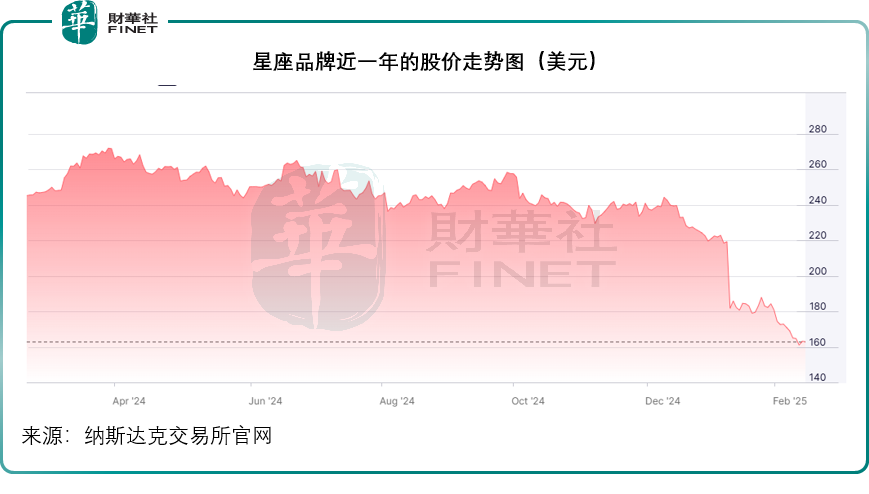

但值得留意的是,其最近的股价严重下挫,见下图,原因或与特朗普的关税政策,尤其针对墨西哥的关税政策有关,可能影响到星座品牌的成本。星座品牌主要在美国、墨西哥、新西兰和意大利经营业务,其主打品牌科罗娜啤酒为世界销量第一的墨西哥啤酒,在美国进口啤酒排行第一,星座品牌拥有科罗娜(Corona)及持有该品牌的莫德罗(Modelo)的美国品牌排他性特许经营权。

从上图可见,星座品牌的股价是在特朗普上台宣布关税政策后开始下挫,巴菲特的仓位应创建于2024年第4季,建仓价或在220美元以上,而当前其股价已跌至160美元左右,巴菲特应已产生账面亏损。

星座品牌近年频频出售其葡萄酒和烈酒品牌,其中于2024年12月宣布出售瑞典伏特加品牌SVEDKA,或将在未来几个月完成交易。该公司表示,通过优化这些业务,来维持其在高端名酒和烈酒领域的竞争优势。

加仓西方石油,减持美银和花旗

2024年第4季,伯克希尔继续加仓西方石油(OXY.US),到2025年2月7日,其于西方石油的持股量已达2.65亿股,占西方石油已发行股份数的28.24%,持仓市值或为123.98亿美元,占其投资组合的4.63%。

另外,伯克希尔还增持比萨连锁品牌达美乐比萨(DPZ.US)。从其过往的记录可以看到,伯克希尔在2024年第3季已开始建仓达美乐,见下图,在宣布伯克希尔建仓后,达美乐比萨的股价曾涨了一波,随后回落,而在最近又再度攀升。

同时,伯克希尔也增持了同样于上个季度建仓的游泳池用品批发分销商Pool(POOL.US)。

当前,西方石油、达美乐比萨和Pool于伯克希尔的美股持仓中占比分别为4.63%、0.37%和0.08%。

在少量增持上述股票的同时,伯克希尔还在大手减持银行股,包括第三大持仓美国银行(BAC.US)和花旗(C.US),此外,还减持了医疗服务供应商德维特(DVA.US)、金融服务公司第一资本信贷(COF.US)、美国第三大电信运营商T-Mobile(TMUS.US)、有线电视及宽带供应商特许通讯(CHTR.US)、持有F1世界锦标赛系列赛的独家商业和推广公司自由媒体-一级方程式(FWONK.US)、提供建筑工程木材外墙板的路易斯安那太平洋(LPX.US)和提供数字银行服务的Nu(NU.US)。

伯克希尔清仓了两个跟踪标普500的ETF——SPDR标普500 ETF(SPY.US)和先锋领航标普500 ETF,或反映其不再看好大盘表现。但今年以来,标普500指数继续创造纪录,现累计涨幅为3.96%,高于纳斯达克指数今年以来的累计涨幅3.71%。

另外,伯克希尔还清仓了美国最大的美容产品零售商犹他美容(ULTA.US)。其于2024年第2季建仓该股,当时的价位或大约437.94美元,但是到第3季开始减持九成持股,当时的股价大约为389.12美元,到第4季再清仓,2024年末该股的股价或约434.93美元,如此看来,伯克希尔于该股的投资即使没有亏,赚的应该也不多。

苹果仍为最大持仓

在进行了上述仓位调整后,于2024年12月31日,苹果仍为伯克希尔美股组合中的最大持仓,持股市值约751.26亿美元,占组合的28.08%;信用卡公司美国运通(AXP.US)为第二大持仓,持股市值约449.97亿美元,占组合的16.82%;第三依然是美国银行(BAC.US),持股市值为298.96亿美元,占组合的11.17%;第四大持仓为可口可乐(KO.US),持股市值约249.04亿美元,占组合的9.31%;第五大持仓为雪佛龙(CVX.US),持股市值约171.80亿美元,占组合的6.42%。

结论

从以上的调仓操作来看,伯克希尔于2024年第4季更钟情于消费股,建仓星座品牌和加仓达美乐和Pool都反映了这一点。但另一方面,它开始清理一些小额持股,包括F1运营商和传统的电信和电视运营商,最值得留意的是,伯克希尔开始大手减持过去看好的金融股,例如美银、花旗、Nu和第一资本信贷,并清仓跟踪标普500指数的ETF。

对比2024年第4季与2025年以来一些股份的表现,可以看出伯克希尔的调仓未必都踩在市场的节拍点上,例如清仓的标普500指数仍在上涨,新建仓的星座品牌今年以来受特朗普关税影响而下挫。

不过,它的一些操作仍可看到巴菲特的投资逻辑,例如西方石油,尽管近日股价持续受压,但应可得益于特朗普的推动本土能源发展的政策;再如减持银行股,除了这些银行的基本面实在不怎样外,或许还因为美联储未来货币政策所面临的复杂困境。