การไขรหัสโครงสร้างการระดมทุนในตลาดคริปโต: คู่มือสำคัญสู่แนวโน้มตลาด!

บทนำ

TradingKey – การเติบโตของตลาดคริปโตเคอร์เรนซี่ได้เปลี่ยนแปลงภูมิทัศน์ทางการเงินทั่วโลก และเป็นจุดกระตุ้นให้เกิดความสนใจในโครงสร้างของการระดมทุนในตลาดอย่างต่อเนื่อง การเข้าใจโครงสร้างนี้เป็นสิ่งสำคัญสำหรับการประเมินสุขภาพของตลาด สภาพคล่อง และแนวโน้มในอนาคต บทความนี้จะวิเคราะห์แหล่งที่มา การกระจาย และผลกระทบของเงินทุนในตลาดคริปโต เพื่อช่วยให้นักลงทุนและสถาบันต่าง ๆ เข้าใจพลวัตของตลาดได้ดียิ่งขึ้น

การระดมทุนในตลาดคริปโตคืออะไร?

การระดมทุนในตลาดคริปโตหมายถึงโครงสร้างโดยรวมและแหล่งที่มาของเงินทุนในตลาด การวิเคราะห์ส่วนประกอบนี้ช่วยให้เราเข้าใจแนวโน้มการไหลของเงินทุน พฤติกรรมของนักลงทุน และสุขภาพโดยรวมของตลาด — ตัวชี้วัดสำคัญที่ช่วยทำนายทิศทางของตลาดในอนาคต

แหล่งที่มาของการระดมทุนในตลาดคริปโตคืออะไร?

แหล่งที่มาหลักของเงินทุนในตลาดคริปโตแบ่งออกเป็นสี่ประเภท ได้แก่ นักลงทุนรายย่อย, วาฬ (Whales), ผู้ขุด (Miners) และนักลงทุนสถาบัน โดยแต่ละกลุ่มมีลักษณะเฉพาะในเรื่องขนาดเงินทุน ยุทธศาสตร์การลงทุน และระยะเวลาการถือครอง

แหล่งที่มา | คำอธิบาย | ลักษณะเฉพาะ |

| นักลงทุนบุคคลที่เป็นฐานของตลาด เงินทุนของพวกเขามักสะท้อนถึงความรู้สึกของตลาด | - การเทรดทั่วไปต่ำกว่า $10,000 - การเทรดบ่อย, ระยะเวลาถือครองเฉลี่ยน้อยกว่า 1 เดือน - มีความไวต่อ FOMO (กลัวพลาดโอกาส) |

| บุคคลหรือสถาบันที่ถือครองคริปโตจำนวนมาก | - การลงทุนในระดับที่ใหญ่กว่า, ถือครองในระยะยาว - ผู้เข้าร่วมตลาดตั้งแต่แรกด้วยต้นทุนต่ำ |

| บุคคลที่ได้รับคริปโตผ่านการรักษาเครือข่ายบล็อกเชนและยืนยันธุรกรรม | - การระดมทุนอย่างต่อเนื่อง, บางส่วนใช้ในการเทรดตลาดหรือสำหรับค่าใช้จ่ายประจำวัน |

นักลงทุนสถาบัน | เงินทุนหลักจากกองทุนเฮดจ์, บริษัทมหาชน และสถาบันการเงินแบบดั้งเดิม | - การลงทุนในระดับใหญ่โดยทั่วไปมากกว่า $1 ล้าน - ระยะเวลาถือครองเฉลี่ย 6-12 เดือน - ใช้วิธีการเทรดเชิงปริมาณและการแสวงหาผลกำไรจากการซื้อขายความแตกต่าง |

รัฐบาลและสถาบันสาธารณะ | ประเทศเช่น สหรัฐฯ จีน และยูเครนที่ถือคริปโต รวมถึงเอลซัลวาดอร์ที่ลงทุนใน Bitcoin | - สัดส่วนการลงทุนต่ำ แต่เพิ่มความน่าเชื่อถือให้กับตลาด - ส่วนใหญ่ได้มาจากการยึดครอง; บางประเทศทดลองใช้ CBDCs |

การกระจายการระดมทุนในตลาดคริปโตเป็นอย่างไร?

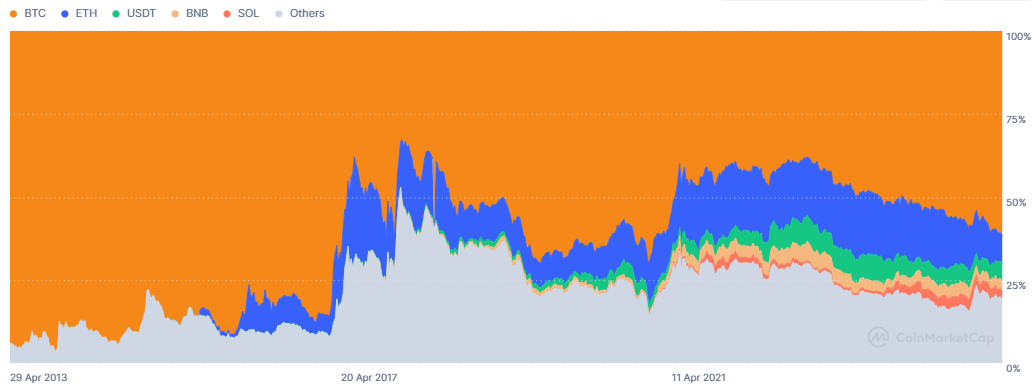

เมื่อเงินทุนใหม่เข้ามาในตลาดคริปโต มันมักจะอยู่ในรูปแบบ 4 ประเภท ได้แก่ Bitcoin, Ethereum, stablecoins และ altcoins โดย Bitcoin ดึงดูดเงินทุนมากที่สุดและมักครอบคลุมสัดส่วนตลาดมากกว่า 50% โดยรวม Bitcoin (BTC) และ Ethereum (ETH) มักมีสัดส่วนรวมกันเกิน 80% ของตลาด™

สัดส่วนมูลค่าตลาดของ BTC, ETH และคริปโตเคอร์เรนซี่อื่น ๆ, ที่มา: CoinMarketCap

นับตั้งแต่การเกิดขึ้นของคริปโตเคอร์เรนซี่ Bitcoin ยังคงครองอันดับหนึ่งในแง่ของสัดส่วนตลาด ส่วน Ethereum ยังคงเป็นอันดับสอง โดยมีสัดส่วนตลาดที่ผันผวนระหว่าง 10% ถึง 20% อย่างไรก็ตาม Ethereum กำลังเผชิญกับการแข่งขันที่เพิ่มขึ้นจากคริปโตอื่น ๆ เช่น Ripple (XRP) และ Solana (SOL)

Stablecoins ที่มีความเสถียรในราคา ทำหน้าที่เป็นสื่อกลางสำคัญในตลาดคริปโต ปัจจุบันมี stablecoins มากกว่า 200 ราย ที่มียอดมูลค่ารวมของตลาดอยู่ที่ $230 พันล้าน รองลงมาจาก Bitcoin ที่มีมูลค่า $1.6 ล้านล้าน

เงินทุนมีผลต่อวัฏจักรของตลาดอย่างไร?

เงินทุนในคริปโตกระจายอยู่ใน Bitcoin, Ethereum, stablecoins และ altcoins โดยมูลค่าตลาดของพวกมันจะผันผวนตามวัฏจักรของตลาด

ในตลาดขาขึ้น (Bull Market) สภาพคล่องสูงทำให้เงินทุนมักเข้ามาผ่านทาง stablecoins ซึ่งช่วยเพิ่มขนาดรวมของตลาด แต่ในที่สุด นักลงทุนจะเปลี่ยน stablecoins เป็นสินทรัพย์อื่น ๆ เช่น BTC, ETH และ altcoins ซึ่งจะผลักดันราคาและมูลค่าตลาดโดยรวมขึ้น แนวโน้มนี้เห็นได้ชัดในปี 2017, 2021 และคาดว่าจะเกิดขึ้นอีกในปี 2024

การเปลี่ยนแปลงในมูลค่าตลาดรวมของคริปโตเคอร์เรนซี่, ที่มา: CoinMarketCap

ในตลาดขาลง (Bear Market) เงินทุนจะค่อย ๆ ออกจากตลาด ส่งผลให้มูลค่าตลาดโดยรวมลดลง เหตุการณ์นี้เห็นได้ชัดในปี 2019 และ 2022 โดยนักลงทุนมักเปลี่ยนสินทรัพย์ที่มีความผันผวนไปสู่ stablecoins เพื่อลดความเสี่ยง แม้ว่ามูลค่าตลาดรวมของ stablecoins อาจลดลง แต่สัดส่วนของพวกมันในตลาดอาจยังคงค่อนข้างเสถียร

โดยทั่วไป สัดส่วนของ Bitcoin จะลดลงในช่วงตลาดขาขึ้น ในขณะที่ Ethereum และ altcoins จะเพิ่มขึ้น ในขณะที่ในตลาดขาลง ปรากฏการณ์ตรงกันข้ามเกิดขึ้น ยกตัวอย่างเช่น ในช่วงขาขึ้นปี 2017 สัดส่วนตลาดของ Ethereum เคยพุ่งถึง 31% ในขณะที่ความครอบงำของ Bitcoin ลดลงเหลือ 38% ในช่วงเปลี่ยนผ่านสู่ตลาดขาลงในปี 2018

สัดส่วนตลาดของ Bitcoin, Ethereum และคริปโตเคอร์เรนซี่อื่น ๆ, ที่มา: CoinMarketCap.

วิธีติดตามข้อมูลการระดมทุนในคริปโตเป็นอย่างไร?

การเข้าใจกระแสเงินทุนในตลาดคริปโตเป็นสิ่งสำคัญสำหรับการทำนายการเคลื่อนไหวของราคาและความเสถียรของตลาด ข้อมูลการระดมทุนหลักประกอบด้วย:

ประเภทข้อมูล | ตัวชี้วัดหลัก | เครื่องมือหลัก | การประยุกต์ใช้งาน |

ข้อมูล On-Chain | 1. การไหลเข้าหรือออกของตลาดแลกเปลี่ยน 2. การโอนของวาฬ 3. การถือครองของผู้ขุด 4. อุปทานของ stablecoin | - Glassnode - CryptoQuant - Nansen - Whale Alert | - ประเมินแรงกดดันในตลาด - ติดตามกิจกรรมของวาฬ - ทำนายการกลับตัวของแนวโน้ม |

ข้อมูลจากตลาดแลกเปลี่ยน | 1. สภาพคล่องสำรอง 2. ดอกเบี้ยเปิด (OI) 3. อัตราการระดมทุน 4. อัตราส่วน Put/Call | - Coinglass - Laevitas - Deribit Insights | - สังเกตแรงกดดันของตลาด - วัดความรู้สึกที่เป็นขาขึ้นหรือขาลง - ทำนายความผันผวนระยะสั้น |

| 1. การถือครอง Grayscale GBTC 2. การถือครองของบริษัทมหาชน 3. แนวโน้มการลงทุนจาก VC | - Bitcoin Treasuries - YCharts - Crunchbase | - ติดตามกระแสเงินทุนสถาบัน - วางตำแหน่งเพื่อหาโอกาสลงทุนในอนาคต |

การระดมทุนในระบบ DeFi | 1. มูลค่ารวมที่ถูกล็อก (TVL) 2. การไหลของ stablecoin ข้ามเครือข่าย 3. การเคลื่อนไหวของกองทุนในสัญญาอัจฉริยะ | - DeFiLlama - Dune Analytics | - ประเมินความร้อนของตลาด DeFi - ติดตามการโยกย้ายเงินทุน (เช่น จาก CEX ไปยัง DeFi) |

การใช้แหล่งข้อมูลหลายแหล่งเพื่อการตรวจสอบร่วมกันเป็นสิ่งจำเป็น ยกตัวอย่างเช่น หากข้อมูล on-chain แสดงให้เห็นว่าวาฬกำลังสะสมในขณะที่ความรู้สึกของตลาดยังคงเป็นแบบกลัว อาจเป็นสัญญาณของโอกาสในการซื้อ การผสมผสานข้อมูลการระดมทุนเข้ากับการวิเคราะห์ทางเทคนิค เช่น ระดับแนวรับและแนวต้านสามารถช่วยเพิ่มอัตราความสำเร็จของกลยุทธ์การซื้อขาย นอกจากนี้ ควรตระหนักถึงการล่าช้าของข้อมูล เนื่องจากตัวชี้วัด on-chain สะท้อนการทำธุรกรรมในอดีต เพื่อให้ได้ภาพรวมที่สมบูรณ์ขึ้น ควรจับคู่ข้อมูลเหล่านี้กับพลวัตของตลาดแบบเรียลไทม์และตัวชี้วัดความรู้สึก เช่น ดัชนีความกลัวและความโลภ แนวโน้มในโซเชียลมีเดีย และปริมาณการค้นหาบน Google

บทสรุป

การเข้าใจโครงสร้างการระดมทุนในตลาดคริปโตเป็นกุญแจสำคัญในการไขรหัสแนวโน้มพื้นฐานของตลาด การวิเคราะห์แหล่งที่มา การกระจาย และกระแสเงินทุนช่วยให้นักลงทุนและสถาบันต่าง ๆ สามารถพัฒนากลยุทธ์ที่มีข้อมูลรองรับและมีประสิทธิภาพมากขึ้น หากปราศจากข้อมูลเชิงลึกนี้ นักลงทุนอาจเสี่ยงต่อการนำทางในตลาดอย่างสุ่มสี่สุ่มห้า ซึ่งอาจนำไปสู่ความผิดพลาดที่มีค่าใช้จ่ายสูง

ในขณะที่เทคโนโลยีก้าวหน้าและการมีส่วนร่วมของสถาบันเพิ่มขึ้น ระบบนิเวศการระดมทุนในคริปโตอาจมีการพัฒนา แต่โครงสร้างโดยรวมไม่น่าจะมีการเปลี่ยนแปลงอย่างรุนแรง จึงไม่จำเป็นต้องกังวลมากนัก