TradingKey – Die jüngste Anpassung der Zollpolitik unter der Trump-Regierung sorgte für Turbulenzen auf den Rohstoffmärkten. Die geplanten Zölle auf Stahl, Aluminium und andere Industriemetalle ließen die Nervosität insbesondere am Kupfermarkt deutlich steigen. Am 10. Februar verzeichnete Kupfer an der New Yorker Rohstoffbörse (NYMEX) einen starken Preisanstieg von 2,6 %, während die Preisdifferenz zu den Preisen der London Metal Exchange (LME) mit 920 US-Dollar pro Tonne ein Rekordhoch erreichte. Seit Beginn der Trump-Regierung verfolgen Investoren aufmerksam mögliche Auswirkungen der Zollpolitik – der Kupferpreis an der NYMEX ist allein diesen Monat bereits um über 10 % gestiegen und die Preisdifferenz zu London nimmt weiter zu.

Wie können Anleger in einem so komplexen und volatilen Rohstoffmarkt Chancen erkennen und Risiken vermeiden? Die technische Analyse spielt hier eine entscheidende Rolle: Durch die Untersuchung historischer Preisbewegungen und Handelsvolumina lassen sich zukünftige Preistrends prognostizieren. Damit hilft sie Investoren, in einem komplexen Marktumfeld fundierte Entscheidungen zu treffen.

Chartmuster veranschaulichen den Kampf zwischen Angebot und Nachfrage direkt. Durch genaue Beobachtung der Preisverläufe erkennen Anleger wiederkehrende Muster, welche oft Trendwechsel ankündigen. Zu den wichtigsten Mustern gehören Doppel-Top, Doppel-Boden sowie Schulter-Kopf-Schulter-Formationen.

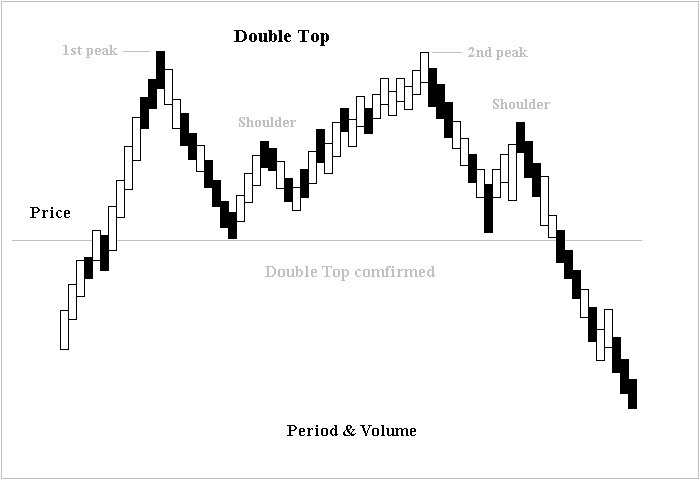

Doppel-Top (Double Top Pattern)

Dieses Muster tritt typischerweise am Ende eines Aufwärtstrends auf und besteht aus zwei ähnlich hohen Spitzen, getrennt durch ein Zwischentief („Nackenlinie“). Ein Durchbruch unter die Nackenlinie bestätigt das Muster und signalisiert in der Regel einen bevorstehenden Trendwechsel nach unten.

(Quelle: Wikipedia)

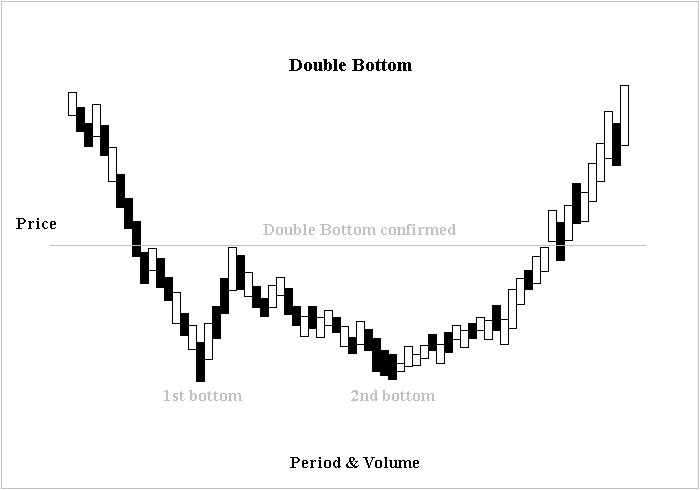

Doppel-Boden (Double Bottom Pattern)

Diese Formation entsteht am Ende eines Abwärtstrends und besteht aus zwei annähernd gleichen Tiefpunkten mit einer dazwischenliegenden Erholung. Ein Durchbruch über die Nackenlinie signalisiert häufig das Ende eines Abwärtstrends und den Beginn eines neuen Aufwärtstrends.

(Quelle: Wikipedia)

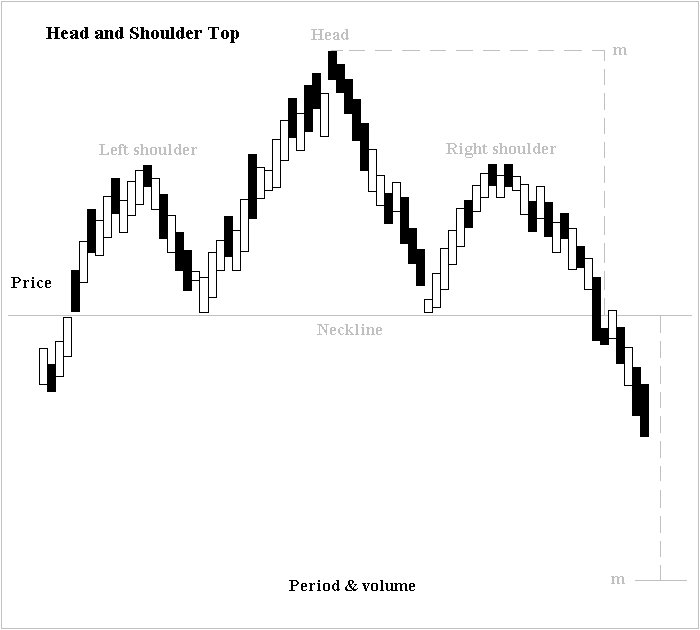

Schulter-Kopf-Schulter-Top (Head-and-Shoulders Top)

Ein zuverlässiges Umkehrsignal am Ende eines Aufwärtstrends, bestehend aus drei Spitzen („linke Schulter“, „Kopf“ und „rechte Schulter“). Der „Kopf“ liegt höher als die Schultern. Bricht der Kurs nach unten durch die Nackenlinie, gilt die Formation als bestätigt und signalisiert fallende Kurse.

(Quelle: Wikipedia)

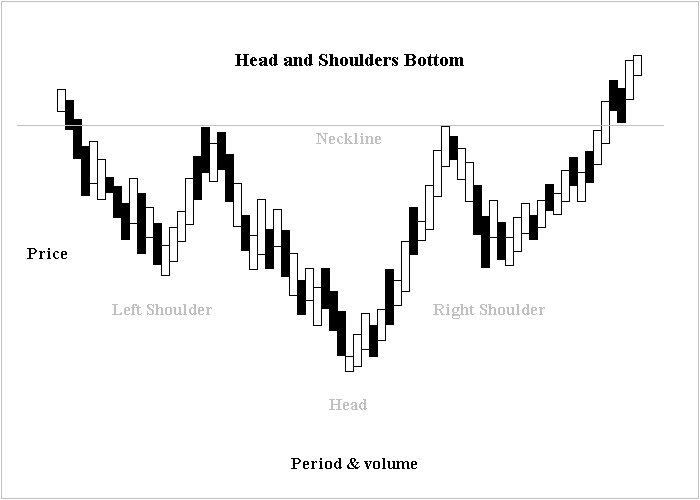

Umgekehrte Schulter-Kopf-Schulter (Head-and-Shoulders Bottom)

Diese Formation markiert das Ende eines Abwärtstrends. Sobald der Kurs nach oben durch die Nackenlinie ausbricht, bietet sich eine Long-Positionierung an.

(Quelle: Wikipedia)

Fibonacci-Retracements (FR)

Fibonacci-Retracements sind beliebte Werkzeuge, um potenzielle Unterstützungs- und Widerstandslevels während einer Kurskorrektur zu identifizieren. Die wichtigsten Retracement-Levels liegen bei 23,6 %, 38,2 %, 50 %, 61,8 % und 78,6 %.

Zur Anwendung wählt man zwei extreme Punkte eines Kursverlaufs, beispielsweise ein markantes Hoch und Tief. Zwischen diesen Punkten werden horizontale Fibonacci-Linien gezogen. In einem Aufwärtstrend dienen diese Levels oft als Unterstützung, im Abwärtstrend als Widerstand.

Beispiel: In einem steigenden Ölpreis-Trend könnten die Kurse nach einer Korrektur bei 38,2 % oder 61,8 % Unterstützung finden und anschließend ihren Aufwärtstrend fortsetzen.

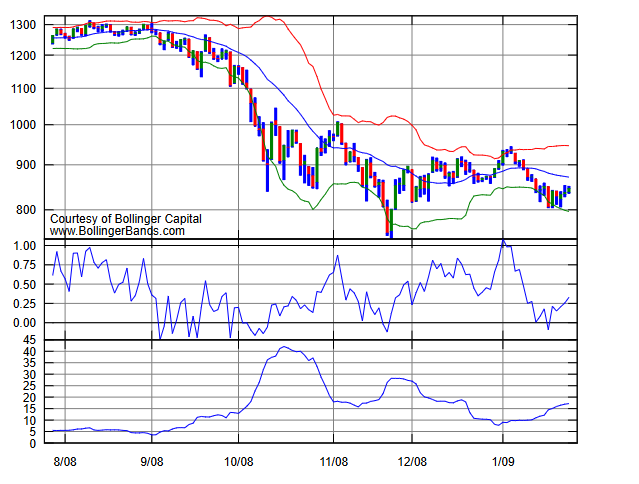

Bollinger-Bänder

Bollinger-Bänder bestehen aus drei Linien: oberes Band, mittleres Band und unteres Band. Das mittlere Band ist typischerweise ein 20-Tage-Durchschnitt, oberes und unteres Band ergeben sich aus Standardabweichungen vom mittleren Band.

- Verläuft der Rohstoffpreis nahe dem oberen Bollinger-Band und steigen alle drei Linien an, befindet sich der Markt in einem starken Aufwärtstrend.

- Verläuft der Preis am unteren Band entlang und fallen alle Linien, liegt ein starker Abwärtstrend vor.

- Pendelt der Kurs zwischen oberen und unteren Bändern, während alle drei Linien seitwärts verlaufen, deutet dies auf eine Seitwärtsbewegung und ein Gleichgewicht zwischen Angebot und Nachfrage hin.

Im Chart: Oberes Band rot, mittleres Band blau, unteres Band grün. Zusätzliche Indikatoren wie %b und Bandbreite („Bandbreite-Indikator“) helfen, Kursposition und Volatilität einzuschätzen.

(Quelle: Wikipedia)

Gleitende Durchschnitte (MA)

Ein gleitender Durchschnitt zeigt den Mittelwert der Kurse über eine bestimmte Periode. Üblich sind kurzfristige (10 Tage), mittelfristige (50 Tage) und langfristige (200 Tage) Durchschnitte.

Relativer Stärke-Index (RSI)

Der RSI-Indikator misst die Stärke der Kursbewegung und reicht von 0 bis 100. Werte über 70 zeigen eine überkaufte Marktsituation (möglicher Kursrückgang), Werte unter 30 signalisieren eine überverkaufte Situation (möglicher Kursanstieg).

MACD (Moving Average Convergence Divergence)

Der MACD besteht aus einer schnellen Linie (DIF), einer langsameren Linie (DEA) sowie einem Histogramm. Ein Kauf-Signal entsteht, wenn DIF von unten nach oben die DEA-Linie kreuzt und das Histogramm von grün auf rot wechselt. Ein Verkaufssignal entsteht bei der gegenteiligen Bewegung. Divergenzen zwischen Kursverlauf und MACD (bspw. neue Hochs im Kurs, aber keine neuen Hochs im MACD) kündigen mögliche Trendwechsel an.

(Quelle: Wikipedia)

Vorteile

- Reflektiert Marktstimmung:

Technische Analysen spiegeln durch Preisverhalten und Handelsvolumen die Marktstimmung direkt wider. Steigende Preise und Volumina zeigen z.B. Optimismus („bullish“), fallende Preise und Volumen eher Pessimismus („bearish“). - Kurzfristige Chancen:

Ideal für kurzfristige Trader, um schnelle Kursbewegungen zu erkennen und Gewinnmöglichkeiten zu nutzen. - Unterstützung für Handelsstrategien:

Durch Muster und Indikatoren lassen sich klare Handelsstrategien entwickeln, Stop-Loss- und Take-Profit-Punkte bestimmen und somit Risiken besser steuern. - Einfach zu verstehen:

Selbst für Anleger ohne tiefgehende Finanzkenntnisse sind Chartmuster und Indikatoren schnell erlernbar, was die technische Analyse zu einem guten Einstiegsinstrument macht.

Grenzen

- Schwierigkeiten bei langfristiger Prognose:

Technische Analysen eignen sich weniger für langfristige Prognosen, da langfristige Trends stark von Fundamentaldaten beeinflusst werden, die sich nicht vollständig aus historischen Preisdaten ableiten lassen. - Zeitliche Verzögerungen:

Technische Indikatoren reagieren oft erst verzögert auf schnelle Marktbewegungen, wodurch Anleger optimale Einstiegs- oder Ausstiegspunkte verpassen können. - Marktmanipulation und Störfaktoren:

Gerade in kleineren Rohstoffmärkten können große Marktteilnehmer (z.B. Hedgefonds) Preise manipulieren. Marktgerüchte und plötzliche Kapitalbewegungen verfälschen zudem technische Signale und erschweren die Genauigkeit der Analyse.