Dólar estadounidense en un estado de ánimo positivo en una semana impulsada por la inflación

- El Dólar estadounidense amplía aún más sus ganancias en la sesión europea del lunes.

- Los comentarios de Waller de la Fed y la publicación mixta de las nóminas no agrícolas son suficientes para impulsar un Dólar estadounidense más fuerte por ahora.

- El Índice del Dólar estadounidense supera los 101.50 y parece dirigirse hacia 101.90 para una prueba.

El Dólar estadounidense (USD) sube el lunes y amplía sus ganancias por segundo día consecutivo después de que el Gobernador de la Reserva Federal de EE.UU. (Fed), Christopher Waller, no convenciera a los mercados de que el recorte de tasas de interés en septiembre será de 50 puntos básicos. En cambio, con la publicación mixta de las nóminas no agrícolas el viernes, los mercados parecen conformarse con un recorte de tasas de solo 25 puntos básicos, lo que significa que el billete verde ha sido castigado demasiado en las últimas semanas y necesita ganar un poco para obtener la valoración correcta.

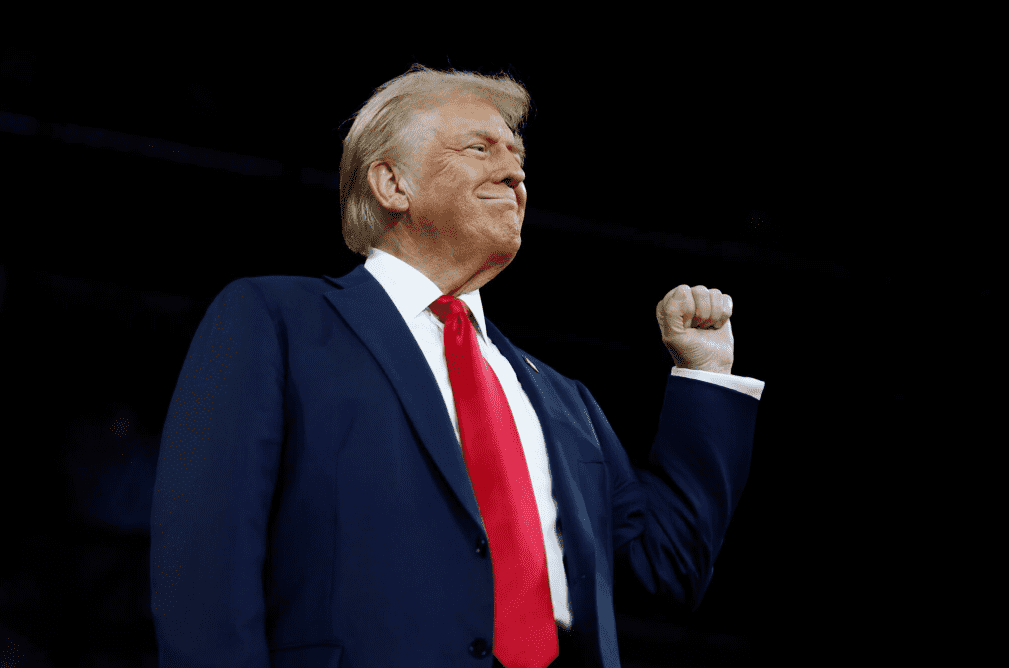

En el frente de los datos económicos, esta semana tiene tres puntos cruciales. Por el lado de EE.UU., la publicación del Índice de Precios al Consumidor (IPC) de agosto el miércoles será el principal motor. Por el lado europeo, el Banco Central Europeo entregará su decisión sobre las tasas de interés el jueves, antes de la decisión de la Fed la próxima semana. Mientras tanto, la elección presidencial de EE.UU. volverá a estar en primer plano con un debate entre el ex presidente de EE.UU. Donald Trump y la candidata demócrata Kamala Harris el miércoles.

Resumen diario de los mercados: Estableciendo el movimiento del viernes

- A las 14:00 GMT, la Oficina del Censo de EE.UU. publicará los Inventarios Mayoristas de EE.UU. para julio, que se espera que lleguen al 0,3%.

- El Tesoro de EE.UU. subastará algunos papeles a corto plazo a las 15:30 GMT, con una subasta de letras a 3 meses y a 6 meses.

- A las 19:00 GMT, se espera que el Cambio en el Crédito al Consumo para julio salte a 12,2 mil millones de dólares desde los 8,93 mil millones anteriores.

- Las acciones en Asia han cerrado nuevamente a la baja en promedio un 1%. Las acciones europeas y estadounidenses están eligiendo números positivos con casi todos los principales índices europeos y futuros estadounidenses subiendo un 1%.

- La herramienta CME Fedwatch muestra una probabilidad del 73,0% de un recorte de tasas de interés de 25 puntos básicos (pb) por parte de la Fed el 18 de septiembre frente a una probabilidad del 27,0% de un recorte de 50 pb. Para la reunión del 7 de noviembre, se espera otro recorte de 25 pb (si septiembre es un recorte de 25 pb) en noviembre con un 32,6%, mientras que hay una probabilidad del 52,5% de que las tasas sean 75 pb (25 pb + 50 pb) y una probabilidad del 14,9% de que las tasas sean 100 (25 pb + 75 pb) puntos básicos más bajas.

- La tasa de referencia a 10 años de EE.UU. se negocia en 3,74%, subiendo gradualmente en el día.

Análisis Técnico del Índice del Dólar: ¿Dónde está el valor justo?

El Índice del Dólar estadounidense (DXY) está buscando su valor justo después de que los mercados devaluaran el billete verde un poco demasiado bajo la suposición de que la Fed tendría que recortar más y más rápido de lo que los datos de EE.UU. realmente sugieren. Esa revalorización parece estar en camino con un Dólar estadounidense más fuerte este lunes y deja una advertencia justa para los comerciantes y mercados. La Fed determina cada reunión de política monetaria en función de los datos entrantes, lo que significa que cada reunión podría no ser lo que los mercados esperan que sea.

Mirando los niveles técnicos clave, la primera resistencia en 101.90 se está preparando para una segunda prueba después de su rechazo la semana pasada. Más arriba, se necesitaría un aumento pronunciado del 2% para llevar el índice a 103.18. El siguiente tramo hacia arriba es muy nebuloso con la media móvil simple (SMA) de 55 días en 103.40, seguida por la SMA de 200 días en 103.89, justo antes del gran nivel redondo de 104.00.

A la baja, 100.62 (el mínimo del 28 de diciembre) se mantiene fuerte y ya ha hecho que el DXY rebote cuatro veces en las últimas semanas. Si se rompe, el mínimo del 14 de julio de 2023, en 99.58, será el nivel definitivo a tener en cuenta. Una vez que ese nivel ceda, los niveles tempranos de 2023 se acercan a 97.73.

Índice del Dólar: Gráfico Diario

El sentimiento de riesgo FAQs

En el mundo de la jerga financiera, los dos términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.