EUR/JPY se mantiene estable por encima de 161.50 en medio de un volumen de transacciones bajo en Viernes Santo

- El EUR/JPY se estabiliza alrededor de 161.85 en los primeros compases de la sesión europea del viernes.

- La inflación del IPC de Japón creció un 3.6% interanual en marzo.

- El BCE recortó las tasas en 25 puntos básicos a 2.25% en la reunión de abril el jueves.

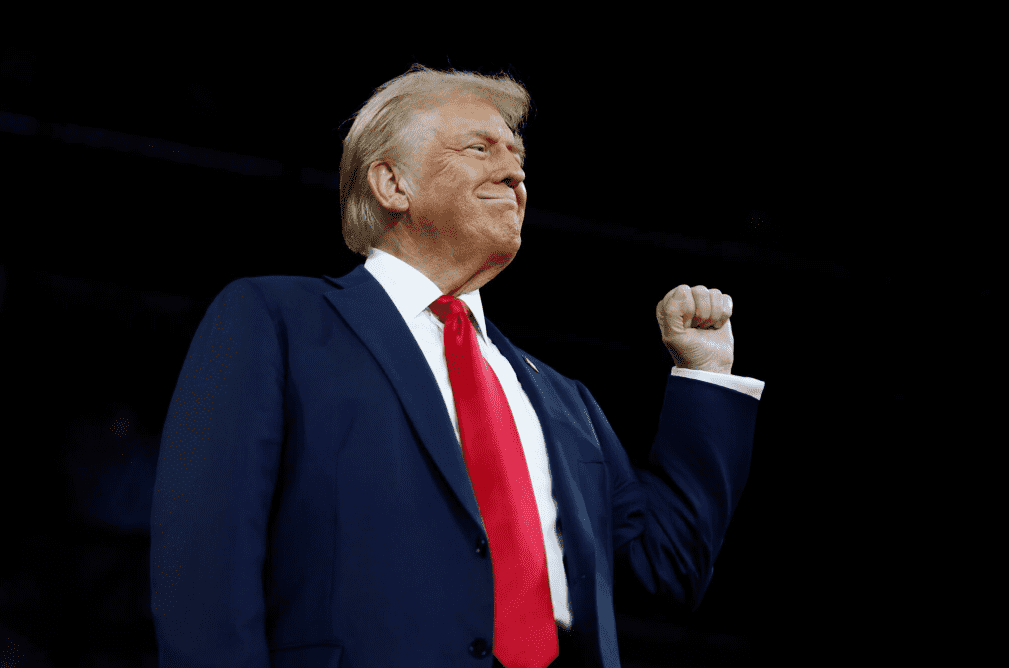

El cruce EUR/JPY cotiza plano cerca de 161.85 durante la sesión europea del viernes. La guerra comercial del presidente estadounidense Donald Trump sigue siendo una fuente de profunda incertidumbre. Sin embargo, Trump ofreció el jueves algunas señales alentadoras de que las negociaciones con otros países podrían llevar a aranceles más bajos. El optimismo en torno a las conversaciones comerciales podría debilitar monedas refugio como el Yen japonés (JPY).

El Índice Nacional de Precios al Consumidor (IPC) de Japón creció un 3.6% interanual en marzo, marcando tres años consecutivos en que la cifra de inflación general está por encima del objetivo del 2% del Banco de Japón (BoJ), reveló el Buró de Estadísticas de Japón el viernes. Esta cifra fue inferior al 3.7% registrado en febrero.

Mientras tanto, la llamada tasa de inflación "subyacente-subyacente", que excluye los precios de los alimentos frescos y la energía, aumentó al 2.9% interanual en marzo desde el 2.6% en febrero. La inflación subyacente, que excluye los precios de los alimentos frescos, saltó al 3.2% interanual en marzo desde la lectura anterior del 3.0%. La cifra estuvo en línea con el consenso del mercado.

Los datos llegan antes de la reunión de política del BoJ el 1 de mayo. Se espera que el BoJ mantenga las tasas de interés estables en 0.5% y recorte sus estimaciones de crecimiento, ya que los altos aranceles de Trump nublan las perspectivas económicas. Los operadores también monitorean de cerca los desarrollos en las negociaciones comerciales específicas de cada país.

En el frente del Euro, el Banco Central Europeo (BCE) recortó su tasa de interés principal en un cuarto de punto porcentual a 2.25% en su reunión de abril el jueves, citando el creciente aumento de las tensiones comerciales después de que los aranceles de Trump desataran una guerra comercial global. La presidenta del BCE, Christine Lagarde, dijo durante la conferencia de prensa que los aranceles estadounidenses sobre los bienes de la UE, que habían aumentado de un promedio del 3% al 13%, ya estaban perjudicando las perspectivas de la economía europea.

La postura moderada del BCE podría pesar sobre la moneda común frente al JPY. "Tiene un tono moderado. El enfoque se ha desplazado hacia la evaluación del riesgo a la baja para las perspectivas de crecimiento, en lugar del riesgo al alza para la inflación", dijo Kirstine Kundby-Nielsen, analista de divisas en Danske Bank.

Inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.