Avance de los resultados de las empresas del primer trimestre de 2025: Lo que los inversores deben saber

TradingKey - Los mercados están en un estado de flujo en este momento. Hay múltiples incertidumbres en el horizonte, desde una posible guerra mundial de aranceles hasta el aumento de las tensiones geopolíticas en Ucrania, así como en Oriente Medio.

Por último, la arraigada inflación en Estados Unidos, junto con la ralentización del crecimiento económico, está aumentando la posibilidad de un escenario de estanflación (es decir, un crecimiento anémico con una inflación superior a la normal) para la economía mundial. Esto sería terrible para las acciones mundiales y los mercados financieros en general.

A pesar de la subida de los tipos de interés en Estados Unidos en los últimos años, lo que ha mantenido al índice S&P 500 al alza durante este tiempo ha sido la evolución de los beneficios. En conjunto, el crecimiento de los beneficios por acción (BPA) ha sido sólido y, por supuesto, ha estado impulsado por las sólidas cifras de las empresas tecnológicas.

Sin embargo, de cara a la temporada de resultados de abril, los inversores están mucho más nerviosos. Esto se debe a las fuertes caídas de los principales índices bursátiles estadounidenses durante el mes pasado.

¿A quién le fue bien en el cuarto trimestre de 2024?

Antes de que los inversores se adentren en el periodo de beneficios del 1T 2025, merece la pena echar la vista atrás al trimestre de cifras más reciente (correspondiente al 4T 2024) para ver qué sectores superan las expectativas.

Según el cuadro de mando del cuarto trimestre de 2024 de FactSet, las empresas del índice S&P 500 obtuvieron resultados dispares en la última temporada de resultados. A la cabeza (en términos de sectores del índice S&P 500), con más del 80% de las empresas que registraron beneficios por encima de las estimaciones de consenso, estuvieron Finanzas, Consumo discrecional y Tecnología de la información.

No fue ninguna sorpresa ver que los sectores inmobiliario (51%) y de servicios públicos (48%) ocupaban los dos últimos puestos en cuanto al número de empresas que registraron beneficios por encima de las estimaciones de consenso.

Es comprensible que se considere que el sector financiero se está beneficiando de un entorno de tipos más altos, así como de una economía estadounidense que sigue resistiendo bien (aunque con datos más débiles sobre empleo y gasto de los consumidores recientemente). En cuanto a las TI, es evidente que la Inteligencia Artificial (IA) sigue impulsando el crecimiento de los beneficios del sector.

Lo contrario ocurre con el sector inmobiliario y las empresas de servicios públicos, que han obtenido peores resultados en los últimos años, lastrados por la subida de los tipos de interés. Este bajo rendimiento parece que continuará hasta que la Reserva Federal (Fed) indique que es probable que se produzcan más recortes de tipos a corto plazo.

¿Qué hay en el horizonte para el primer trimestre de 2025?

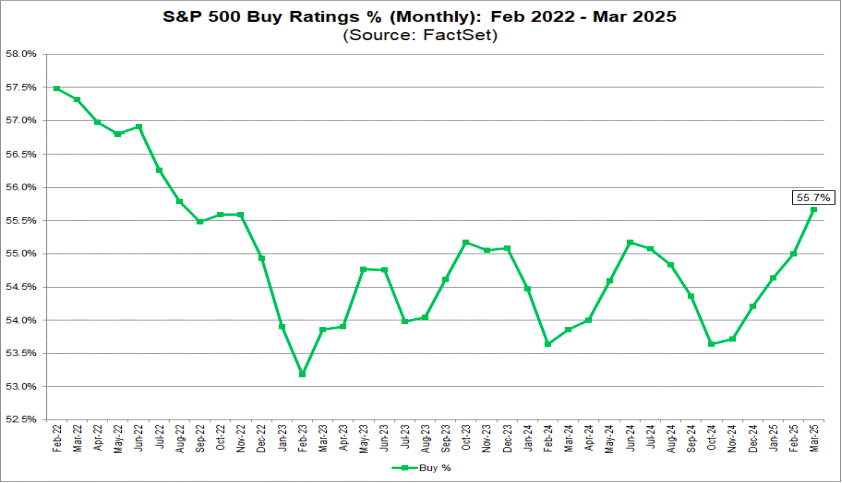

En cuanto a las expectativas de los analistas para el primer trimestre de 2025, hay algo más de 12.300 calificaciones de analistas sobre valores del índice S&P 500. De ellas, el 55,7% son calificaciones de «Comprar», el 38,7% de «Mantener» y sólo el 5,6% de «Vender».

En cuanto a las expectativas sectoriales, los analistas se muestran más optimistas en los sectores de la energía (65%), las tecnologías de la información (63%) y los servicios de comunicación (63%), ya que son los que cuentan con el mayor porcentaje de calificaciones de «Comprar».

En conjunto, los beneficios estimados para el índice S&P 500 en el primer trimestre de 2025 son actualmente inferiores a los de principios de 2025. Aun así, los analistas esperan que el índice registre un séptimo trimestre consecutivo de crecimiento interanual de los beneficios, con un +7,1% de crecimiento interanual, cuando se publiquen las cifras.

Fuente: FactSet

Los analistas ya están empezando a rebajar las cifras, ya que los beneficios estimados por acción para el primer trimestre de 2025 han disminuido un 4,0% en lo que va de año. Este descenso es significativamente superior tanto a la reducción media a 5 años del -3,3% como a la reducción media a 10 años del -3,2%.

De los 11 sectores GICS del índice S&P 500, se espera que siete de ellos registren un crecimiento interanual de los beneficios, encabezados por Sanidad y Tecnología de la Información.

Curiosamente, aunque las estimaciones de beneficios se están revisando a la baja en estos momentos, el porcentaje de valoraciones «Comprar» sigue siendo relativamente alto en comparación con la historia reciente. Como es bien sabido, las estimaciones de los analistas van por detrás de las de los mercados y sólo se ponen al día «después de los hechos».

Si nos remontamos a principios de 2022, justo antes de que la Reserva Federal empezara a subir los tipos de forma agresiva, el porcentaje de valoraciones «Comprar» era del 57,5%. Por supuesto, como el mercado de valores cayó bruscamente en 2022, los analistas se pusieron al día más tarde rebajando los beneficios rápidamente y el porcentaje de calificaciones de «Comprar» se desplomó hasta cerca del 53% a principios de 2023.

Habría sido una buena señal para «comprar el mercado» en ese momento, ya que, en retrospectiva, las ventas tocaron fondo en octubre de 2022.

¿Nos dirigimos hacia algo similar en 2025?

Para los inversores, vale la pena señalar que las estimaciones de los analistas siguen siendo positivas y las calificaciones generales de «Comprar» se mantienen relativamente altas. Mientras tanto, el entorno y el panorama exterior se están deteriorando, sobre todo en lo que respecta a la confianza y a la incertidumbre que persiste tanto sobre la economía como sobre el impacto de los aranceles en la inflación.

Esta es una de las principales razones por las que las acciones se han vendido en las últimas semanas. Sin embargo, si los datos económicos de los próximos meses siguen empeorando, el mercado podría sufrir más caídas y los analistas tendrían que rebajar sus expectativas.

En general, en este momento los analistas son relativamente optimistas sobre el panorama de los beneficios de las empresas del índice S&P 500 para el primer trimestre de 2025. Sólo en los próximos trimestres se sabrá si la incertidumbre y las ventas actuales son sólo un parpadeo o si se convierten en algo más serio.

No obstante, los inversores estarán muy atentos a lo que digan los equipos directivos en relación con los aranceles y la inflación en la próxima temporada de resultados.