USD: Algunas preocupaciones de posicionamiento permanecen – ING

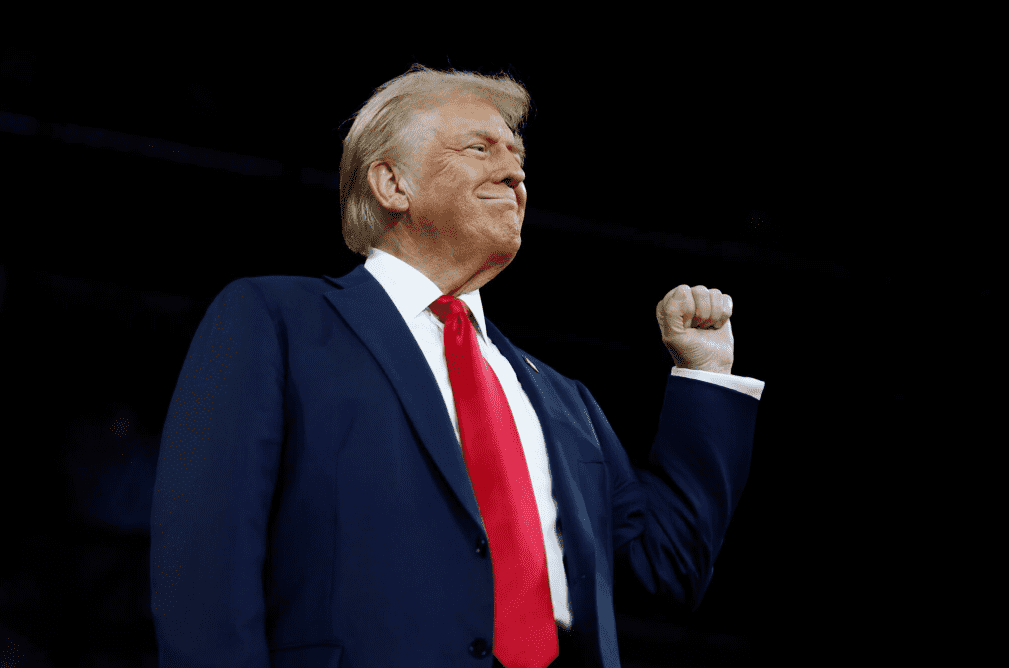

Los datos de la CFTC sobre el posicionamiento especulativo muestran que las posiciones largas netas en Dólares estadounidenses (USD) frente al resto del G10 subieron hasta el nivel más alto desde julio hasta el martes pasado. En términos de interés abierto, eso es un 12%, según nuestros cálculos. Esa es una cifra bastante alta, justo por encima del límite superior de 1 desviación estándar, sin embargo, todavía está muy por debajo del pico del 24% de abril. Las posiciones largas en USD probablemente crecieron aún más a lo largo de la semana pasada, pero las cifras de la CFTC probablemente no capturan la profundidad del cambio hacia una postura alcista estructural en el dólar después de la elección de Donald Trump. Nuestra percepción sigue siendo que el posicionamiento del mercado está bastante estirado en posiciones largas en dólares, y el Dólar estadounidense sigue en riesgo de alguna corrección técnica a corto plazo, señala Francesco Pesole, analista de FX de ING.

El DXY encontrará soporte alrededor de 106.0

"Al mismo tiempo, la historia macroeconómica realmente no ha ofrecido ninguna razón para dudar del rally del dólar. Los datos de inflación han sido más altos de lo que toleraría el objetivo de la Reserva Federal, y el presidente Jerome Powell añadió una capa de precaución sobre futuros alivios en un discurso la semana pasada. Con muy poca información adicional sobre la economía de EE.UU. esta semana, la divergencia de políticas implícita en el mercado entre la Fed y la mayoría de los otros bancos centrales del G10 podría significar que cualquier corrección impulsada por el posicionamiento será de corta duración."

"En última instancia, la previsión de nuestros economistas es que la Fed recortará en diciembre. Los mercados están valorando 15 pb, por lo que hay margen para una revalorización moderada que afecte al dólar. Sin embargo, esa revalorización puede no ocurrir antes de que se publiquen los datos de empleo en 18 días. Ese es un período relativamente largo para los mercados, y uno en el que – neto de cualquier tambaleo relacionado con el posicionamiento – la ‘operación Trump’ larga en dólares puede seguir siendo la única llamada direccional clara en FX. Sospechamos que el DXY aún encontrará soporte alrededor de 106.0 en caso de una corrección, y hay una posibilidad tangible de que cotice por encima de 107.0 para el Día de Acción de Gracias."

"Esta semana, se espera que el enfoque del mercado permanezca en los nominados al gabinete de Trump, en particular en lo que respecta al Tesoro. Los únicos datos potencialmente relevantes para el mercado, aparte de las solicitudes de subsidio por desempleo, serán el índice líder, que sin embargo ha tenido una capacidad de predicción muy limitada para la dirección de la economía. También estaremos atentos a los PMI de S&P Global, que se espera que muestren más de lo mismo para EE.UU.: una manufactura débil más que compensada por servicios fuertes. También hay algunos oradores de la Fed a los que prestar atención, comenzando hoy con el presidente de la Fed de Chicago, Austan Goolsbee, quien es considerado un miembro de inclinación moderada."