El Dólar permanece congelado antes del discurso de Powell de la Fed

- El Dólar estadounidense se vuelve a la baja después de romper la reciente racha de ventas el jueves.

- Todas las miradas están puestas en el presidente de la Fed, Jerome Powell, quien se espera que cumpla con las expectativas del mercado sobre recortes de tasas en Jackson Hole.

- El Índice del Dólar estadounidense cotiza justo por encima de 101.00 y enfrenta una posición técnica sustancial en el gráfico semanal.

El Dólar estadounidense (USD) se debilita el viernes, tratando de mantener las ganancias que adquirió el jueves después de que los datos económicos y los oradores de la Fed proporcionaran un impulso muy necesario al Dólar. El presidente del Banco de la Fed de Kansas City, Jeffrey Schmid, dijo que hay que ser cautelosos con las expectativas actuales del mercado sobre grandes recortes de tasas, y los alentadores números del Índice de Gerentes de Compras (PMI) de EE.UU. mostraron un sector de Servicios resiliente. El final de la semana estará marcado por el discurso del presidente de la Reserva Federal de EE.UU., Jerome Powell, en Jackson Hole. Se ha escrito y debatido mucho sobre lo que Powell dirá: los mercados esperan que abra la puerta a recortes de tasas en septiembre, pero Powell podría no comprometerse a decir cuándo y cuánto recortará la Fed.

En el frente de los datos económicos, todo girará en torno a la Fed. Otros tres miembros de la Fed hablarán en medios de noticias financieras como CNBC y Bloomberg Television antes y después del discurso de Powell para guiar a los mercados y ajustar la comunicación en caso de que vean algún movimiento del mercado que pueda apuntar a una mala interpretación por parte de los mercados.

Resumen diario de los mercados: Expectativas demasiado altas

- El programa de Jackson Hole desde Jackson Hole:

- A las 12:00 GMT, el presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, hablará en CNBC. Una hora más tarde, a las 13:00 GMT, volverá a hablar en Bloomberg Television.

- A las 14:00 GMT, el presidente de la Fed, Jerome Powell, hablará en el Simposio de Jackson Hole. Su discurso se publicará en ese momento. Por lo tanto, cualquier movimiento del mercado probablemente ya habrá tenido lugar antes de que Powell haya dicho una palabra en el escenario.

- El presidente del Banco de la Reserva Federal de Filadelfia, Patrick Harker, comentará a las 15:00 GMT en Bloomberg Television para guiar a los mercados.

- El presidente y director ejecutivo del Banco de la Reserva Federal de Chicago, Austan Goolsbee, intentará guiar a los mercados hacia el cierre de la campana con más comentarios y orientación a las 16:30 GMT en CNBC, seguido de comentarios alrededor de las 17:45 GMT en Fox y nuevamente a las 18:15 GMT en Bloomberg Television.

- A las 14:00 GMT, se publicarán las ventas de viviendas nuevas, pero se espera que este número quede eclipsado por el discurso del presidente de la Fed, Powell. Las ventas anteriores cayeron un 0,6% en junio, sin previsión disponible para el número de julio.

- En general, las acciones no están realmente asustadas por el próximo discurso crucial del presidente de la Fed, Powell, y están avanzando más. Asia está lista para cerrar esta semana con una nota positiva, Europa también publica números en verde y los futuros de EE.UU. son aún más optimistas.

- La herramienta CME Fedwatch muestra una probabilidad del 75,5% de un recorte de tasas de interés de 25 puntos básicos (pb) por parte de la Fed en septiembre frente a una probabilidad del 24,5% de un recorte de 50 pb. Otro recorte de 25 pb (si septiembre es un recorte de 25 pb) se espera en noviembre con un 51,1%, mientras que hay una probabilidad del 41,0% de que las tasas estén 75 pb por debajo de los niveles actuales y una probabilidad del 7,9% de que las tasas estén 100 puntos básicos más bajas.

- La tasa de referencia a 10 años de EE.UU. cotiza en 3,85%, justo por debajo del máximo de esta semana de alrededor de 3,90%.

Indicador económico

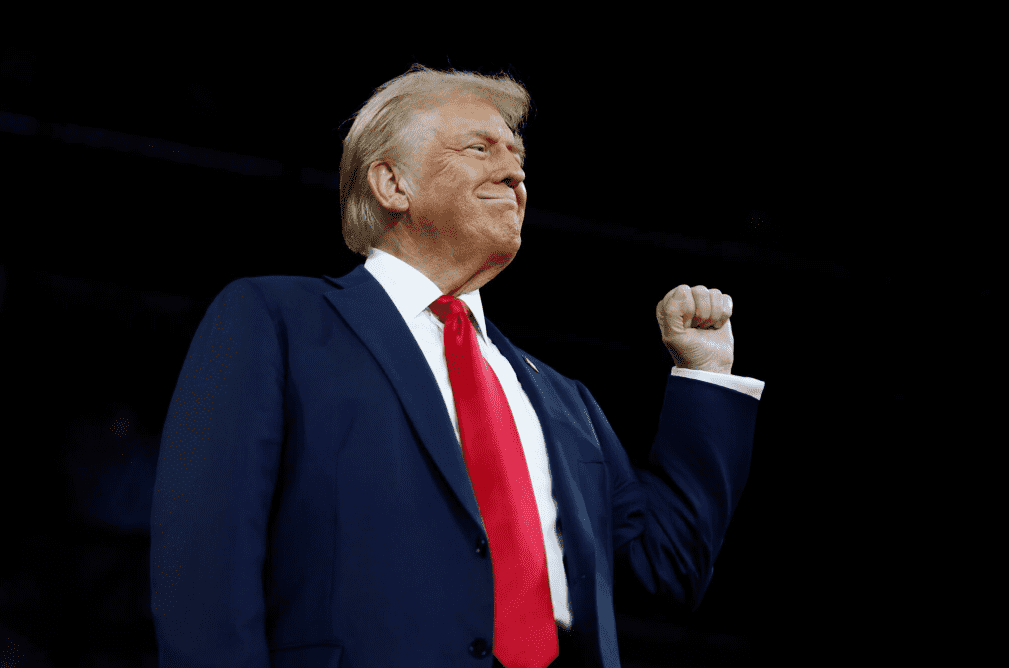

Discurso de Powell, miembro de la Fed

Jerome H. Powell asumió el cargo como miembro de la Junta de Gobernadores del Sistema de la Reserva Federal el 25 de mayo de 2012, para completar un mandato sin vencimiento. El 2 de noviembre de 2017, el presidente Donald Trump nombró a Powell como próximo presidente de la Reserva Federal.

Leer más.Próxima publicación: vie ago 23, 2024 14:00

Frecuencia: Irregular

Estimado: -

Previo: -

Fuente: Federal Reserve

Análisis Técnico del Índice del Dólar estadounidense (DXY): Semana de movimientos en el mercado

El Índice del Dólar estadounidense (DXY) tiene el potencial de moverse sustancialmente esta tarde. Las expectativas muy altas de que el presidente de la Fed, Powell, confirmará que los recortes de tasas están en marcha es el caso base mínimo en las expectativas del mercado. Cualquier cosa menos que eso podría ver algunas ofertas sustanciales de Dólares entrando, con el DXY subiendo más, mientras que una confirmación verbal de un recorte de tasas en septiembre y por cuánto vería al DXY coquetear con una ruptura por debajo de 100.00.

Para una recuperación, el DXY enfrenta un largo camino por delante. Primero, 101.90 es el nivel a recuperar. Se necesitaría un aumento pronunciado del 2% para llevar al DXY a 103.18 desde donde está cotizando ahora, alrededor de 101.00. Un nivel de resistencia muy fuerte cerca de 104.00 no solo tiene un valor técnico crucial, sino que también lleva la media móvil simple (SMA) de 200 días como el segundo peso pesado para limitar la acción del precio.

A la baja, 100.62 (mínimo del 28 de diciembre) será el próximo soporte vital para evitar otro colapso. Si se rompe, el mínimo del 14 de julio de 2023, en 99.58 será el nivel definitivo a tener en cuenta.

Índice del Dólar: Gráfico Diario

El sentimiento de riesgo FAQs

En el mundo de la jerga financiera, los dos términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.