Forex Hoy: La volatilidad del mercado disminuye antes de la publicación de datos de nivel medio

A continuación, lo que necesitas saber el martes 15 de abril:

La acción en los mercados financieros se torna tranquila a primera hora del martes, ya que los inversores finalmente toman un respiro tras las salvajes fluctuaciones de la semana anterior. Eurostat publicará los datos de producción industrial de febrero más tarde en la sesión. En la segunda mitad del día, los datos de inflación de Canadá, el Índice de Precios de Exportación y el Índice de Precios de Importación de EE.UU. serán observados de cerca por los inversores.

Dólar estadounidense PRECIO Esta semana

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas esta semana. Dólar estadounidense fue la divisa más débil frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.07% | -1.05% | -0.46% | -0.01% | -1.20% | -1.60% | -0.40% | |

| EUR | -0.07% | -0.63% | -0.10% | 0.37% | -0.54% | -1.24% | -0.04% | |

| GBP | 1.05% | 0.63% | 0.93% | 0.99% | 0.09% | -0.61% | 0.60% | |

| JPY | 0.46% | 0.10% | -0.93% | 0.45% | -0.96% | -1.35% | 0.22% | |

| CAD | 0.01% | -0.37% | -0.99% | -0.45% | -1.15% | -1.59% | -0.46% | |

| AUD | 1.20% | 0.54% | -0.09% | 0.96% | 1.15% | -0.69% | 0.51% | |

| NZD | 1.60% | 1.24% | 0.61% | 1.35% | 1.59% | 0.69% | 1.24% | |

| CHF | 0.40% | 0.04% | -0.60% | -0.22% | 0.46% | -0.51% | -1.24% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

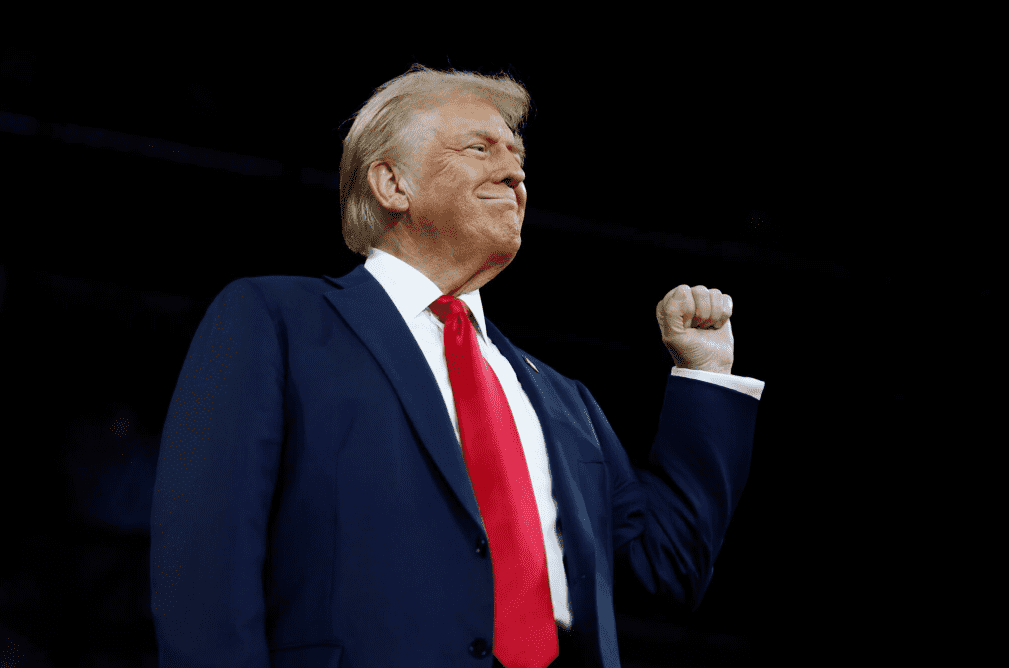

El Índice del Dólar estadounidense (USD) se mueve hacia arriba y hacia abajo en un rango estrecho por debajo de 100.00 tras cerrar el día ligeramente a la baja el lunes. El presidente de EE.UU., Donald Trump, dijo el lunes por la noche que su administración examinará los semiconductores y toda la cadena de suministro de electrónica en las próximas investigaciones sobre aranceles de seguridad nacional. Trump también señaló que espera imponer aranceles a los productos farmacéuticos importados en un "futuro no muy lejano". Los futuros de índices bursátiles de EE.UU. cotizan ligeramente al alza en la mañana europea del martes, después de que los principales índices de Wall Street ganaran entre el 0.6% y el 0.8% el lunes.

Tras el aumento récord de la semana anterior, el Oro se mantiene en una fase de consolidación por encima de 3.200$ después de cerrar poco cambiado el lunes.

Se prevé que el Índice de Precios al Consumidor (IPC) en Canadá aumente un 2.6% a nivel anual en marzo, igualando el incremento de febrero. USD/CAD se mantiene relativamente tranquilo y se mueve lateralmente por encima de 1.3850 a primera hora del martes. El miércoles, el Banco de Canadá anunciará decisiones de política monetaria.

USD/JPY perdió alrededor del 0.3% el lunes y cerró el tercer día consecutivo en territorio negativo. El par se recupera hacia 143.50 en la mañana europea del martes. El ministro de Finanzas japonés, Shunichi Kato, repitió el martes que la volatilidad excesiva en los mercados financieros afectaría negativamente la estabilidad económica y financiera.

AUD/USD preserva su impulso alcista y cotiza en territorio positivo por encima de 0.6350 a primera hora del martes. Las actas de la reunión de política monetaria de abril del Banco de la Reserva de Australia (RBA) mostraron que los miembros de la junta acordaron que la reunión de mayo sería un momento oportuno para reconsiderar las perspectivas de política, pero señalaron que la decisión no estaba predeterminada.

EUR/USD se mantiene estable en torno a 1.1350 en la primera sesión europea del martes.

GBP/USD ganó casi un 0.8% el lunes y continuó subiendo a primera hora del martes. En el momento de la publicación, el par se negociaba en su nivel más alto desde octubre, por encima de 1.3200. La Oficina de Estadísticas Nacionales del Reino Unido (ONS) informó a primera hora del día que la tasa de desempleo de la OIT se mantuvo estable en 4.4% en los tres meses hasta febrero, igualando la expectativa del mercado. El miércoles, la ONS publicará datos de inflación para marzo.

Inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.