EUR/USD se fortalece ante el creciente temor a la estanflación en EE.UU.

- El EUR/USD sube cerca de 1.1400 mientras el Dólar estadounidense enfrenta una intensa venta masiva en medio de una creciente guerra comercial entre EE.UU. y China.

- El sentimiento del consumidor en EE.UU. se ha deteriorado, y las expectativas de inflación a un año han acelerado en abril.

- Se espera que el BCE recorte las tasas de interés el jueves.

El EUR/USD salta cerca de 1.1400 en la sesión europea del lunes. El par de divisas principal busca recuperar el máximo de más de tres años de 1.1474, que registró el viernes. El par demuestra una gran fortaleza mientras el Dólar estadounidense (USD) continúa cayendo en medio de crecientes temores de estanflación en Estados Unidos (EE.UU.), una situación en la que la inflación aumenta, la economía se deteriora y el empleo se enfría.

El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a seis monedas principales, ve más desventajas por debajo de los recientes mínimos de 99.00.

Los participantes del mercado financiero anticipan una estanflación en EE.UU. en medio de un deterioro del sentimiento del consumidor y la desanclaje de las expectativas de inflación del consumidor. La Universidad de Michigan (UoM) mostró el viernes que el Índice de Sentimiento del Consumidor preliminar se situó significativamente más bajo en 50.8 en abril, el nivel más bajo desde junio de 2022. Los hogares estadounidenses están preocupados por los riesgos crecientes de una recesión debido a la guerra arancelaria en aumento con China.

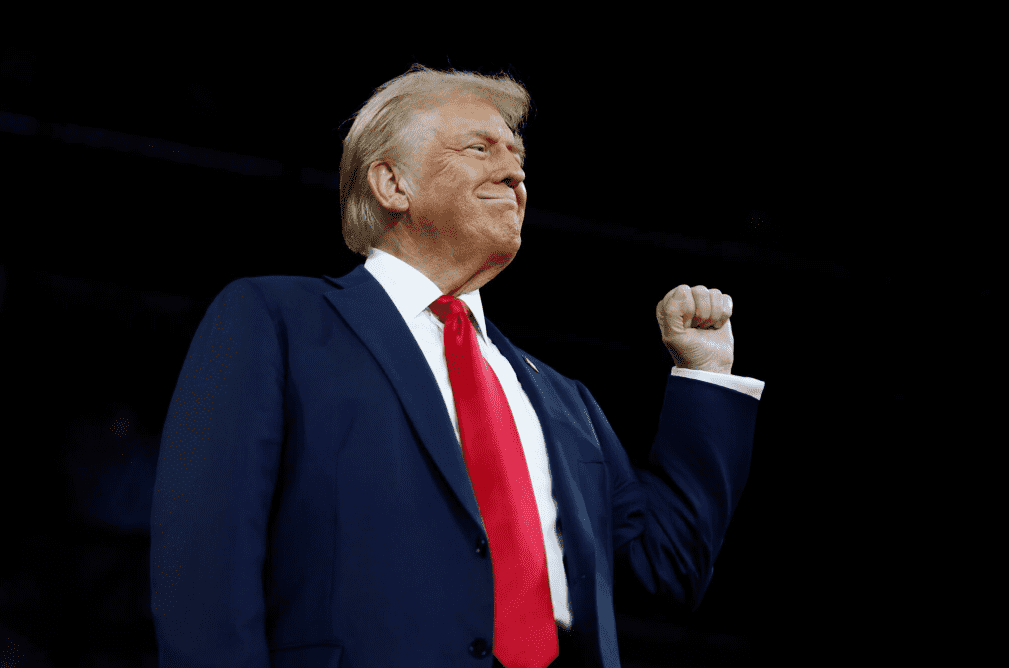

El viernes, China aumentó los contra-aranceles a las importaciones de bienes estadounidenses al 125%, efectivo a partir del sábado. El gigante asiático respondió después de que el presidente estadounidense Donald Trump aumentara los aranceles a las importaciones chinas al 145%. Los participantes del mercado esperan que el escenario de represalias y contramedidas de ambas naciones obstaculice los planes de nuevas inversiones por parte de los propietarios de negocios, lo que eventualmente resultaría en un crecimiento económico moderado.

Mientras tanto, las expectativas de inflación del consumidor a 12 meses de la UoM aceleraron a 6.7% en abril desde 5% en marzo. Se espera que el deterioro del sentimiento del consumidor y el aumento de las expectativas de inflación del consumidor frenen los esfuerzos de la Reserva Federal (Fed) para reducir las presiones de precios en los últimos años.

El viernes, el presidente del Banco de la Reserva Federal de St. Louis, Alberto Musalem, dijo que si el público comienza a esperar que "la inflación se mantenga alta a largo plazo", la tarea de restaurar "la estabilidad de precios y el máximo empleo sería mucho más difícil".

Qué mueve el mercado hoy: El EUR/USD se fortalece al inicio de la semana de política monetaria del BCE

- El EUR/USD avanza a medida que el Euro (EUR) muestra fortaleza al inicio de la semana de política monetaria. Se espera que el Banco Central Europeo (BCE) anuncie su decisión sobre las tasas de interés el jueves, y se prevé que recorte su Tasa de Facilidad de Depósito en 25 puntos básicos (pbs) a 2.25%. Este sería el séptimo recorte de tasas de 25 pbs por parte del BCE desde junio.

- Los operadores se han vuelto cada vez más confiados en que el BCE recortará las tasas de interés nuevamente en medio de las expectativas de que la guerra comercial impulsada por Trump no será inflacionaria para la Eurozona. Los inversores esperan que la creciente guerra arancelaria entre EE.UU. y China obligue a este último a exportar sus productos al viejo continente. Los importadores de la Eurozona preferirían los productos chinos sobre los bienes producidos localmente, dada la ventaja competitiva de bajo costo de China. Tal escenario compensaría el impacto de la inflación impulsada por los aranceles de Trump.

- La semana pasada, el miembro del Consejo de Gobierno del BCE, Gediminas Šimkus, dijo que "se necesita un recorte de 25 pbs en abril". Šimkus agregó que el anuncio de aranceles de EE.UU. justifica una política monetaria "más acomodaticia", y por lo tanto, necesitamos pasar a una "postura de política menos restrictiva".

- Sobre las relaciones comerciales con EE.UU., los ministros de finanzas de la Unión Europea (UE) han prometido unidad en la negociación de un acuerdo comercial con Washington. La respuesta unificada de la zona euro mejoraría ligeramente su posición al discutir las negociaciones comerciales con la Casa Blanca.

Análisis Técnico: El EUR/USD sube cerca de 1.1400

El EUR/USD sube cerca de 1.1400 durante las horas de negociación europeas del lunes. El par de divisas principal cotiza firmemente ya que todas las medias móviles exponenciales (EMAs) de corto a largo plazo tienen una pendiente ascendente, lo que sugiere una fuerte tendencia alcista.

El Índice de Fuerza Relativa (RSI) de 14 días salta cerca de 80.00, indicando un fuerte impulso alcista.

Mirando hacia arriba, la resistencia psicológica de 1.1500 será la principal resistencia para el par. Por el contrario, la región de 1.1200, que limitó el avance del EUR/USD en agosto y septiembre, será el soporte clave para los alcistas del Euro.

Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

,