EUR/USD se mantiene subdued en torno a 1.1350 tras dos días de ganancias

- El EUR/USD se debilitó a pesar de un Dólar estadounidense más suave, ya que las crecientes tensiones comerciales entre EE.UU. y China pesaron sobre el sentimiento del mercado.

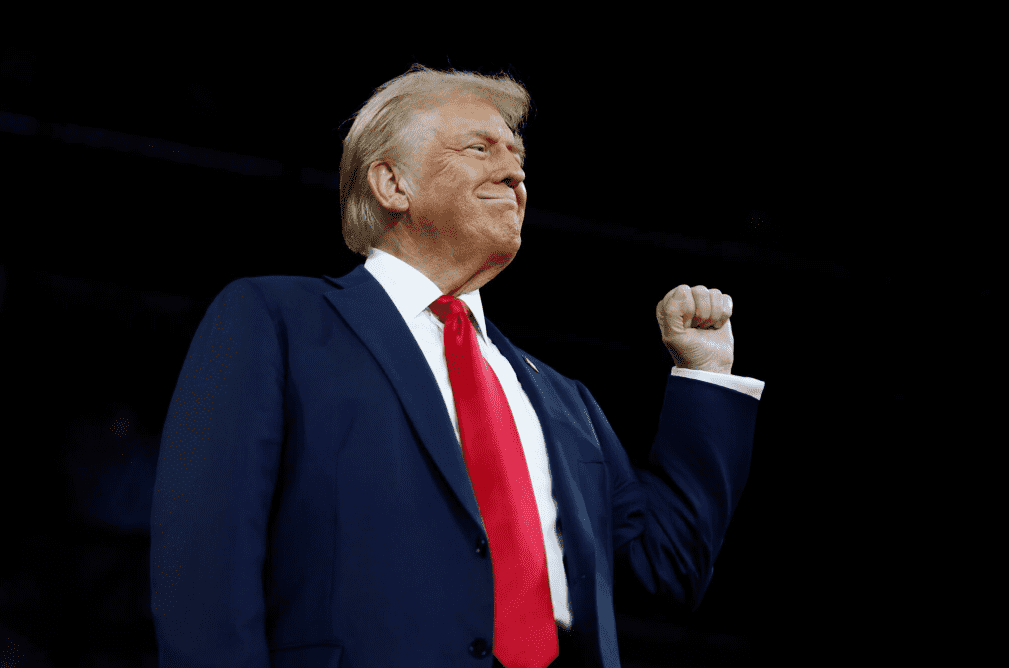

- El canciller en espera alemán Friedrich Merz advirtió: "Las políticas del presidente Trump están aumentando el riesgo de una crisis financiera antes de lo esperado."

- El presidente de la Reserva Federal, Kashkari, señaló que el impacto económico de la guerra comercial de Trump dependería de cómo se resuelvan las incertidumbres comerciales.

El par EUR/USD se mueve a la baja durante las horas de negociación asiáticas del lunes, rondando 1.1360 después de registrar ganancias en las dos sesiones anteriores. El par se apreció debido al debilitamiento del Dólar estadounidense (USD), que ha estado bajo presión en medio de las crecientes tensiones comerciales entre EE.UU. y China, reavivando las preocupaciones sobre una recesión global.

El Ministerio de Finanzas de China anunció un fuerte aumento en los aranceles sobre los bienes estadounidenses el viernes, incrementando los derechos a 125% desde 84%. Este movimiento se produjo en respuesta a la decisión del presidente estadounidense Donald Trump un día antes de aumentar los aranceles sobre las importaciones chinas a 145%. Mientras tanto, para desescalar la fricción comercial, la Unión Europea (UE) anunció una suspensión de 90 días de sus aranceles de represalia planificados, eco de una pausa similar por parte de Washington para fomentar un diálogo renovado.

En una entrevista con Handelsblatt el sábado, el canciller en espera alemán Friedrich Merz expresó su preocupación por el enfoque económico de Trump, afirmando: "Las políticas del presidente Trump están aumentando el riesgo de que la próxima crisis financiera llegue antes de lo esperado." Merz también expresó su apoyo a un nuevo acuerdo comercial transatlántico, añadiendo: "Cero por ciento de aranceles en todo—eso sería mejor para ambas partes."

El Índice del Dólar estadounidense (DXY), que rastrea el USD frente a una cesta de seis principales divisas, extendió sus pérdidas por tercera sesión consecutiva, cayendo por debajo de 100.00 y acercándose al mínimo de tres años del viernes. La continua caída refleja la erosión de la confianza de los inversores en medio de indicadores económicos desalentadores y comentarios dovish de los bancos centrales.

El índice de sentimiento de la Universidad de Michigan cayó a 50.8 en abril, mientras que las expectativas de inflación a un año se dispararon al 6.7%. El Índice de Precios de Producción (IPP) de EE.UU. aumentó un 2.7% interanual en marzo, bajando del 3.2% en febrero, con la tasa subyacente disminuyendo al 3.3%. Las solicitudes de desempleo aumentaron a 223.000, aunque las solicitudes continuas cayeron a 1.85 millones, lo que apunta a una imagen mixta en el mercado laboral.

El domingo, el presidente de la Reserva Federal de Minneapolis, Neel Kashkari, dijo en Face the Nation de CBS que las repercusiones económicas de la guerra comercial de Trump dependerían en gran medida de cuán rápido se resuelvan las incertidumbres comerciales. "Este es el mayor golpe a la confianza que puedo recordar en los 10 años que he estado en la Fed—excepto en marzo de 2020 cuando COVID golpeó por primera vez," comentó Kashkari.

Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo