El BoE se prepara para una segunda bajada de tasas de interés este año el jueves

- Los inversores esperan que el Banco de Inglaterra recorte su tasa de política monetaria en 25 puntos básicos.

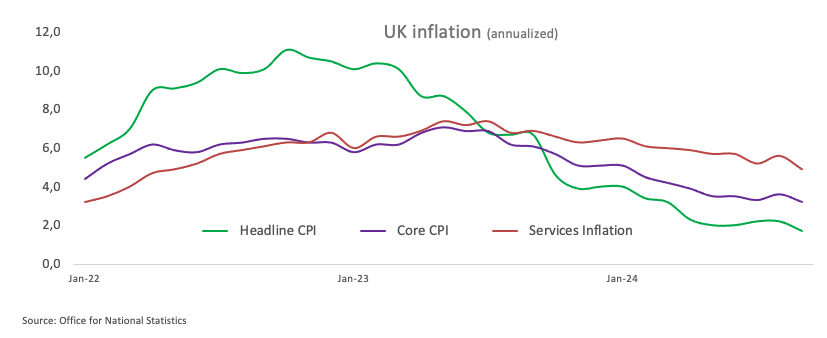

- La presión desinflacionaria en el Reino Unido se intensificó aún más en septiembre.

- La SMA de 200 días cerca de 1.2810 sostiene la baja en el GBP/USD.

El consenso del mercado apunta a una mayor flexibilización en la próxima decisión sobre las tasas de interés del Banco de Inglaterra (BoE) el jueves. El BoE mantuvo las tasas estables en el 5.00% en la reunión anterior, pero el cambio en el sentimiento de los inversores ahora sugiere un posible recorte de 25 puntos básicos esta semana.

No se esperan sorpresas en la reunión del BoE

En la reunión del 19 de septiembre del banco, los responsables de la política monetaria se mantuvieron con recortes trimestrales de tasas por ahora, siendo un recorte en noviembre el resultado más probable. En cuanto al endurecimiento cuantitativo, el comité votó por unanimidad mantener el ritmo de reducción de las tenencias de bonos en 100 mil millones de GBP durante los próximos 12 meses, lo cual nuevamente estuvo en línea con las expectativas.

Los únicos elementos moderados fueron las ligeras revisiones a la baja del PIB del tercer trimestre y del IPC del cuarto trimestre, aunque esto es más un caso de ajuste al mercado, que por supuesto está sujeto a cambios dependiendo de los datos entrantes.

De cara al futuro, los indicadores de persistencia de la inflación—la rigidez del mercado laboral, el crecimiento salarial privado y el IPC de servicios—deberían seguir guiando la política.

Volviendo a la inflación, el Índice de Precios al Consumo (IPC) general retrocedió al 1.7% interanual en septiembre, mientras que el IPC subyacente (que excluye los costos de alimentos y energía) se redujo al 3.2% en los últimos doce meses, y la inflación de servicios se mantuvo elevada en el 4.9% respecto al año anterior.

Tras el evento del BoE en septiembre, la responsable de políticas Catherine Mann expresó una postura cautelosa sobre la probabilidad de múltiples recortes de tasas de interés en los próximos meses, enfatizando la importancia de mantener una política restrictiva.

Sin embargo, a principios de octubre, el Gobernador Andrew Bailey indicó que el Banco de Inglaterra podría adoptar un enfoque "más activista" para los recortes de tasas si hay noticias positivas continuas sobre la inflación. Alineándose con el enfoque de Mann, el Economista Jefe Huw Pill declaró que el banco central británico debería adoptar un enfoque gradual al reducir las tasas de interés.

Antes de la reunión del BoE, los analistas de TD Securities señalaron: "Anticipamos una mayoría de 7-2 para recortar la Tasa Bancaria en 25 puntos básicos y pocos cambios respecto a la guía de septiembre. Los datos entrantes de crecimiento e inflación han sido más suaves de lo que el CPM esperaba en su proyección de agosto, pero el presupuesto forzará algunos ajustes a la proyección (pero estos serán menos positivos de lo que el mercado espera). No esperamos ninguna señal sobre la decisión de política de diciembre."

¿Cómo impactará la decisión de tasas de interés del BoE en el GBP/USD?

Aunque la presión inflacionaria desaceleró su ritmo en septiembre, los participantes del mercado aún parecen favorecer un recorte de tasas en la reunión de política monetaria del BoE el 7 de noviembre a las 12 GMT.

El Analista Senior de FXStreet, Pablo Piovano, señala que un recorte de tasas podría ejercer más presión sobre la Libra esterlina, que podría ver una mayor baja si el GBP/USD cae por debajo de su mínimo de noviembre de 1.2833 (6 de noviembre). En ese caso, la próxima contención debería surgir en la clave SMA de 200 días en 1.2811, antes del mínimo de julio de 1.2615.

"Al alza, los alcistas inicialmente estarán observando la provisional SMA de 55 días en 1.3119. La ruptura de esa región podría poner de nuevo en foco una posible visita al pico de 2024 en 1.3434 (26 de septiembre)", concluye Pablo.

Indicador económico

Decisión de tipos de interés del BoE

El Banco de Inglaterra fija la tasa de interés interbancaria. Esta tasa de interés afecta a un rango de tipos de interés fijados por los bancos comerciales, sociedades de construcción y otras instituciones hacia sus propios ahorradores y prestatarios. También tiende a afectar el precio de activos financieros, tales como bonos, acciones y los tipos de cambio, los cuales afectan al consumidor y a la demanda de negocios en una variedad de formas.

Leer más.

Próxima publicación: jue nov 07, 2024 12:00

Frecuencia: Irregular

Estimado: 4.75%

Previo: 5%

Fuente: Bank of England