聯準會降息+日央行升息,日幣匯率繼續強勢?【外匯週報】

市場回顧

上週(8/19-8/23),美元指數跌1.68%,非美貨幣多數上漲。其中,歐元漲1.51%,日幣漲2.18%,澳幣漲1.89%,英鎊漲2.09%,紐元漲2.97%。

1. 降息預期打壓美元,歐元漲至一年多新高!

上週,歐元/美元(EUR/USD)漲1.51%,創13個月新高。降息預期打壓美元是主要原因。

鮑爾在傑克遜霍爾年會上表示,政策調整的時機已經到來。該發言被市場視為明確的降息訊號。

同時鮑爾稱,通膨的上行風險已經減弱,就業的下行風險增加。雖然其沒有出具體的時間和降息力度,但市場對9月可能出現更大幅度降息的預期升溫。

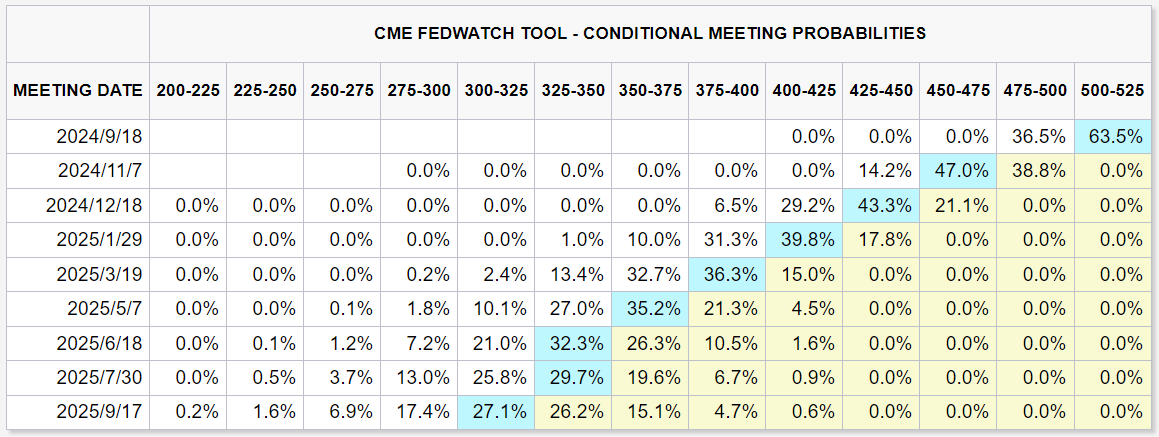

根據芝商所FedWatch工具,市場認為聯準會在9月會議中降息50個基點的機率為36.5%(相較於上週28.5%有所增加),降息25個基點機率為63.5%。年內共降息100基點。

【圖源:CME FedWatch Tool】

經濟數據方面,美國和歐元區喜憂參半。美國8月Markit製造業PMI初值大幅不如預期,但服務業PMI則優於預期。歐元區8月製造業PMI降至8個月低點,服務業PMI創4個月新高。

分析指出,歐洲央行今年還有1~2次的降息空間,其整體基調不如聯準會鴿派,將利好歐元。

本週關注:

本週關注歐元區8月CPI以及美國7月PCE數據。不過除非數據大幅爆冷,否則預計對歐元/美元影響有限。

技術面上,均線顯示多頭力量仍舊強勁,下一目標位看去年7月高點1.1275附近。但鑑於RSI指標已處於超買區域,因此回撤的風險很大,支撐點位看21日均線1.098附近。

【圖源:TradingView;歐元/美元(EUR/USD)走勢】

2. 日本央行升息+聯準會降息,日幣繼續升值!

上週,美元/日圓(USD/JPY)跌2.18%,結束兩週反彈。除了聯準會降息預期升溫外,日本升息預期有所加強也是主要因素。

日本央行總裁植田和男在國會聽證會上表示,日央行不打算倉促升息,而是要密切關注不穩定的金融市場對通膨前景的影響。但如果經濟的確定性上升,日央行將繼續升息。

此言論被市場視為鷹派,美日利差也有所收窄。日幣的投機性頭寸連續兩週維持淨多頭,顯示市場對日幣信心有所增強。

三井住友銀行指出,美元/日圓今年可能在145左右波動,要想美元/日圓進一步下跌,美國降息步伐至關重要。預計美元/日圓到2025年底將跌至138,並將伴隨著一些劇烈波動。

德國商業銀行表示,日幣匯率在暫時走強後將保持結構性疲軟。此外,日本央行將在12月再次升息。

本週關注:

本週關注美國7月PCE數據。若通膨超預期下行,美元/日圓將繼續承壓。

技術面上,均線顯示空方力量較強,美元/日圓支撐位看前低141.70附近。但若反彈向上突破21日均線,阻力位看150。

【圖源:TradingView;美元/日圓(USD/JPY)走勢】