日幣匯率暴漲5%!避險交易將助推日幣升至140?【外匯週報】

市場回顧

上週(7/29-8/2),美元指數跌1.1%,非美貨幣多數上漲。其中,日幣漲4.7%,歐元漲0.5%,瑞士法郎漲3.0%,澳幣跌0.6%。

1. 美國衰退恐慌升溫!歐元強勁反彈

上週,歐元兌美元(EUR/USD)漲0.5%。主要受美國非農不及預期影響。

數據顯示,美國7月非農新增就業11.4萬人,大幅不如預期,失業率升至4.3%,創近三年新高,並且觸發了準確率高達100%的衰退指標——薩姆規則。

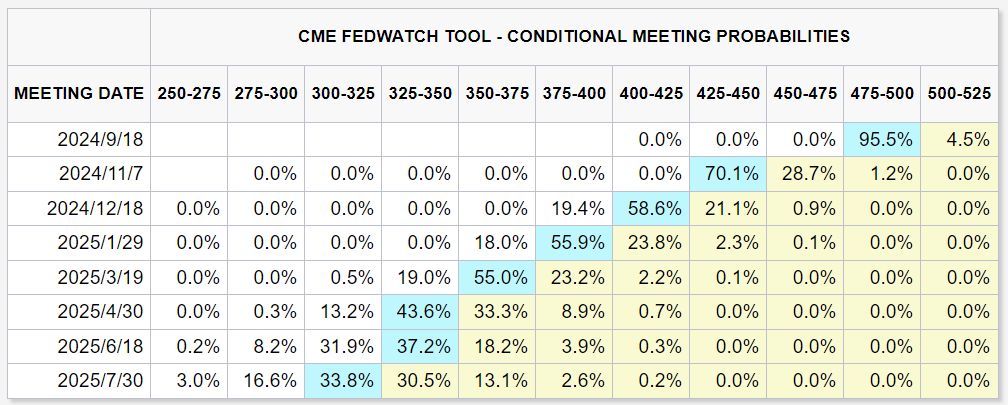

市場對美国衰退担忧显著升温。根据芝商所FedWatch工具顯示,市場已經押注聯準會9月降息50個基點,並預測全年的降息幅度為125個基點,遠超過上週預測的75個基點。

【圖源:CME FedWatch Tool】

數據公佈後,美元指數當日下跌1.1%,歐元/美元則上漲1.1%,抵銷前幾日跌幅。

未來歐元還會繼續反彈嗎?

分析師指出,考慮到市場對美國經濟衰退擔憂情緒升溫,美元可能依舊有一定的下行空間,這會利好歐元/美元。

但值得注意的是,歐元區經濟數據也有所走弱,若歐央行跟聯準會一樣在9月開啟降息,可能會壓制歐元。歐元/美元反彈幅度或受限。

本週關注:

本週關注焦點仍集中在美國相關數據,如美國7月服務業PMI及首申失業金人數。若數據依舊疲弱,歐元/美元或繼續反彈。

技術面上,歐元/美元已突破上行趨勢線,顯示多頭力量較強,下一目標位看1.10。若衝高回落,支撐點看21日均線1.086附近,

【圖源:TradingView;歐元/美元(EUR/USD)走勢】

2. 日央行意外升息+套息交易逆轉,日幣暴漲5%!

上週,美元/日圓(USD/JPY)大跌4.7%,本週一繼續下跌逼近142關口。

美元/日圓大跌的原因主要來自日本央行意外升息以及套息交易的逆轉。

7月31日,日本央行超預期升息15基點,同時宣布每季購債減4000億日幣。行長植田和男表示,若經濟和通膨支持,將繼續升息,0.5%不是特定利率上限。

該鷹派表態使得美元/日圓當日大跌1.8%。而隨後美國非農不及預期加劇衰退恐慌,市場避險情緒升溫,美元/日圓又大跌了1.9%。

美日利差持續收窄,使得套息交易逆轉。大多數機構透過「賣出美元,買回日幣」來平倉,平倉的同時又帶來進一步的日幣升值壓力。這也是近期日幣波動巨大的原因之一。

未來日幣會繼續升值嗎?

花旗指出,現在認為日幣套利結束還為時過早。以往美元/日圓在上升趨勢後轉為下行的美日利差門檻約為4.75%,目前此利差約為5.25%。也就是說,未來日幣走勢依舊會出現重複。

CitiFX頭寸指數顯示,槓桿投資者在過去兩個月左右建立了美元多頭頭寸,但最近對這些頭寸進行了調整,目前頭寸已基本回到中性狀態。

但部分分析師認為,由於不確定性事件仍在發酵,避險交易仍可能佔據主導,這會讓日幣繼續強勢。

本週關注:

本週關注美國方面的經濟數據以及日本央行會議摘要。若避險情緒升溫,美元/日圓或下行考驗140關卡。

技術面上,均線顯示看跌訊號強,支撐點位看前低140、137附近。但鑑於RSI指標跌到超賣區域,因此仍有反彈可能,投資人需留意。

【圖源:TradingView;美元/日圓(USD/JPY)走勢】