歐元英鎊大漲!政治黑天鵝將如何影響未來趨勢?【外匯週報】

市場回顧

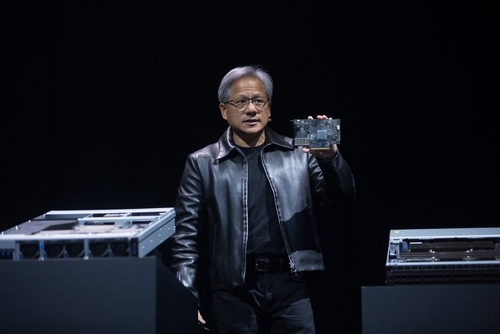

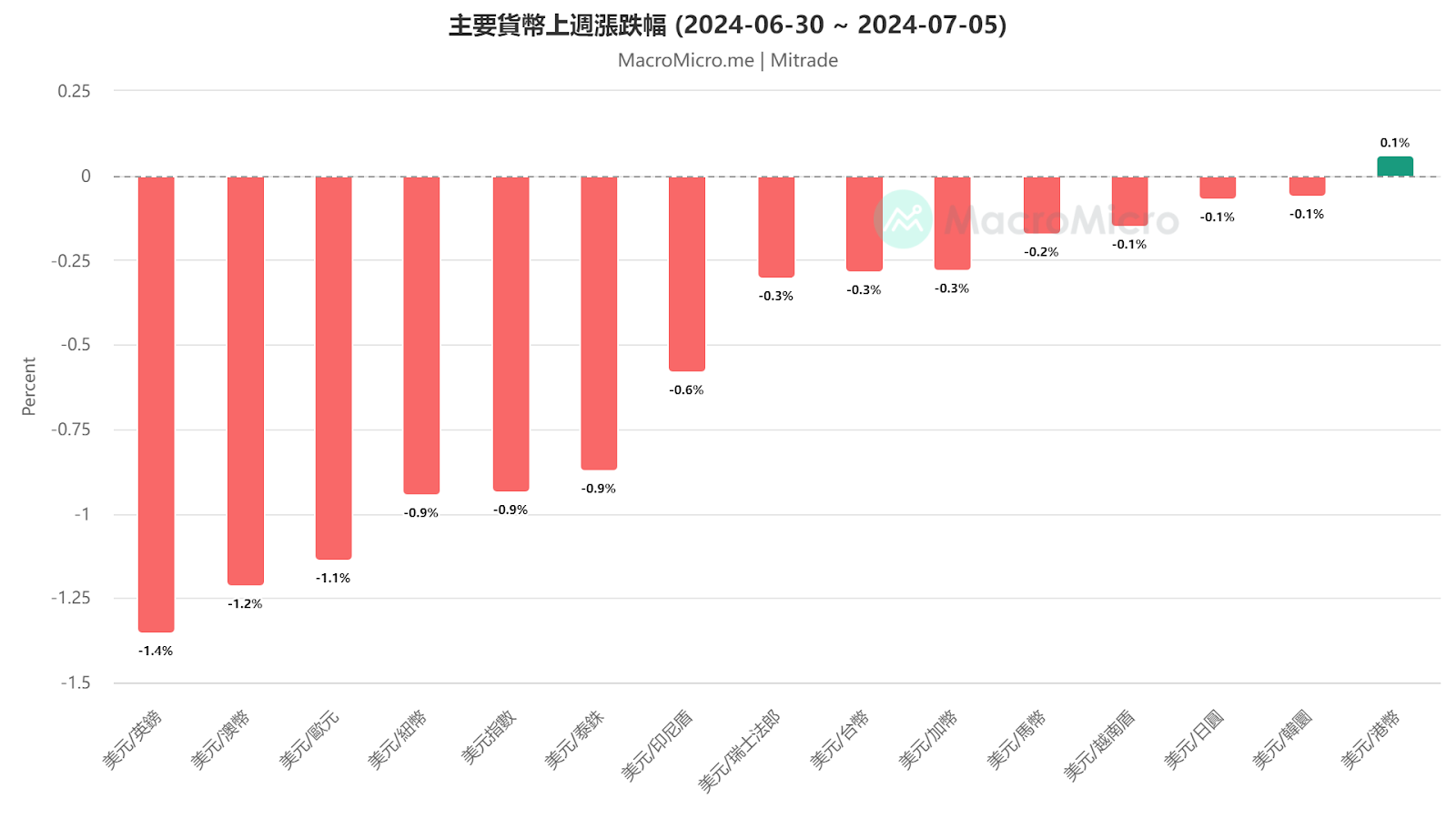

上週(7/1-7/5),美元指數跌0.9%,非美貨幣多數上漲。其中,日幣匯率漲0.1%,歐元匯率漲1.2%,英鎊漲1.4%。

【圖源:MacroMicro;日期2024/7/1-2024/7/5】

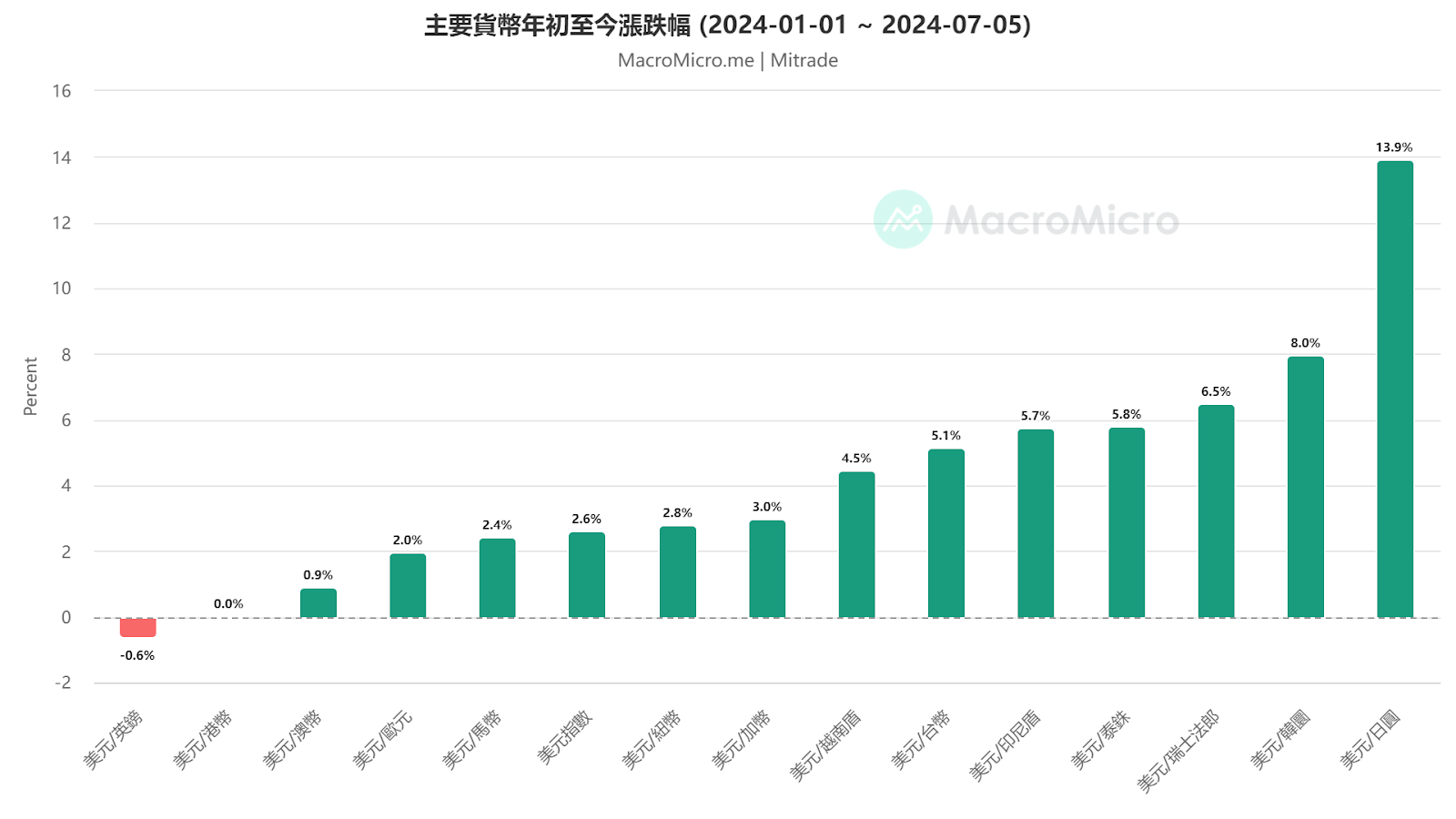

【圖源:MacroMicro;日期2024/1/1-2024/7/5】

1. 歐元兌美元大反彈!法國黑天鵝會拖累嗎?

上週,歐元/美元(EUR/USD)漲1.2%。主要原因是美國經濟數據疲軟帶動美元走低,以及法國選舉影響。

數據顯示,美國6月非農業就業人口成長20.6萬人,較前值下滑。失業率升至4.1%,創兩年半來最高紀錄。

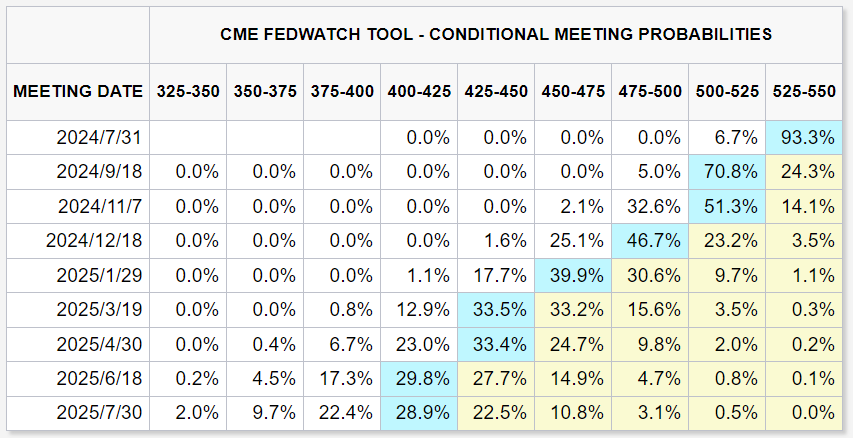

非農數據公佈後,市場對聯準會降息預期再度上升。根據芝商所FedWatch工具,目前市場預期聯準會9月降息的機率為75.8%。

【圖源:CME FedWatch Tool】

法國選舉局勢這邊也有新變化。在法國國會選舉首輪投票中,極右派政黨「國民聯盟」的得票率第一。而在法國第二輪投票中,左翼聯盟「新人民陣線」意外贏得選舉。

沒有政黨獲絕對多數席位,出現了「懸浮議會」的局面。分析認為,「懸浮議會」意味著一個政治上較為脆弱的政府,在財政赤字高企的當下,任何政府都很難通過必要的削減預算計畫。

法國初選結果一度帶動歐元/美元走高,但在第二輪選舉爆冷後,歐元/美元重回下跌趨勢。

本週關注:

法國政局對歐元/美元的干擾或逐步降低,本週重點關注美國CPI數據。若CPI數據低於預期,歐元/美元將上漲。

技術面上,歐元/美元突破100日均線站上1.08,若能維持在該水平上方,則進一步上漲的可能性很高。相反若跌破,則重回震盪走勢。

【圖源:TradingView;歐元兌美元(EUR/USD)走勢】

2. 日幣匯率一度逼近162!即將觸底反彈?

上週,美元/日圓(USD/JPY)漲0.1%。美元/日圓週三一度逼近162關口,創下自1986年12月以來的最高水準。

儘管之後受美元走弱有所回落,但日幣匯率的疲軟態勢仍然引人注目。

分析師表示,日幣的跌勢反映了交易員對日本央行縮減國債持有規模的預期降低。值得注意的是,本週二、三日本央行將召開債券市場參與者會議,與市場溝通未來減少購債的細節。因此該預期可能會變動。

經濟學家Ruben Gargallo Abargues指出,一旦聯準會開始降息,日幣匯率可能會出現反彈。此外,日幣的大量投機性做空部位可能會加速日幣未來的反彈。

本週關注:

本週重點關注日本購債方面消息以及美國CPI、PPI數據。

技術面看,雖然美元/日圓出現回檔之勢,但多頭仍佔上風,再度上漲可能性大。但若跌破21日均線,則大機率加速下跌。

【圖源:TradingView;美元/日圓(USD/JPY)走勢】

3. 英鎊兌美元大漲1.4%!工黨贏得2024年英國大選

上週,英鎊/美元(GBP/USD)漲1.4%。主要是因為工黨贏得2024年英國大選。

整體來看,工黨政府秉持相對親商立場,有助於外資的流入。市場認為工黨的政策主張可能對經濟更有利。

道明證券策略師指出,財政穩定以及英國與歐盟關係的任何改善,都將在短期內支撐英國國債,並對英鎊產生正面影響。

本週關注:

英鎊/美元未來走勢除了受美英經濟情勢影響,也受未來降息時點影響。一旦英國開始降息,英鎊/美元或重返下跌趨勢。

技術面上,英鎊/美元多頭仍佔上風,看能否突破前期高點。若突破失敗,則大機率呈現震盪走勢。

【圖源:TradingView;英鎊/美元(GBP/USD)走勢】