美CPI重振三次降息,「特朗普交易」主导美股下半年走势? 【美股周报】

TradingKey - 美国6月CPI报告驱动9月降息完全定价,PPI回升未阻止PCE指数回落预期。科技股切换至小盘股,特朗普遇刺后的「特朗普交易」成为市场焦点,本周美股交易如何演绎?

市场回顾

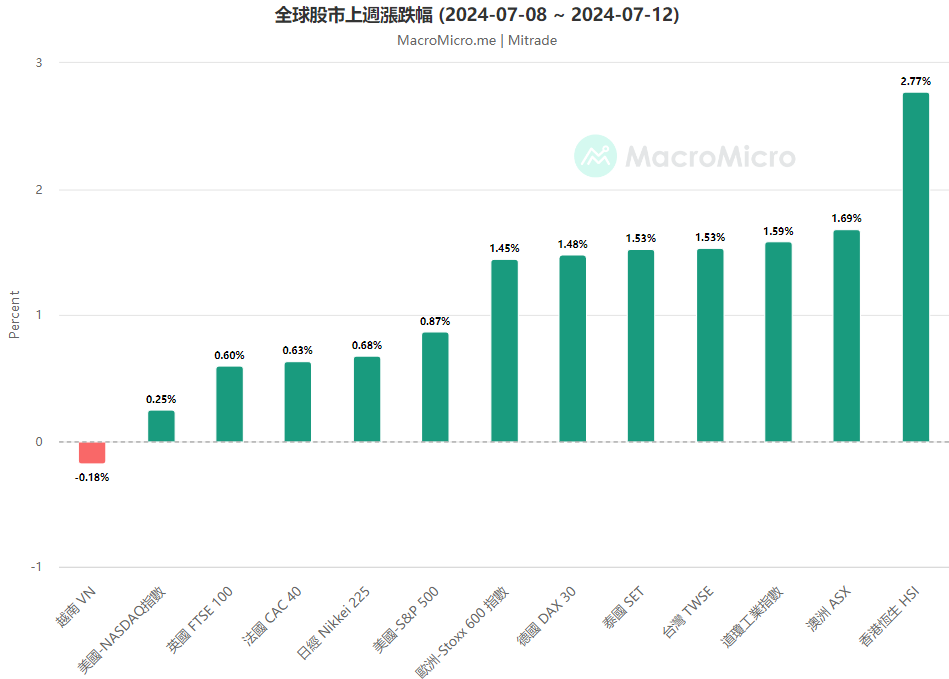

上周(07/08-07/12),全球市场受惠于美国通胀放缓和降息强化前景,全球主要股指上涨。港股反弹明显,台股继续走高,美股三大指数齐涨但科技板块略逊色,欧洲股市也迎上行。

美国三大股指上涨,但板块轮动露苗头,小盘股代表罗素2000指数涨6%,实体经济为重的道琼斯指数涨1.59%,优于标普500指数的1.45%和纳斯达克指数的0.25%。分析指出,美联储迫在眉睫的降息将更有利于改善小盘股公司的情况,且小盘股当前估值低,更具性价比。

个股方面,「七巨头」承压不一,Meta当周大跌7.6%,谷歌、亚马逊、微软跌近3%,特斯拉跌超1%,而苹果涨1.86%,英伟达涨2.71%;台积电涨1.83%。揭开Q2财报季帷幕的银行股表现不佳,花旗绩后跌近2%,摩根大通跌超1%。

日本股市延续升势连续三日创历史新高,但周五突发回档,因美国CPI降温叠加潜在日本外汇干预导致日币飙升,以及美国科技股回档的拖累。日经225指数上周仍录得小涨0.68%。

港股上周涨2.77%,为5月中旬以来最高周涨幅。有分析称,美联储降息将提高港股市场资金流动性,资金流入和市场预期改善有望大幅提升港股地产股估值。另外,无人驾驶出租车萝卜快跑提振百度股价,科技板块整体也受益。

台股上周追随美股科技股走势,晚些时候承压下行,当周仍涨1.53%。金管会证期局指出,美联储今年有望降息后,资金纷纷撤离大型科技股。分析认为,涨多就是最大风险,台股今年下半年会比较辛苦;也有分析称,即便科技股下跌,市场广度也有所增加。

美国CPI降温提振Fed降息,欧央行宽松步伐也料加快,欧洲股市三连涨至六月中旬以来高位。随着市场评估政府组建谈判和悬浮议会的影响,法股CAC 40指数谨慎反弹0.63%;英镑上周涨至一年来最高,英国富时100指数当周上涨0.60%。

【全球股市上周涨跌幅,来源:MacroMicro,日期:07/08~07/12】

CPI超预期降温,鲍威尔等官员支持降息

上周,在美联储主席鲍威尔接连两日的国会山证词放鸽后,美国CPI通胀报告也接连第三个月报喜,美联储官员纷纷点赞近几个通胀放缓进展,市场完全定价美联储九月降息的前景,7月提前降息甚至卷土重来。

上周早些时候,鲍威尔在首日国会作证陈述中表示,需要更多好数据增强将通胀信心,认为「高通胀已并非唯一的风险」,「过早或太迟降息」可能会抑制经济活动和就业。

次日,鲍威尔甚至对通胀目标松口,认为因通胀数据的滞后性,美联储「不需要等到通胀降至2%后才开始降息」,若等待太久,通胀可能会过度降低,这并不是美联储希望看到的。

上周四公布的美国6月CPI通胀全面降温,成为市场乐观情绪延续的核心因素。数据显示,美国6月CPI年率从3.3%放缓至3.1%,月率下滑0.1%,为四年来首次转负,美联储抗通胀的效果令人欣慰。

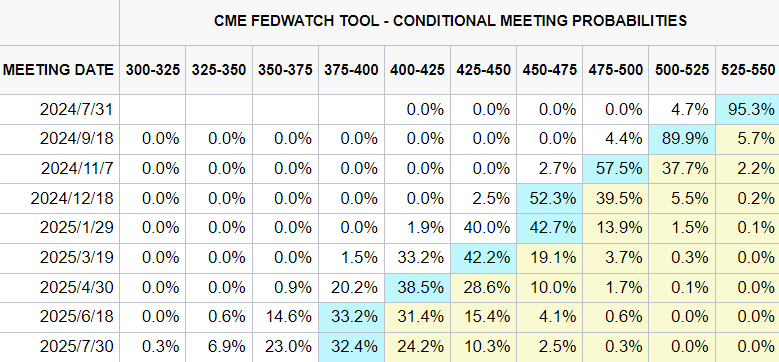

CPI报告公布后,市场分析师乐观看好美联储9月货币宽松的前景,交易员对9月降息的押注也飙升近九成,7月降息也成为一大选择,概率一度升至25% 。

旧金山联准银行总裁戴利表示,这份报告令人振奋,预计今年降息一次或两次是合理的,也不排除7月降息的可能。芝加哥联准银行总裁古尔斯比评论这份CPI报告称,「这就是通往2%的道路」。

不过,上周五公布的全线超预期升温的PPI报告凸显了美国通胀的复杂性。美国6月PPI年率从2.2%升至2.6%,为2023年3月以来最高,月率也从-0.2%转正至0.2%,五月PPI年率和月率也双双上修。

值得欣慰的是,由于这份PPI报告中影响美联储更青睐的通胀指标——PCE指数中的关键类别依然「良性」,市场并未将次报告看作通胀逆转的讯号。相反的是,交易员在PPI数据后强化了9月降息预测,押注概率短线飙升至93.5%。

Evercore的Krishna Guha称,「最近的PPI数据证实,依据美联储首选的核心PCE指标,6月通胀月率将非常温和,这使得美联储官员坚定地走在9月降息的道路上。」

瑞银全球财富管理的Mark Haefele表示,「我们仍然预计美联储在9月加入全球降息周期,今年将降息50个基点。」

截至撰稿(15日),市场乐观看好美联储今年有望进行三次降息,这是近几个月最乐观的情况。市场押注美联储9月降息概率为89.9%,11月降息的概率为57.5%,12月降息的概率超50%。

【芝商所利率市场揭示的利率前景和概率,来源:CME FedWatch Tool】

板块轮动:小盘股接力科技股?

在6月CPI报告公布当天(11日),科技股为重的纳斯达克指数猛然下跌2.24%,结束7连涨,标普500指数也跌近1%,而小盘股罗素2000指数大涨3.6%,至三个多月新高,这种走势引发了美股市场风格切换的猜测。

有分析师表示,这一天可能是市场的转折点,这很好地提醒了多元化投资的重要性。

高盛对冲基金负责人Tony Pasuariello认为,这天市场风格发生明显转换,罗素2000指数表现比纳斯达克指数高出近6%,这说明许多带杠杆的投资者正在建仓。

但Pasuariello并未唱空美股后续涨势,指出标普指数本周仍显著走高,考虑到大型科技股的优势和投资者对美国通胀作出的反应,这对美股仍然有支撑作用。

不过他也谨慎建议,考虑到季节性因素恶化和美股估值等一些战术因素,有理由采取一些措施来降低风险。

结合上周五纳指标指的小幅回升,Janney Montgomery Scott的Dan Wantrobski对「风格切换」存疑,认为上周四市场广度明显改善的市场走势的最大问题是,这是否是过去一年半的合理趋势逆转,还是又一个假象。

Wantrobski解释称,「就技术面而言,无法确认周四走势是可持续趋势的开始;但从交易角度看,我们确实相信短期内可以继续看到进一步的轮动,因为走势图仍然显示均值回归的可能性。」

LPL Financial的Quincy Krosby认为,罗素2000指数被视为「潜在利率宽松的重要晴雨表」,也是经济状况的衡量标准。

Krosby总结道,除了企业财报数据外,接下来几个经济数据应该有助于证实小盘股的表现是否合理。

特朗普遇刺,「特朗普交易」利好哪些资产?

当地时间7月13日,在宾夕法尼亚州举行的竞选机会上,美国前总统特朗普遭遇枪击,特朗普右耳受伤。特朗普在此次「暗杀未遂」事件中勇敢且坚毅的表现赢得美国大众的赞扬,市场普遍预计特朗普重返白宫可能性进一步提升,「特朗普交易」也将成为接下来市场焦点。

有分析称,预计防御性资金将有大幅流入,避险资产黄金有望刷新新高,投资者也会买入避险货币美元和日圆,增大美国公债市场投资。另外,非传统避险资产比特币也成为重要标的,比特币应声大涨至近一个月高位。

股票方面,招商证券指出,特朗普产业政策偏好将推动传统能源、公用事业、银行等板块走强。

Roundhill Investments总执行长David Mazza认为,这次袭击史无前例,将加剧市场波动,预计投资者将涌向超级大盘公司等防御性股票避险。

由于预期特朗普上台政策将推高长期通胀从而推动利率曲线陡化,Mazza认为,金融股将会受到良好支撑。

本周财经前瞻:零售数据、台积电财报、美联储官员

在最新通胀放缓、9月降息前景巩固和特朗普遇刺等因元吾,本周的交易变得机具挑战性。

数据方面,具有「恐怖数据」之称的美国6月零售销售数据将在周二(16日)登场,分析师预计6月零售销售月率从0.1%回落至-0.2%,消费预期疲软将进一步提振降息前景。

事件方面,本周多位美联储官员将发表讲话,有望再听到如上周戴利等官员对于通胀进展的乐观评论。本周发表讲话的有库格勒、沃勒、鲍曼、威廉斯、巴尔金、戴利和洛根等美联储高官。

另外,本周四将公布显示美国经济状况的褐皮书,投资者将从中进一步了解经济活动、就业、薪资通胀等现状。

Q2财报季陆续展开,本周有台积电(TSM.US)、阿斯麦(ASML.AS)等晶片半导体股财报,也有高盛(GS.US)、贝莱德、美国银行(BAC.US)等金融股财报,网飞(NFLX.US)和强生(JNJ.US)的业绩也值得关注。

市场观点:需求推动型通胀、特朗普交易演绎

上周两份通胀报告显示的通胀境况截然不同,从交易结果来看,超预期降温的CPI报告令人振奋,而对于全线升温的PPI报告,市场着重看好其对接下来发布的PCE指数的指引。

因此,需求推动型通胀的进展更加关键,要完全确认9月降息仍需等待几份良性数据报告。在不出现大幅逆转的情况下,降息前景依旧谨慎乐观。

本周将成为美国前总统特朗普遇刺后的首个交易周,市场普遍预期波动性将上升,投资者需密切关注「特朗普交易」的演绎对各大资产和板块的影响。

.jpg)