三巫日和PMI报告重挫英伟达,PCE指数能否如期放缓?【美股周报】

TradingKey - 英伟达勇夺美股市值第一宝座后失色,三巫日和创两年新高的PMI指数打击美股多头。 AI科技股交易仍是趋势,但买方疲惫、商业活动回升、美国大选等因素仍带来诸多风险。本周PCE指数是否如期放缓?

市场回顾

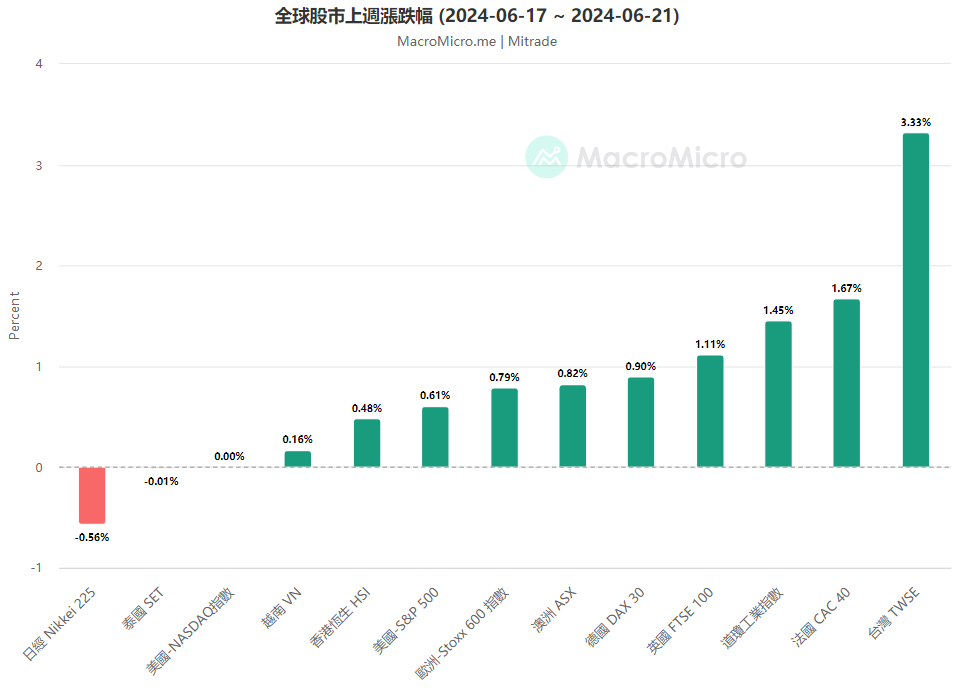

上周(06/17-06/21),全球主要股市多数上扬,唯日股小幅走弱,台股强势领跑,欧洲股市回暖,历经「三巫日」和PMI指数走高挑战的美股惊险收涨,港股跌势暂止。

上周前面大部分时间里,低于预期的美国零售数据和略超预期的初请失业金数据提振美联储年内降息前景,但周五公布的创两年新高PMI指数及「三巫日」加剧市场波动,美股有所承压。道琼斯指数四连涨、累涨1.45%,标普500指数三周连涨,纳斯达克指数惊险收平。

个股方面,上周美股三兆市值巨型股的市值排名轮转,英伟达一度超越微软苹果成为总榜第一,随后英伟达两日蒸发超2000亿美元,跌落第三。英伟达上周累跌超2%、苹果跌超3%、微软涨近2%、谷歌和亚马逊涨近3%。

港股上周呈现倒「V」走势,下行主因是缺乏利好消息和美元走强抑制风险偏好。有券商指出,恒生指数风险溢价处于滚动两年平均水平,估值具有承接力,预计短期仍在18000点附近区间波动。

台股上周买气延续,唯独因美股「三巫日」有所拖累。有分析指出,台股多头势头不变,短期修正属正常反应,随后应关注密集登场的上市股东会,有不少公司高层已表露乐观看法。

【全球股市上周涨跌幅,来源:MacroMicro,日期:06/17~06/21】

零售数据提振降息,而PMI和三巫日压制多头

上周早些时候多数时间里,美股投资氛围整体上维持了此前公布的5月CPI报告带来的降息乐观预期,零售数据降温也加强了这种前景,而周五的Markit PMI数据和「三巫日」打击了多头势力。

上周二(18日)数据显示,美国5月零售销售环比增长0.1%,不及预期的0.3%,前值也从0%下修至0.2%,体现出在高通胀、高利率和降温的就业市场等压力下,美国消费者的消费行为变得更加谨慎。

Dakota Wealth Management高级投资组合经理Robert Pavlik表示,「弱于预期的数据告诉我,消费者仍处于艰难时期,经济仍在向前发展,但步伐已放缓。美联储必须开始考虑降息,可能早于今年年底。」

凯投宏观北美首席经济学家Paul Ashworth认为,「也许家庭并不像我们开始相信的那样不受利率上升的影响。诚然,我们预计消费者不会全面下滑,但从边际上看,即使消费增长以及由此产生的GDP增长小幅放缓,也足以让处于微妙平衡状态的美联储倾向于6月降息。 」

而另一方面,周五公布的PMI报告显示美国商业活动仍然非常活跃,这打击了刚恢复不久的降息预期。

数据显示,美国6月Markit综合PMI初值54.6,预期54,创26个月新高;制造业PMI初值51.7,优于预期的51,连续第二个月扩张,创三个月新高;服务业PMI初值55.1,为近26个月新高,远超预期的54。

报告公布后,10年期美债利率上行,美元指数快速拉升。不过在通胀指标方面,综合PMI价格接收指数将至2020年以来第二低,通胀压力有所缓解。

标普全球市场情报首席商业经济学家Chris Williamson评论称,「美国PMI数据初值显示,6月该国经济的扩张速度创两年以来新高,预示着第二季将以令人鼓舞的强劲势头收尾,同时通胀压力有所降温。」

对于美股大盘上周后两日的疲软,Horizon Investments的投资组合经理主管Zachary Hill表示,「我们的表现十分强劲,尤其是在过去几周的标准普尔500指数中。因此,看到事情暂停并稳定下来并不感到惊讶。」

随着上周标普指数突破5500点、纳斯达克指数七连涨后转跌,不少分析师指出市场出现了买家疲惫的迹象,近期美股回调的呼声也开始走高。

展望后市,Piper Sandler的Craig Johnson表示,「标普500指数和那斯达克指数的看涨势头依然完好,但近期超买状况加上广度不断恶化,股市很容易出现回档或调整。」

Financial Improment Group的Andrew Thrasher认为,「卖家正在进入市场,多头正在刀锋上跳舞。现在一切几乎只依赖英伟达和苹果,这不需要太多努力就有可能摧毁这个市场。」

上周五,美股「三巫日」重挫英伟达等股票,在周五到期的5.5兆美元各类证券衍生品中,与英伟达相关的衍生品合约价值位居第二,仅次于标普指数。周五尾盘,标普指数交易量比平常均值飙升30%,英伟达盘中一度跌近5%,收跌3%。

有分析指出,规模高达800亿美元的科技行业ETF(代号XLK)是本次指数调整的关键。由于重仓股持股比例限制,XLK需在这「三巫日」这天卖掉苹果,买入英伟达。

美银策略师Michael Hartnett认为,AI狂热令英伟达在上周一一度成为全球市值最大的公司,也推动了创纪录的资金流入科技ETF;但尽管投资人仍觉得需要更多的AI交易,所有资产配置者都担心股权集中风险。

Strategas的Nicholas Bohnsack表示,股票估值已上升至历史区间的上层,对于新资金而言,远期回报的情况并不是特别强劲。

美联储官员主基调:一次降息,视数据调整

上周,多位美联储官员发表了公开讲话,对于降息的总体态度与6月政策会议的利率点阵图显示的一致,认为年内降息一次是比较合理的预测,同时强调了需要更多经济或通胀降温的数据以增强通胀回落至政策目标2%的信心。

上周,费城联储银行行长哈克表示,尽管5月通胀报告令人欣慰,但美联储仍需更多证据来确信通胀正朝着2%目标稳步前进。哈克预计,按照其基本预测,如果经济形势符合预期,年底前降息一次是合适的。

但他也补充道,面对经济的不确定性,美联储有可能在2024年降息两次或不降息,决策将完全取决于未来的经济数据。

美联储「三把手」、纽约联储银行行长威廉姆斯表示,近期通胀数据令人鼓舞,确实看到了去通胀的过程在继续,并预计今年下半年和明年通胀将继续下降。

里奇蒙联储银行行长巴尔金上周强调,在看到通胀持续将至2%目标前,他不会考虑改变利率,他预计未来降息一次后按兵不动是合理的。

巴尔金表示,「我们仍处于通胀的尾端,但问题是,我们完全回到正轨了吗?我认为很难判断从去年下半年、今年第一季或最近几周的数据中应该汲取多少信号。」

本周财经前瞻:PCE、美联储官员、美国大选、英伟达

继5月CPI报告后,市场预期本周五将公布的PCE指数报告也呈降温迹象,PCE个人消费支出指数是美联储最青睐的通胀指标。目前的共识是,美国5月PCE年率将从2.7%放缓至2.6%,月率从0.3%降至0%;核心PCE年率放缓至2.6%,月率降至0.1%。

另外,周四将公布美国Q1实际GDP数据。

事件方面,本周鲍曼、巴尔金、戴利、库克等多位美联储官员将发表讲话,市场关注他们对于通胀、经济和降息等方面的最新表态。

2024年美国大选正在逼近,当时时间27日晚将迎来美国现任总统拜登和前总统特朗普的首场候选人辩论。除了他们对经济、政治等辩题的看法外,市场关注这两位候选人的身体状况能否在这场需要全程站立的辩论赛中撑住。

本周三(26日)的英伟达2024股东大会也值得关注,投资人希望听到管理层对公司发展规划的表态以及近期抛售股票的解释。

财报方面,美光科技将于周三盘后、耐克将于周四盘后公布最新业绩。

市场观点

近期关于通胀方面的数据令人鼓舞,CPI报告和PMI报告中的通胀指标均表明价格压力正在减缓,朝着美联储2%的政策目标持续迈进。但另一方面,美国的商业活动的超强劲复苏预计会为通胀形势带来不确定性,美联储官员也不断强调未来数据的重要性。

总体来看,在消费者情况减弱和通胀前景稳步改善的背景下,市场投资人和政策制定者都达成了年内降息一次的共识,这对美股而言是一条「底线」。

展望未来,尽管AI交易仍占主导,美国大选的新动态也将为各个行业带来新的催化剂或利空,也需留意风险偏好和市场广度的动态变化。